Riskiert die EZB eine Staatsschuldenkrise?

- 22.12.2021

- Lesezeit ca. 4 min

Die Europäische Zentralbank spielt auf Zeit und hofft, dass sich die Inflation von selbst erledigt. Ein riskantes Unterfangen. Viel besser wäre es, endlich den Ausstieg aus der lockeren Geldpolitik einzuleiten.

In der vergangenen Woche überschlugen sich die geldpolitischen Ereignisse: Die britische und die norwegische Zentralbank erhöhten die Zinsen, die US-amerikanische kündigte für nächstes Jahr drei Zinserhöhungen an und wird ab jetzt ihr Anleihekaufprogramm noch stärker zurückfahren. Nur ein Währungsraum tanzte aus der Reihe: die Eurozone. Wie geplant wird sie im Rahmen des eigenen Corona-Notfallprograms PEPP ab März 2022 keine neuen Anleihen mehr kaufen. Dieses befristete Programm unterstützt Unternehmen und insbesondere Staaten dabei, Zugang zu günstigen Finanzmitteln zu erhalten, die sie benötigen, um die Krise zu überstehen. Die Einnahmen der auslaufenden Anleihen kann sie allerdings nun sogar bis Ende 2024 reinvestieren.

Dadurch wird die Konjunktur trotz Ende dieses Programms weiter unterstützt. Zusätzlich wird ein „altes“ Anleihekaufprogramm wieder hochgefahren, um ein abruptes Ende der Geldspritzen zu vermeiden. Der erste Zinsanstieg wird – wenn überhaupt – erst nach 2022 angedacht. Und das, obwohl die Inflationsprognose stark angehoben wurde. Rechnete die Europäische Zentralbank (EZB) im September 2021 noch mit einer Inflationsrate von 1,7 Prozent für nächstes Jahr, waren es im Dezember schon 3,2 Prozent. Danach solle die Inflation wieder zurückgehen. Aber der österreichische Nationalbankgouverneur Robert Holzmann musste vor kurzem in einem Handelsblatt-Interview eingestehen, dass sie nicht wüssten, mit welcher Geschwindigkeit die Inflationsraten zurückgehen würden. Das zeigt: Die EZB spielt auf Zeit. Sie wartet, was die kommenden Inflationsraten sagen und hofft, dass sich die Inflation von selbst erledigt. Doch langsam häufen sich die Warnsignale, dass ihr diese Zeit ausgeht.

Jüngere Menschen kennen nur eine Welt des Gelddruckens in der Eurozone. Was in der Finanzkrise längst zur Normalität geworden ist. Formell wurde das Inflationsziel der EZB ab 2012 nicht mehr erreicht. Damit sah die EZB keinen Grund, ihre Geldpolitik anders als in den USA zu normalisieren. Bis auf eine kurzzeitige Ausnahme im Jahr 2011 reduzierte sie seit 2008 den Leitzinssatz immer weiter. Seit 2016 liegen sie bei null Prozent. Zusätzlich kommen die Abermilliarden an Euro, die sie im Rahmen der Anleihekäufe in den Markt pumpt. Stand November 2021 hält sie über 4,8 Billionen Unternehmens- und Staatsanleihen auf ihrer Bilanz. Zwischen März 2020 und September 2021 hat sie Staatsanleihen in Höhe von über 100 Prozent der Neuverschuldung in diesem Zeitraum gekauft.

Teufelskreis Anleiheabverkauf

Dass von den niedrigen Zinsen besonders Staaten wie Italien und Griechenland profitieren, ist bekannt. Mittlerweile sind sogar die Renditen der sechsmonatigen griechischen Staatsanleihen negativ. Problematisch ist allerdings nicht nur, wer sie kauft, sondern auch, wer sie verkauft. Denn während die EZB immer mehr Anleihen in ihre Bilanz aufnimmt, besitzen ausländische Investoren zuletzt immer weniger von ihnen. Sie begannen ihre Staatsanleihen bereits zu Beginn der Anleihekäufe der EZB im Jahr 2015 zu verkaufen und fanden attraktivere Investitionen als die niedrigverzinsten Staatsanleihen der Eurozone. Da sie keinen geografischen Restriktionen unterliegen, ist das für sie kein Problem. Das Corona-Notfallprogramm hat diese Entwicklung noch einmal verstärkt.

Gerade, wenn andere Zentralbanken wie die Fed die Geldpolitik straffen und dort Zinsen auf sichere Staatsanleihen steigen, wird der Verkauf noch attraktiver. Das führt zu einer größer werdenden Gefahr eines Abverkaufs der europäischen Anleihen. Dass besonders angeschlagene Staaten wie Griechenland zu über 80 Prozent von ausländischen Investoren abhängig sind und auch dort bereits Anleihen von ihnen verkauft wurden, ist nicht gerade beruhigend. Sollten immer mehr Investoren ihre Euro-Anleihen verkaufen, müsste die EZB einspringen und noch mehr Staatsanleihen kaufen. Ein Teufelskreis mit dem Potenzial, die Staatsschuldenkrise 2.0 auszulösen.

Im Gegensatz zur Eurokrise ab dem Jahr 2010 hat die EZB kaum noch Möglichkeiten, stützend einzugreifen. Außer der direkten Staatsfinanzierung durch die Druckerpresse bleibt ihr kaum etwas übrig. Das macht die Eurostaaten noch abhängiger von der EZB. Und gleichzeitig die EZB abhängiger von den Eurostaaten. Es droht eine politische Abhängigkeit der EZB von den verschuldeten Staaten, wenn die EZB noch offensichtlicher Staatsschulden aufkauft. Denn ohne diese geldpolitischen Stützungen hätten die Staaten keine Möglichkeiten mehr, sich zu finanzieren. Sie könnten schlichtweg die Schulden nicht mehr zurückzahlen, wenn die Zinsen steigen.

Zu all dem kommen die negativen Auswirkungen des billigen Geldes immer mehr zum Vorschein. Allen voran das Überhitzen der Immobilienmärkte und weitere künstlich gepushte Vermögenspreise. Die EZB möchte auf Zeit spielen, um die Inflationsraten auch ohne restriktive Geldpolitik zu lösen. Aber die heutigen geldpolitischen Entscheidungen wirken ohnehin erst mit Zeitverzögerungen von bis zu zwei Jahren auf die Inflation. Es ist daher an der Zeit, den Ausstieg aus der lockeren Geldpolitik einzuleiten. Viel Zeit bleibt nicht mehr.

Gastkommentar von Heike Lehner für “Standard” (22.12.2021).

Mehr interessante Themen

Seit Samstag hat der Staat kein Geld mehr

Während wir jedes Jahr Gedenk- und Aktionstage für beinahe jedes erdenkliche Thema feiern, kommt ein Tag nach dem Geschmack der Agenda Austria zu kurz: „Der Tag der leeren Staatskasse“. Dieser soll auf die prekäre Budgetlage Österreichs aufmerksam machen. Am 7. Dezember 2024 hat der Staat alle Einnahmen ausgegeben. Für die verbleibenden Ta

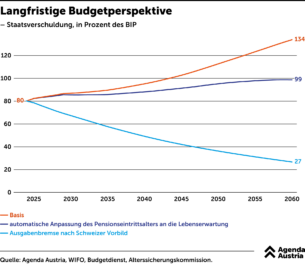

Langfristige Budgetperspektive

Ohne Reformen werden die Schulden Österreichs bis 2060 auf über 130 Prozent des BIP ansteigen. Selbst mit einer Anpassung des Pensionsantrittsalters an die Lebenserwartung würde die Schuldenquote auf knapp 100 Prozent anwachsen.

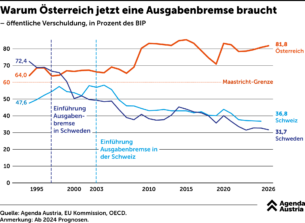

Warum Österreich eine Ausgabenbremse braucht

Wie versprochen, so gebrochen. Seit Jahren schwören bürgerliche Finanzminister hoch und heilig, sie würden beim Staat sparen, um die Bürger zu entlasten. Aber sie scheitern immer wieder an sich selbst, zu groß sind die Verlockungen, Geld unter dem Volk zu verteilen, statt die Schuldenstände zu reduzieren. Um sich von den Schulden-Sirenen losz

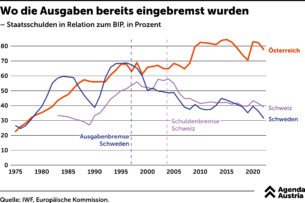

Wo die Ausgaben bereits eingebremst wurden

Länder wie die Schweiz und Schweden zeigen, wie ein Staat auch ohne laufende Defizite bestens funktionieren kann. Seit Einführung der Schuldenbremse konnten etwa die Schweizer ihre Schuldenquote im Bund um knapp zehn Prozentpunkte sowie im Gesamtstaat um fast 20 Prozentpunkte in Relation zum BIP senken.

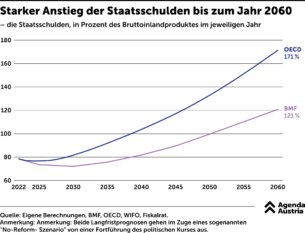

In Zukunft wird die Vergangenheit teuer

Dass Österreich von anderen EU-Staaten zu den „sparsamen Vier“ gezählt wird, ist aufmerksamen Beobachtern inzwischen nur noch ein müdes Lächeln wert. Die Realität sieht nämlich anders aus, wie eine Analyse der Agenda Austria auf Basis mehrerer Prognosen zeigt. Sowohl das Finanzministerium als auch die OECD rechnen mit einem starken Anstie

Die Zinswette der Madame Lagarde

Kredite im Euro-Raum werden wieder billiger. Hoffentlich ist das nicht der nächste schwere Fehler der Europäischen Zentralbank.