Wir wir das Sozialsystem finanzierbar halten

- 11.09.2024

- Lesezeit ca. 4 min

>> Empfehlungen, um die Kosten des Pensionssystems zu stabilisieren

Das Pensionssystem war zum Zeitpunkt seiner Einführung eine soziale Errungenschaft. Seither haben sich die Umstände allerdings deutlich geändert. Folglich bedarf auch das System einer Erneuerung. Um das System langfristig zu stabilisieren, muss daher in einem ersten Schritt das gesetzliche Pensionsantrittsalter angegangen werden. Dies haben Österreichs europäische Nachbarn, wie so oft, bereits früher erkannt und längst Maßnahmen gesetzt, über die wir erst werden streiten müssen. So wurden die Pensionen in den meisten Ländern an die Lebenserwartung angepasst. Das wäre im Übrigen auch eine OECD-Empfehlung für Österreich. Es sollte zusätzlich das staatliche System aber auch entlastet und stärker auf die zweite (betriebliche Vorsorge) und die dritte Säule (private Vorsorge) gesetzt werden. Beide sind hierzulande dramatisch unterentwickelt. Länder wie die Niederlande oder Dänemark haben schon vor Jahren Möglichkeiten geschaffen, um auf persönlicher oder betrieblicher Ebene vernünftig vorzusorgen.

Anhebung des Pensionsantrittsalters

Die österreichische Politik schreckt traditionell davor zurück, das gesetzliche Pensionsantrittsalter anzuheben. Denn die Kritiker einer solchen Maßnahme tun stets so, als würde man der älteren Generation „etwas wegnehmen“. Das Gegenteil ist der Fall. Derzeit ist jedes zusätzliche Pensionsjahr eine Pensionserhöhung mittels ungedeckten Blankoschecks. Und ein Blick über die Grenze zeigt, wie unverantwortlich Österreich agiert: Nur in Frankreich und Belgien gehen Männer noch zeitiger in Frühpension als bei uns. Der Unterschied zwischen dem tatsächlichen und dem gesetzlichen AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More für Männer lag in Österreich zuletzt bei 3,4 Jahren (vgl. Abbildung 4).

Daher ist es richtig, Maßnahmen zu setzen, die das tatsächliche AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More erhöhen. Ein Ansatzpunkt sind hier die Zu- und Abschläge im Pensionssystem, die unter Berücksichtigung der Lebenserwartung laufend angepasst werden müssten. Weiters sollten sie für alle Pensionsarten harmonisiert werden, sämtliche Ausnahmen für die Langzeitversichertenpension („Hacklerregelung“) und die Schwerarbeitspension müssten abgeschafft werden. Gehen die Österreicher durchschnittlich um ein Jahr später in Pension, spart der Staat rund 2,5 Milliarden Euro.

Die Erhöhung des tatsächlichen Antrittsalters wird aber nicht reichen, um die Kosten einzufangen.[1] Dafür bräuchte es eine Anpassung des gesetzlichen Pensionsalters an die Lebenserwartung. Dass dies möglich ist, zeigt der Rest der entwickelten Welt: In mehr als der Hälfte der OECD-Länder wird das Pensionsantrittsalter in der Zukunft weiter erhöht. In vielen Staaten wurde es direkt an die Lebenserwartung gekoppelt. Um die steigenden Belastungen im Pensionssystem infolge der Alterung der Gesellschaft auszugleichen, müsste das gesetzliche Pensionsantrittsalter allerdings nicht eins zu eins mit der Lebenserwartung steigen. Es wäre lediglich sicherzustellen, dass sich die Relation zwischen der Zeit, die ein Mensch als Erwerbstätiger, und jener, die er als Pensionist verbringt, nicht ändert. Das bedeutet: Erhöht sich die Lebenserwartung um drei Monate, müssen Erwerbstätige um zwei Monate länger arbeiten. Gleichzeitig verlängert sich die Zeit in Pension um einen Monat.

Weil eine Reform in Österreich so lange aufgeschoben wurde, müsste eine Übergangsperiode mit stetig steigendem AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More geschaffen werden. Nach niederländischem Vorbild könnte das gesetzliche Pensionsantrittsalter zu Beginn um vier Monate pro Jahr wachsen, bis es bei 67 Jahren liegt. Im Anschluss wäre das gesetzliche Pensionsantrittsalter automatisch an die Lebenserwartung anzupassen, was derzeit einen Anstieg von rund zwei Monaten pro Jahr bedeuten würde. Der Prozess muss dynamisch und ohne weiteren Eingriff der Politik erfolgen. Da für Frauen das gesetzliche Pensionsantrittsalter erst 2033 auf das Niveau der Männer angehoben wird, sollten die Anpassungen für Frauen entsprechend höher ausfallen.

Bereits heute ist Österreich im EU-Vergleich bei den Pensionsausgaben in einer Spitzenposition. Eine Anpassung an die Lebenserwartung könnte dem Staat Kosten in Milliardenhöhe ersparen. Prognosen der Europäischen Kommission zufolge würden die Ausgaben in Relation zum Bruttoinlandsprodukt (BIP) im Jahr 2070 dann um zwei Prozentpunkte niedriger liegen.[2]

Die Abhängigkeit von der ersten Säule reduzieren

Wie viel Geld die Österreicher im Alter bekommen, hängt fast ausschließlich vom öffentlichen Pensionssystem ab. Die betriebliche und die private Vorsorge sind – wie bereits erwähnt – praktisch nicht vorhanden. Um weniger vom politischen Willen abhängig zu sein und gleichzeitig von den Entwicklungen am Kapitalmarkt zu profitieren, empfehlen uns mehrere internationale Institute neben der notwendigen Anhebung des Antrittsalters dringend eine deutliche Stärkung der kapitalgedeckten Säulen.[3] Vorbilder können hier die Staaten im Norden Europas sein. Gemessen am BIP befindet sich in skandinavischen Ländern ein Vielfaches an Vermögen in privaten Pensionsplänen (vgl. Abbildung 5).

Die Ausgestaltung der betrieblichen Altersvorsorge ist derzeit in Österreich freiwillig geregelt und stark vom Arbeitgeber abhängig. Im Jahr 2023 waren etwas mehr als eine Million Arbeitnehmer Anwartschafts- oder Leistungsberechtigte einer Pensionskassa, was etwa einem Viertel der möglichen Nutzer entspricht. Obwohl der Anteil steigt, sind die Einzahlungen in österreichische Pensionskassen im internationalen Vergleich recht niedrig.

Statt einer verpflichtenden betrieblichen Pensionsvorsorge gibt es hierzulande nur die „Abfertigung Neu“, die – zumindest in ihrer ursprünglichen Form – mehr einer Leistung aus der Arbeitslosenversicherung als einer aktiven Pensionsvorsorge gleicht: Ab dem zweiten Monat eines Arbeitsverhältnisses fließen 1,53 Prozent des Bruttogehalts in betriebliche Vorsorgekassen, die die Beiträge nach strengen Veranlagungsrichtlinien verwalten und investieren. Die sogenannte „nominelle Kapitalgarantie“ stellt sicher, dass mindestens der einbezahlte Betrag ausgezahlt wird. Folglich fließt ein Großteil des Geldes in Anlagen mit geringem Ausfallrisiko, gleichzeitig aber auch niedrigen Erträgen (beispielsweise österreichische Staatsanleihen). Nicht selten übersteigen die Verwaltungsgebühren die erzielten Renditen. Nach drei Jahren kann sich der Berechtigte mittlerweile unter bestimmten Voraussetzungen diese Abfertigung nach Abzug von sechs Prozent Lohnsteuer auszahlen lassen.

Das System muss vereinfacht werden. Die „Abfertigung Neu“ ist durch einen allgemeinen Pensionskassenvertrag zu ersetzen; der Beitragssatz auf zwei Prozent des Bruttolohns zu erhöhen.[4] Statt einer Kapitalgarantie sollte es eine Wahlmöglichkeit zwischen verschiedenen Risikoprofilen geben. Die vorzeitige Auszahlung der Gelder gehört abgeschafft, damit die Kassen langfristig ihr Risiko streuen, kurzfristig aber auch jene Anlageklassen einbeziehen können, die deutlich höhere Renditen haben. Breit gestreute Anlagen wie ETFs oder sogar nach dem Vorbild des norwegischen Staatsfonds reduzieren das Risiko deutlich. Über einen langfristigen Anlagezeitraum, wie dies für die Pensionsvorsorge relevant ist, hinterlassen deswegen auch Kurseinbrüche, wie in der Finanzkrise oder der Corona-Pandemie, keinen nachhaltigen Wertverlust der Pension.

In anderen Staaten[5] sind Pensionsfonds wichtige institutionelle Investoren, die auch in Venture Capital (Start-ups) und Private Equity[6] veranlagen können. Ein ähnliches Modell sollte auch Österreich andenken, zumal bei uns gerade diese Form des Investments stark unterentwickelt ist. So könnten Pensionsfonds nicht nur Unternehmen am Kapitalmarkt, die bereits Aktien an der Börse ausgeben, sondern auch den sogenannten vorbörslichen Kapitalmarkt unterstützen.

Die sogenannte „nominelle Kapitalgarantie“ stellt sicher, dass mindestens der einbezahlte Betrag ausgezahlt wird. Folglich fließt ein Großteil des Geldes in Anlagen mit geringem Ausfallrisiko, gleichzeitig aber auch niedrigen Erträgen.

Für die dritte Säule, die private Altersvorsorge, sollte der Vorsorge wie in der Schweiz ein individuelles steuerlich begünstigtes Depot gewidmet werden.[7] Darauf können Arbeitnehmer 0,5 Prozent ihrer Bruttobezüge vor Steuern einzahlen (was die SV-Beiträge für die Person erhöhen würde). Zusätzlich würden 0,5 Prozent des Bruttolohnes aus den Beiträgen zum öffentlichen System in die dritte Säule übertragen. In Summe würden die Pensionsbeiträge ins öffentliche System auf 22,3 Prozent des Bruttolohns sinken und gleichzeitig ein Prozent des Bruttolohns in die dritte, kapitalgedeckte Säule fließen. Ähnlich ist ein Teil der Beitragszahlungen in Schweden über die staatlich organisierte kapitalgedeckte Komponente auf dem Kapitalmarkt angelegt. Dieses System sieht eine Endbesteuerung bei der Auszahlung vor. Um die Wahlfreiheit zu gewährleisten, müsste es eine Opt-out-Möglichkeit für die dritte Säule geben.

Fußnoten

- Eine Anpassung des tatsächlichen an das gesetzliche Antrittsalter entlastet kurzfristig den Staatshaushalt, weil die Menschen länger einzahlen. Allerdings erwerben sie auch höhere Pensionsansprüche, wodurch die Kosten in der Zukunft wieder zunehmen. Um das System tatsächlich zu entlasten, braucht es eine Anhebung des gesetzlichen Antrittsalters. ↩

- Europäische Kommission (2024). ↩

- Vgl. z.B. Mercer (2023). ↩

- Auch Selbständige sollten in dieses Modell einbezogen werden. ↩

- Insbesondere die Niederlande und nordische Staaten, beispielsweise Dänemark, haben eine stark ausgebaute zweite Säule (vgl. Mercer, 2023). ↩

- Etablierte, aber noch nicht börsennotierte Unternehmen. ↩

- Zur Gleichstellung sollte die Versicherungssteuer bei Lebensversicherungen entsprechend gesenkt werden. ↩

Mehr interessante Themen

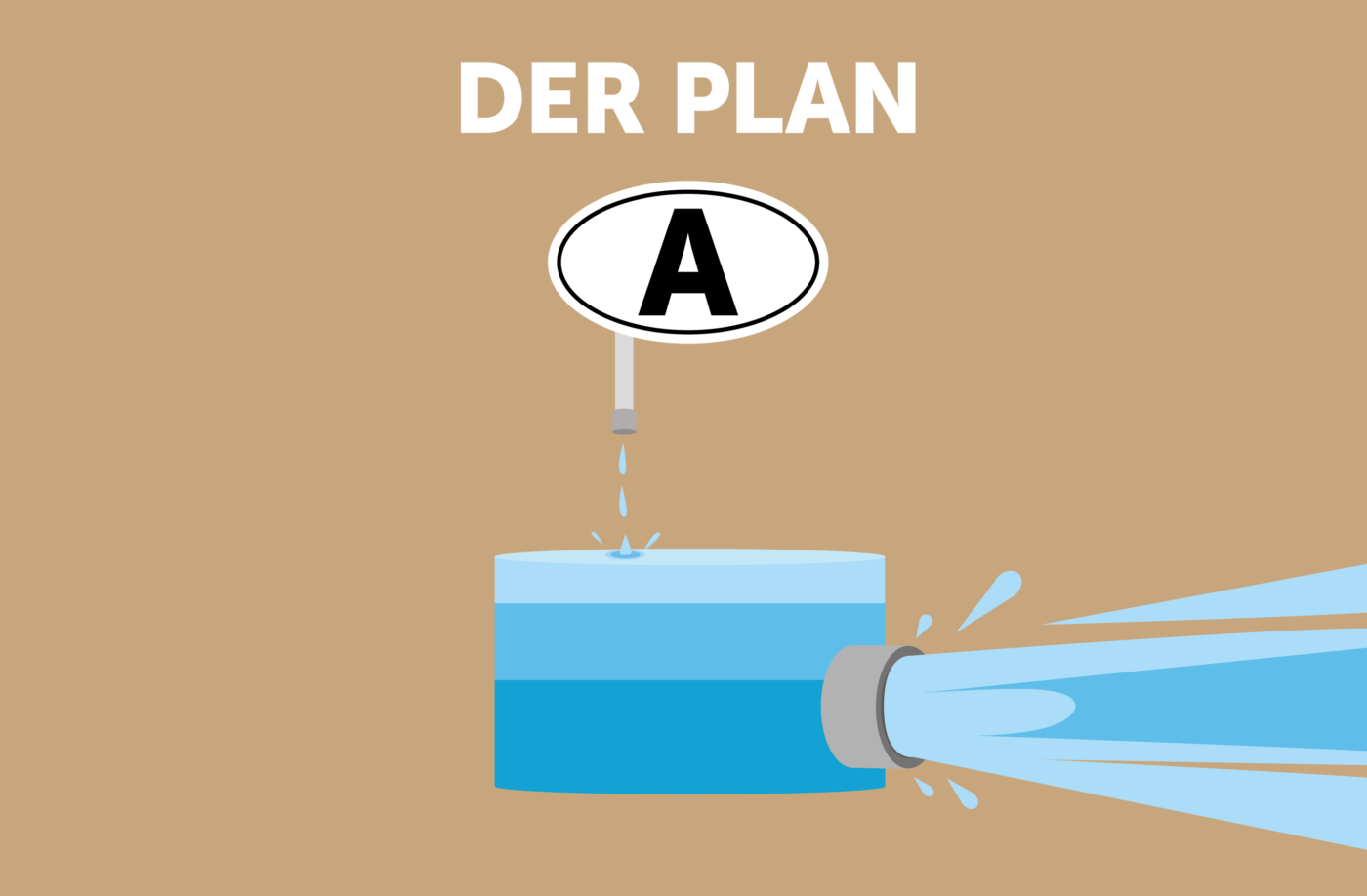

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah