In Kürze

- 06.06.2017

- Lesezeit ca. 2 min

Zu Beginn des Jahres 2016 ist die österreichische Steuerreform in Kraft getreten mit einer erwarteten Gesamtentlastung von 5,2 Milliarden Euro[1]. Jetzt aber zeigt sich, dass es wohl nicht ganz so viel sein wird: Nach Berechnungen des WIFO betragen die Entlastungen – netto, also abzüglich aller neu eingeführten Steuern – im Jahr 2016 rund 1,4 Milliarden Euro, im laufenden Jahr werden sie voraussichtlich bei etwa 1,8 Milliarden Euro liegen.

Dabei wurde viel zum Besseren verändert: Die Einführung der zusätzlichen Tarifstufe für Einkommen zwischen 11.000 und 18.000 Euro bedeutet eine Erleichterung für alle Menschen mit geringem steuerpflichtigen Einkommen. Sie werden nun mit nur noch 25 Prozent statt mit 36,5 Prozent besteuert. Die anderen Steuersätze und -grenzen wurden ebenfalls zugunsten der Steuerzahler gesenkt, desgleichen die Sozialversicherungsbeiträge, wenn auch nur minimal. Die sogenannte Negativsteuer – eine Gutschrift für alle Erwerbstätigen, die keine Einkommensteuer bezahlen und einen entsprechenden Ausgleich beantragen – wurde von 110 auf 400 Euro angehoben und zudem auf Pensionisten ausgeweitet.

Aber wer profitiert von diesen Änderungen konkret und wie stark? Wird das Einkommen aller durch die Steuerreform gleichmäßiger verteilt als zuvor? Und sind die getroffenen Maßnahmen geeignet, die wirtschaftliche Lage Österreichs zu verbessern? Um diesen Fragen nachzugehen, untersucht die Agenda Austria in der vorliegenden Studie die direkten Auswirkungen der Steuerreform für alle unselbständig Beschäftigten und Pensionisten. Da ist zunächst einmal die gute Nachricht: Das Nettoeinkommen der unselbständig Erbwerbstätigen und Pensionisten steigt 2016 im Durchschnitt an – in absoluten Zahlen um rund 620 Euro, das entspricht einem Plus von 3,2 Prozent des durchschnittlichen Nettoeinkommens. Doch wie das mit Durchschnittswerten nun einmal so ist – in der Realität profitieren nie alle gleichermaßen.

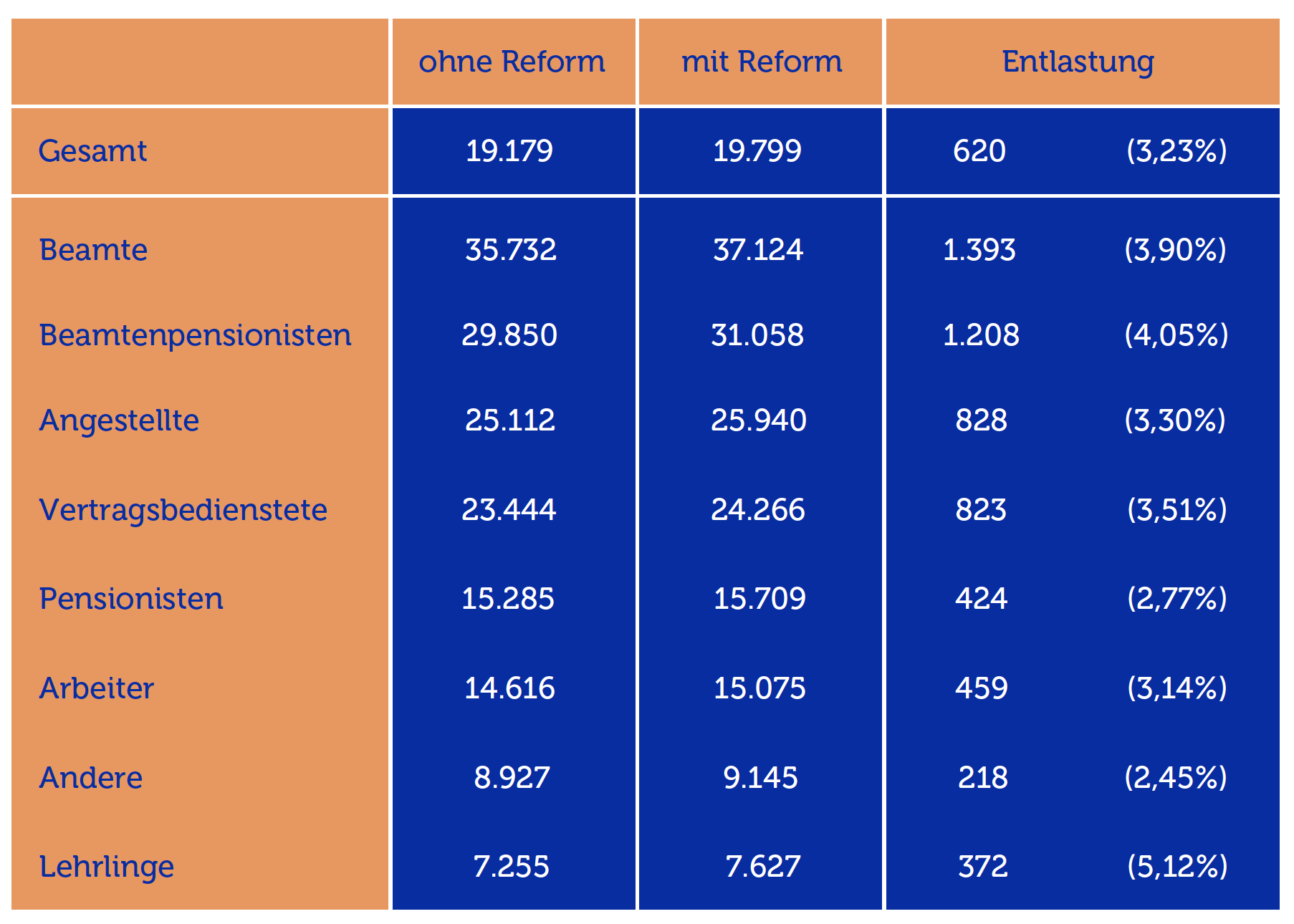

Überraschender ist da schon der Umstand, dass die größten Gewinner der Steuerreform 2016 die Beamten sind. An zweiter Stelle kommen die Beamtenpensionisten, die deutlich stärker entlastet werden als Arbeiter, Angestellte und alle übrigen Pensionisten.

Betrachtet man die relative Entlastung, so zeigt sich, dass der obere Mittelstand mit einem jährlichen Nettoeinkommen zwischen 20.000 und 40.000 Euro stärker als alle anderen Einkommensklassen profitiert, und das wirkt sich auch auf die relative Entlastung der verschiedenen Berufsgruppen aus. Als Angehörige des sogenannten oberen Mittelstands haben hier Beamte und Beamtenpensionisten die Nase vorn – mit einer Ausnahme: Lehrlinge wurden im Zuge der Steuerreform mit einer Entlastung von mehr als fünf Prozent des Jahresnettoeinkommens besonders begünstigt.

Durchschnittliches Jahresnettoeinkommen in Euro (2016) vor und nach der Reform – Berufsgruppen

Tabelle 1: Die größten Gewinner der Steuerreform 2016 sind die Beamten. An zweiter Stelle kommen die Beamtenpensionisten, die deutlich stärker entlastet werden als Arbeiter, Angestellte und alle übrigen Pensionisten. Quelle: Eigene Berechnungen.

Immerhin: Das Alter spielt für die Höhe der relativen Entlastung kaum eine Rolle. So bleiben die unter 25-Jährigen mit einem um 297 Euro höheren Nettoeinkommen zwar weit hinter allen anderen Altersgruppen zurück, während den 46- bis 55-Jährigen mit 838 Euro pro Jahr der höchste zusätzliche Betrag zur Verfügung steht. Im Verhältnis zu ihrem Nettoeinkommen werden aber alle Altersgruppen recht gleichmäßig, nämlich zu je knapp über bzw. unter drei Prozent entlastet.

Besonders interessant ist die Frage, ob die Steuerreform auch zu einer gleichmäßigeren Verteilung der Nettoeinkommen aller Bürger geführt hat. Untersuchungen der Agenda Austria zeigen, dass sowohl als auch der Fall ist: Zwischen Steuerzahlern und Nichtsteuerzahlern wächst die Ungleichheit, innerhalb der Gruppe der Steuerzahler aber geht sie zurück. Die oft zitierte Vermutung, dass die Einkommen deshalb nicht gleichmäßiger verteilt sind, weil die unteren steuerzahlenden Einkommensklassen weniger profitieren als der obere Mittelstand, erweist sich als falsch. Das Gegenteil ist der Fall – und das mag jene, die eine mangelnde Steuergerechtigkeit beklagen, vielleicht überraschen.

Um aber auch die Ungleichheit zwischen Steuerzahlern und Nichtsteuerzahlern zu verringern, hat die Regierung im Rahmen der Steuerreform die Negativsteuer von 110 auf 400 Euro erhöht. Diese Gutschrift betrifft vor allem Teilzeitbeschäftigte, Lehrlinge, Ferial- und Pflichtpraktikanten, geringfügig Beschäftigte und – seit der Reform – auch Pensionisten.

Die Kosten für diese Anhebung dürften bei etwa 370 Millionen Euro liegen. Wie hoch sie wirklich sein werden, bleibt vorerst unklar, weil die Negativsteuer nur auf Antrag ausbezahlt wird. Fest steht: Die Erhöhung der Negativsteuer trägt tatsächlich dazu bei, die durch die Steuerreform entstandene höhere Ungleichheit zwischen Steuerzahlern und Nichtsteuerzahlern wieder zu verringern – allerdings nicht ganz auf das Niveau vor der Reform. Schon deshalb sollten Sinn und Auswirkungen der Negativsteuer noch einmal intensiv diskutiert werden. Denn so angenehm die 400-Euro-Gutschrift auch sein mag – ob sie wirklich ein gutes Steuerungsinstrument ist, bleibt umstritten. Ihr positiver Effekt auf den Nettolohn wird, da es sich um eine Rückzahlung nach Jahresablauf handelt, jedenfalls nur mittelbar zu spüren sein. Sie scheint zudem auch nur wenig geeignet, ihre Bezieher zu mehr Arbeit zu motivieren. Aus ökonomischer Sicht wäre aber genau das wichtig Für die Frage, ob man überhaupt einen Job annehmen soll, ist der zu erwartende Nettolohn wohl das wichtigste Kriterium. Für die Entscheidung, mehr zu arbeiten als bisher, ist hingegen auch relevant, wie stark Steuern und Abgaben an jedem zusätzlichen Euro nagen. Und bei diesem Punkt hat sich etwas getan:

Für alle, die sich in einem Einkommensbereich ab ca. 16.000 Euro brutto im Jahr bewegen, steigt durch die neuen Tarifstufen und Steuersätze zum einen der Anreiz, überhaupt eine Arbeit aufzunehmen, weil mehr Netto vom Brutto bleibt als noch im Jahr zuvor. Zum anderen macht sich mehr Arbeit in höherem Maße bezahlt, weil ein zusätzlich verdienter Euro geringer belastet wird als vor der Reform.

Das wäre allerdings auch für alle nicht lohnsteuerpflichtigen Geringverdiener der Fall, wenn – statt dass die Negativsteuer erhöht wird – die Sozialversicherungsbeiträge reduziert würden. Das wäre – je nach konkreter Ausgestaltung – unter Umständen zunächst zwar teurer, dann aber auch effektiver: Würde man die Sozialversicherungsbeiträge für alle Einkommen unter 50.000 Euro um einen Prozentpunkt senken, hätten Erwerbstätige monatlich mehr Geld in der Kasse, der Anreiz, auch niedrig bezahlte Vollzeitjobs anzunehmen, würde steigen, und zusätzlich wäre es für geringfügig Beschäftigte und Teilzeitbeschäftigte lukrativer, mehr zu arbeiten.

Das Angebot einer Sozialversicherungsrückerstattung (Negativsteuer) motiviert hingegen höchstens dazu, weiterhin mit seinem Job unter der Steuerfreigrenze zu bleiben. Die Negativsteuer ist damit vor allem eines: eine Subvention für Teilzeitbeschäftigte, Praktikanten und geringfügig Beschäftigte, also für genau jene Beschäftigungsverhältnisse, die es auch im Interesse einer Absicherung des Sozialstaats nicht in allzu großer Anzahl geben sollte. Vielmehr sollte das Ziel sein, möglichst viele Teilzeitjobs in Vollzeitarbeitsplätze zu führen, respektive den Trend von Vollzeit in Richtung Teilzeit einzudämmen.

Mehr interessante Themen

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah

Verloren im Papierdschungel: Die erdrückende Last der Bürokratie

Fast schon im Wochentakt schlagen bei den Unternehmen neue Regeln auf. Es kann schon längst nicht mehr als EU-Bashing gelten, den Regelungswahn der Brüsseler Schreibtischakrobaten als unmäßig zu kritisieren. Wir werfen einen Blick in die Giftküche der Bürokratie.

Einschätzung der Wahlprogramme zur Nationalratswahl 2024

Schwerpunkt 1: Mehr Wachstum braucht das Land! Wirtschaftswachstum ist in Österreich zu einem Fremdwort geworden. Nicht nur in der Statistik und in den Prognosen der Institute ist es inzwischen weitgehend der Stagnation gewichen. Auch in den Wahlprogrammen der Parteien kommt es kaum noch vor. Man sollte ja erwarten, dass ein Land, dessen reales Br

Wie wir die Wohnungsnot lösen

Wohnen ist in Österreich nicht teurer als in anderen europäischen Ländern. Die Wohnkostenbelastung liegt unter dem EU-Schnitt. Und doch gibt es Verbesserungsbedarf: Künftige Regierungen sollten den Aufbau von Wohneigentum in der Mitte der Gesellschaft erleichtern, den geförderten Mietmarkt treffsicherer machen und dafür sorgen, dass ausreiche