Welches Europa brauchen wir?

- 27.05.2024

- Lesezeit ca. 3 min

Mehr Kapitalismus wagen

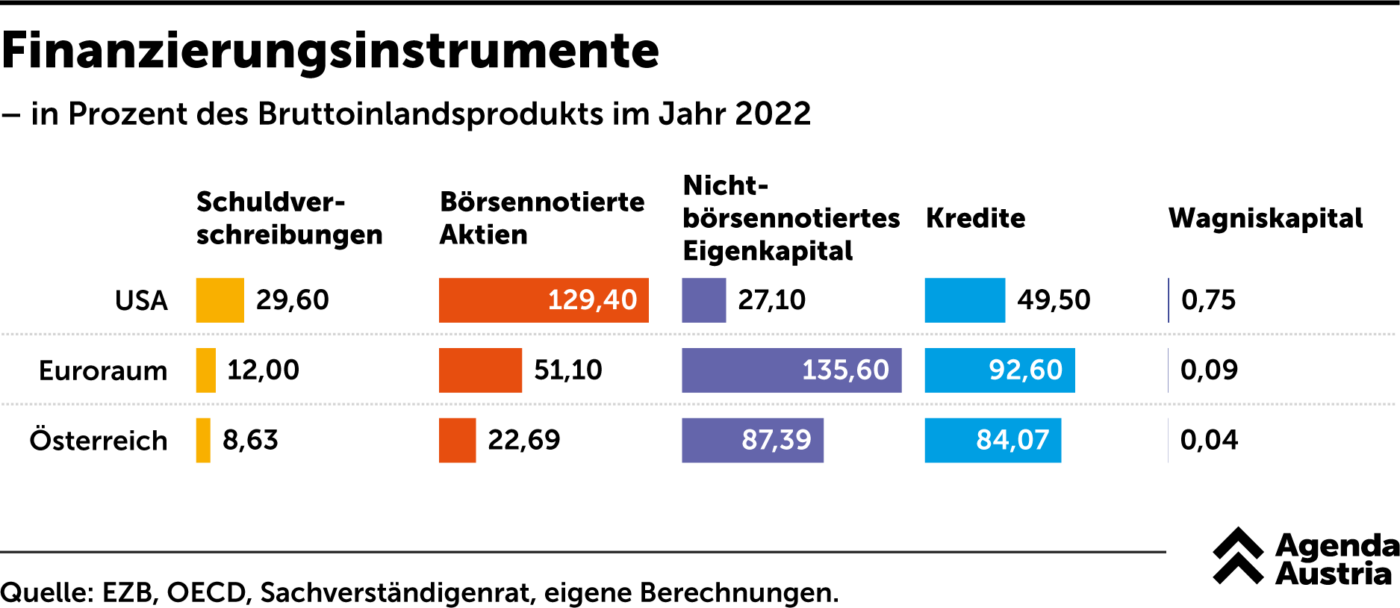

Bis zum Ausbruch der Finanzkrise wuchsen die USA und die EU in etwa gleich schnell. Während sich die USA nach einem harten Einbruch wieder erholten, dauerte es in Europa allerdings viel länger. So richtig auf den Wachstumspfad zurückgefunden haben wir bis heute nicht. Das ist natürlich einerseits bedingt durch die Eurokrise, die uns im Anschluss einiges gekostet hat. Die gab es in den USA so nicht. Aber gerade in Hinblick auf die schnell wachsenden innovativen Sektoren weist die EU einen systematischen Nachteil auf. Wie Abbildung 6 zeigt, fehlt es ihnen an Kapital. In der EU mangelt es vor allem an großen institutionellen Anlegern, wie den Pensionsfonds, die als Teil ihrer Diversifikationsstrategie zu den wichtigsten Kapitalgebern privater Wagniskapitalfonds in den USA gehören.

Europas (und insbesondere Österreichs) Unternehmen finanzieren sich traditionell vorwiegend über die heimischen Banken. Die Finanzierung über Eigenkapital ist nur schwach ausgebaut; die heimische Marktkapitalisierung – also der Gesamtwert aller im Umlauf befindlichen Anteile börsennotierter Unternehmen – liegt nur bei knapp einem Viertel des Bruttoinlandsprodukts. Das ist eine der großen Schwächen des österreichischen Wirtschaftsstandorts.

Gerade KMU tun sich teilweise schwer, überhaupt Finanzierungsquellen für ihre Anliegen zu bekommen. Erstens sind die Banken seit der Finanzkrise im Jahr 2008 deutlich stärker reguliert. Und zweitens passen Rentabilität und Risiko moderner Geschäftsmodelle oft nicht mehr zu den Vorgaben. In Zeiten der Digitalisierung verfügen viele Unternehmen über hohe immaterielle Vermögenswerte; Banken verlangen aber nach handfesteren Sicherheiten.[1] Auch wenn es um Risikokapital, Start-up- oder Wachstumsfinanzierung geht, wird das Risiko für den Bankensektor mit seinem Fokus auf Fremdkapitalfinanzierung oft zu hoch. Da ein ausgebauter Kapitalmarkt zur Finanzierung – vor allem von jungen Technologieunternehmen (Start-ups) – fehlt, ist es am Ende absurderweise vor allem der Staat, der die Finanzierung dieser Vorhaben übernimmt. Öffentliche Risikokapitalfinanzierung wiederum performt aber nachweislich schlechter als jene über private Geldgeber.[2] Zudem wird es nach der Start-up-Phase bei der Anschlussfinanzierung eng, wenn der Staat als Financier nicht mehr da ist.

Ein stärkerer Kapitalmarkt würde der europäischen Wirtschaft zu mehr Flexibilität in der Unternehmensfinanzierung und zu einer besseren Verteilung des Risikos und damit auch zu mehr Wachstum verhelfen.[3] Oder anders gesagt: Derzeit verzichten wir in Europa auf Wachstum, weil Investitionen nicht finanziert werden, deren Risiko für die heimischen Banken zu hoch ist. Anders als in den USA sind die Kapitalmärkte in den EU-Ländern ziemlich isoliert. Aufgrund der unterschiedlichen Vorschriften hat es die EU nie zu einem gemeinsamen Kapitalmarkt gebracht. Eine Vollendung des freien Kapitalverkehrs würde daher ungenutzte Potenziale heben.

Damit Landesgrenzen bei der Finanzierung keine Rolle mehr spielen, braucht es ganz generell – wie auch bei der Warenverkehrsfreiheit – eine Harmonisierung der gesetzlichen Bestimmungen. Dafür müssten die nationalen Insolvenz- und Wertpapiergesetze angeglichen werden. Kapitalgeber und -nehmer benötigen die gleichen Sicherheiten und Rechte, damit die grenzübergreifende Finanzierung tatsächlich funktionieren kann. Gleiches gilt für den Anlegerschutz, wo Auskunfts- und Sorgfaltspflichten einheitlich geregelt werden müssen. Um auch KMU zu stärken, wäre eine Vereinfachung der Veröffentlichungskriterien notwendig, um an die Börse gehen zu können. Die EU plant mit dem Listing Act schon länger einen Schritt in diese Richtung: Auf Vorschlag der Kommission sollen die Anforderungen an KMU für einen Börsengang vereinfacht werden. Je nach Unternehmensgröße sollen die zu veröffentlichenden Unternehmenskennzahlen und damit der bürokratische Aufwand reduziert und harmonisiert werden.

Eine steuerliche Gleichstellung von Fremd- und Eigenkapital würde dem EU-weiten Kapitalmarkt dann das nötige Leben einhauchen. Während Kreditzinsen als Aufwand steuerlich abzugsfähig sind, ist das bei Eigenkapital nicht der Fall. Die zusätzliche Abzugsfähigkeit von Eigenkapitalrenditen würde die steuerliche Diskriminierung von Eigenkapital reduzieren.[4] Diese würde letztendlich auch im Bankensektor den Anreiz zu exzessiver Überschuldung mindern und die Krisenrobustheit verbessern. Zur kalkulatorischen Ermittlung könnten beispielsweise die variablen Unternehmenskreditzinssätze herhalten. Belgien führte eine steuerliche Abzugsfähigkeit im Jahr 2006 ein und konnte in weiterer Folge die Eigenkapitalquote signifikant erhöhen (um circa drei Prozentpunkte).[5] Italien setzte eine Maßnahme im Jahr 2011 um, die zumindest für neu eingebrachtes Eigenkapital eine Abzugsfähigkeit zulässt.[6] Auch die Verbesserung des Verlustausgleichs und Verlustvortrags könnte helfen, die eigenkapitalintensive Wagnisfinanzierung zu fördern.

Fazit

Nur eine nach innen gestärkte und wirtschaftlich florierende EU kann nach außen robust auftreten. Das gilt vor allem für die Werte, die Europa gern exportieren möchte. Wer aber seinen wichtigsten Seehafen an die Chinesen verhökert hat (so wie Griechenland), wird wohl so schnell keine kritischen Worte über die dortigen Menschenrechtsverletzungen finden. Auch wer auf chinesische Unternehmen angewiesen ist, weil sich in Europa niemand findet, der die Infrastruktur des Landes aufbauen kann (so wie im Fall der EU-Beitrittskandidaten am Westbalkan), wird sich da schwertun. Und ein chinesischer Wechselrichter oder ein E-Auto lässt sich mit dem nächsten Softwareupdate problemlos lahmlegen. Da hält man doch lieber gleich den Mund.

Die EU hat zunehmend Schwierigkeiten, sich in der neuen Welt zurechtzufinden. Ihr Wohlstand beruht auf Freihandel. Doch nur mit viel Mühe lassen sich die Europäer auf Kurs halten. Die Prioritäten stimmen nicht mehr. Das Regelwerk, das ursprünglich den Binnenmarkt schützen sollte – allen voran die Beihilfen- und Schuldenregeln –, scheint nicht mehr das, was es einmal war. Ersetzt wird es zunehmend durch Regeln, die den europäischen Standort eher schwächen als stärken – zum Beispiel die Taxonomieverordnung, die Lieferkettenrichtlinie oder die unsäglichen Berichtspflichten für Unternehmen. Die Welt lacht darüber.

Als geopolitischer Spieler ist die EU nur dann stark, wenn sie ein wirtschaftliches Gewicht in die Waagschale werfen kann. Dafür muss sie erstens neue Handelsabkommen schließen und die teils jahrzehntelangen Verhandlungen endlich zum Abschluss bringen. Wir müssen verstehen, dass wir nicht mehr in der Position sind, um hehre Ansprüche zu stellen. Zweitens muss der gemeinsame Kapitalmarkt in der EU endlich Realität werden, da es neben den Finanzierungsmöglichkeiten europäischer Unternehmen über heimische Banken auch flexiblere Alternativen braucht, um im digitalen Zeitalter mitmischen zu können. Und drittens muss die Axt an die Bürokratie gelegt werden. Der Brüsseler Papierkrieg kostet uns Wettbewerbsfähigkeit und wird die Welt nicht im Alleingang zu einem besseren Ort machen.

Fußnoten

Mehr interessante Themen

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah

Verloren im Papierdschungel: Die erdrückende Last der Bürokratie

Fast schon im Wochentakt schlagen bei den Unternehmen neue Regeln auf. Es kann schon längst nicht mehr als EU-Bashing gelten, den Regelungswahn der Brüsseler Schreibtischakrobaten als unmäßig zu kritisieren. Wir werfen einen Blick in die Giftküche der Bürokratie.

Einschätzung der Wahlprogramme zur Nationalratswahl 2024

Schwerpunkt 1: Mehr Wachstum braucht das Land! Wirtschaftswachstum ist in Österreich zu einem Fremdwort geworden. Nicht nur in der Statistik und in den Prognosen der Institute ist es inzwischen weitgehend der Stagnation gewichen. Auch in den Wahlprogrammen der Parteien kommt es kaum noch vor. Man sollte ja erwarten, dass ein Land, dessen reales Br

Wie wir die Wohnungsnot lösen

Wohnen ist in Österreich nicht teurer als in anderen europäischen Ländern. Die Wohnkostenbelastung liegt unter dem EU-Schnitt. Und doch gibt es Verbesserungsbedarf: Künftige Regierungen sollten den Aufbau von Wohneigentum in der Mitte der Gesellschaft erleichtern, den geförderten Mietmarkt treffsicherer machen und dafür sorgen, dass ausreiche