Steuerwettbewerb, solidarischer Finanzausgleich und längerfristige Auswirkungen

- 08.10.2015

- Lesezeit ca. 3 min

Warum die Länder ihre Ausgaben über eigene Steuern finanzieren sollten

Im Zuge des Übergangs zu einer Finanzautonomie der Bundesländer muss eine Strategie entwickelt werden, wie mit der versteckten Umverteilung im derzeitigen Finanzausgleich umgegangen wird. Damit ergeben sich in einer statischen Betrachtung, die von jeglichen Verhaltensänderungen abstrahiert, zwangsläufig Gewinner und Verlierer unter den Bundesländern.

Die Länder sollten also kompensiert werden, damit sie mit den gleichen Ausgangsbedingungen in den Steuerwettbewerb eintreten können. In einem ersten Schritt wird daher die implizite Umverteilung in den Ertragsanteilen in einen expliziten horizontalen Finanzausgleich umgewandelt. Erst diese Umwandlung schafft die nötige Transparenz, damit die Politik bewusst und anhand nachvollziehbarer ökonomischer Kriterien die regionale Umverteilung im Sinne eines solidarischen Ausgleichs überprüfen und eventuell reformieren kann. Ähnlich wird mit den horizontalen und vertikalen Transfers und Zuweisungen verfahren. Die damit finanzierten Aufgaben gehen in die Finanzautonomie der Bundesländer über und müssen dort mit eigenen Steuern finanziert werden. Mit diesen Umstellungsschritten, die im folgenden Unterabschnitt dargestellt werden, bleiben sowohl die Belastung aller Steuerpflichtigen als auch die Steuereinnahmen beim Bund und in allen Ländern exakt unverändert. Danach werden anhand eines Simulationsmodells die wirtschaftlichen Auswirkungen berechnet, wenn der fiskalische Wettbewerb einsetzt. Zuletzt untersuchen wir eine stilisierte Reform des horizontalen Finanzausgleichs im Hinblick auf mehr regionale Konvergenz.

Umwandlung des primären und sekundären Finanzausgleichs

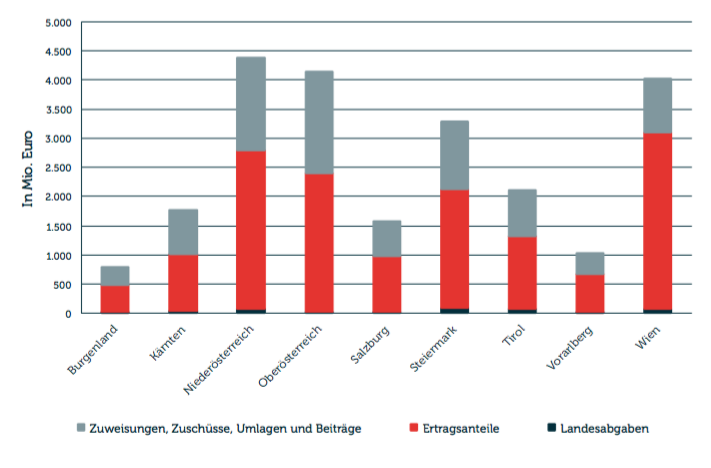

Das Simulationsmodell bildet die Budgets der neuen Länder und des Zentralstaats und die ökonomisch relevanten fiskalischen Beziehungen untereinander ab. Um die Komplexität zu reduzieren, und da die Studie sich auf die Finanzautonomie der Bundesländer beschränkt, werden die Gemeinden mit dem Bund und den Sozialversicherungen zum Zentralstaat zusammengefasst. Der Gesamtstaat hebt in Summe 45 Prozent des BIPs in Steuern und Abgaben ein, mit denen zentralstaatliche und lokale öffentliche Ausgaben finanziert werden. In der Ausgangssituation ist der Anteil der eigenen Steuern der Bundesländer verschwindend gering (Statistik Austria 2014b).

Einnahmen der Länder nach Kategorien, 2013

Abbildung 3. Quelle: Tabellen 6.6, 4.1.5.1 und 4.16.1 der Gebarungsübersichten 2013, Statistik Austria (2014b)

Wie in Abbildung 3 dargestellt, finanzieren sich die Länder in der Ausgangssituation eben ganz überwiegend durch Ertragsanteile und Zuweisungen. Nun werden zunächst die Ertragsanteile an Lohn- und Einkommensteuer sowie Körperschaftsteuer in eigene Steuern umgewandelt, und dann auch die empfangenen Zuweisungen und Transfers. Die Länder erhalten weiterhin die Ertragsanteile an den übrigen Steuern wie z.B. die Mehrwertsteuer. Die Gesamtsteuerquote bleibt dabei unverändert bei 45 Prozent des BIPs. Genau in dem Ausmaß, wie die Länder die Steuern selber erheben, werden sie beim Bund abgesenkt. Um weiterhin nicht nur die Gesamtheit der Länder, sondern jedes Land einzeln, mit unveränderten Einnahmen auszustatten, werden die resultierenden Mehr- und Mindereinnahmen, die bei Anwendung eines einheitlichen Ländersteuersatzes entstehen, mit Zahlungen eines expliziten Finanzausgleichs kompensiert. Mit dieser Umwandlung des impliziten in einen expliziten Finanzausgleich erhalten alle Länder gleiche Ausgangsbedingungen für den fiskalischen Wettbewerb und können mit dem gleichen Steuersatz starten.

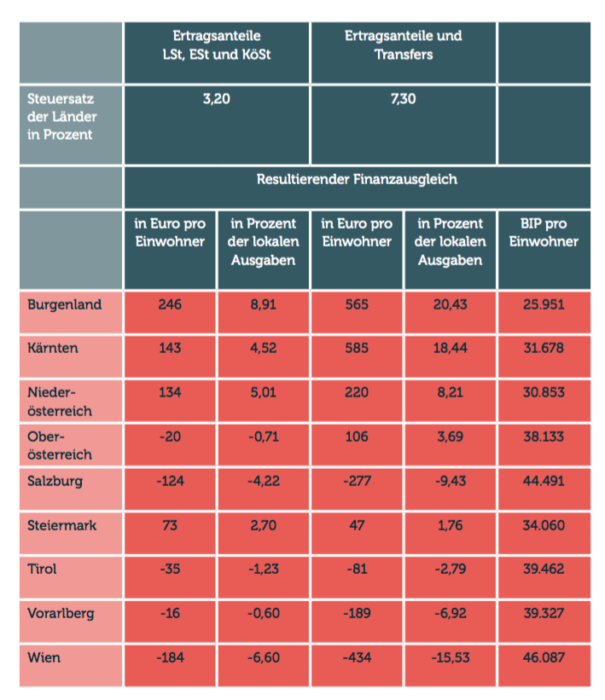

Ergebnisse nach Umwandlung in den expliziten Finanzausgleich

Tabelle 7. Quelle: Eigene Berechnungen

Tabelle 7 fasst diese ersten Resultate zusammen. Die im oberen Teil aufgelisteten Steuersätze sind aber nicht direkt mit den in Abschnitt 2 genannten Tarifsätzen vergleichbar, sondern sind als effektive, durchschnittliche Steuersätze über alle Einkommensgruppen und Unternehmen zu verstehen. Der notwendige, einheitliche Steuersatz der Länder erhöht sich auf 3,2 Prozent des Einkommens, wenn die Ertragsanteile der Einkommen-, Lohn- und Körperschaftsteuern in lokale Steuern umgewandelt werden.

Die Mehr- und Mindereinnahmen werden durch Zahlungen des horizontalen Finanzausgleichs kompensiert, wie es im unteren Teil von Tabelle 7 dargestellt ist. Die Finanzausgleichsströme zeigen, dass von den reichsten Ländern 184 Euro pro Einwohner aus Wien, 124 aus Salzburg, 35 aus Tirol, 20 aus Oberösterreich und 16 pro Einwohner aus Vorarlberg abfließen müssten, um die Unterschiede bei den Steuereinnahmen zu kompensieren. Die größten Empfänger wären die Bundesländer mit dem geringsten Pro-Kopf-Einkommen und der geringsten Steuerkraft. Das Burgenland würde aus dem Finanzausgleich pro Kopf Einnahmen in Höhe von 246 Euro erhalten, Kärnten 143 Euro und Niederösterreich 134 Euro.[1] Im Verhältnis zur Höhe der lokalen Ausgaben machen die Zuflüsse im Burgenland 8,91 Prozent der lokalen Ausgaben aus. Dies bedeutet, dass durch die versteckte Umverteilung im primären Finanzausgleich das Burgenland 8,91 Prozent mehr an lokalen Ausgaben tätigen kann, als es mit gleich hohen Steuersätzen selbst finanzieren könnte. Am anderen Ende des Spektrums liegt Wien mit dem höchsten Pro-Kopf-Einkommen, wo unter dem aktuellen Finanzausgleich 6,60 Prozent der möglichen Ausgaben implizit umverteilt werden.

Die Transferbeziehungen zwischen den Gebietskörperschaften sind äußerst komplex und unübersichtlich; sie verlaufen horizontal und vertikal. Es ist eine dringliche und prioritäre Herausforderung, die Aufgaben weitgehend zu entflechten, die dazugehörige Ausgaben- und Einnahmenverantwortung in eine Hand zu geben und jeweils einer verantwortlichen Gebietskörperschaft zuzuweisen. Dabei muss es weiterhin Kostenersatz und Zuschüsse für Leistungen geben, die für andere Gebietskörperschaften erbracht werden. Im Jahr 2008 gab es insgesamt etwa 216.000 Transferbeziehungen in alle möglichen Richtungen. Diese im Einzelfall zu überprüfen und dann den geeigneten Gebietskörperschaften zuzuordnen, ist im Rahmen dieser Studie völlig unrealistisch. Wir wählen daher eine sehr schematische Vorgehensweise. Wir ordnen die mit den empfangenen Transfers verbundenen Aufgaben der Ausgaben- und Einnahmenverantwortung der Länder zu. Diese müssen dann die Einnahmen aus den empfangenen Transfers, wie sie in Abbildung 3 grau dargestellt sind, mit eigenen Steuern finanzieren. Im selben Ausmaß sinken bei den zahlenden Gebietskörperschaften die Steuern. Dieses Szenario ist sicherlich sehr schematisch und in vielen Fällen nicht sachgerecht. Der Grundgedanke ist, abgesehen von den nicht verfügbaren Informationen für eine zutreffendere Vorgehensweise, dass ein fiskalischer Wettbewerb nicht viel bewirken kann, wenn die Länder nicht ein entsprechend großes Ausgaben- und Steuervolumen verantworten. Insofern mag mit diesem Szenario auch eine gewisse (moderate und überschaubare) Dezentralisierung von öffentlichen Aufgaben an die Länder mit enthalten sein.

Die konkrete Vorgehensweise ist wie folgt: In Summe müssen die Länder alle empfangenen vertikalen Transfers und Zuweisungen mit eigenen Steuern finanzieren. Dazu muss der einheitliche Steuersatz der Länder von 3,2 Prozent auf 7,3 Prozent ansteigen. Dementsprechend kann der Bund seine Steuern im gleichen Ausmaß senken, so dass die Gesamtsteuerbelastung gleich bleibt. Wie Abbildung 3 zeigt, machen die empfangenen Transfers in manchen Ländern wie z.B. Kärnten einen sehr viel größeren Anteil an den gesamten Einnahmen aus als z.B. in Wien oder Salzburg. Dahinter mögen sich horizontale Ausgleichszahlungen welcher Art auch immer verbergen. Auch die vertikal empfangenen Transfers können sich auf einzelne Länder mehr als auf andere konzentrieren. Die Abweichungen vom Durchschnitt stellen daher einen impliziten Finanzausgleich dar, der nun in einen expliziten horizontalen Ausgleich umgewandelt wird. Zusammen mit diesen Ausgleichszahlungen können alle Länder ihre Budgets mit einem einheitlichen Steuersatz finanzieren.

Werden also die empfangenen Transfers und Zuweisungen in lokale Steuern umgewandelt, so erhöhen sich damit die Finanzausgleichsströme noch mehr. Dies bedeutet, dass der sekundäre Finanzausgleich in Österreich die impliziten Finanzflüsse im primären Finanzausgleich weiter verstärkt. Wien müsste wesentlich mehr, nämlich 434 Euro pro Einwohner oder 15,5 Prozent der lokalen Ausgaben, in den Finanzausgleich einzahlen. Kärnten wäre jetzt der größte Nettoempfänger mit 585 Euro pro Einwohner, was 18,4 Prozent der lokalen Ausgaben ausmacht. Mit 20,4 Prozent der lokalen Ausgaben profitiert das Burgenland am meisten von der impliziten Umverteilung. Oberösterreich hingegen wechselt seine Position und wird vom Nettozahler zum Nettoempfänger. In Summe zeigen sich dieselben Muster der versteckten Umverteilung wie oben. Wien, Vorarlberg und Salzburg sind deutlich wirtschaftskräftiger, wie die letzte Spalte von Tabelle 7 mit dem regionalen BIP pro Einwohner zeigt. Diese reichen Bundesländer sind Nettozahler, weil sie mit einem einheitlichen lokalen Steuersatz mehr Steuereinnahmen erzielen können als die weniger reichen Regionen wie z. B. das Burgenland oder Kärnten.

Ein Simulationsmodell mit fiskalischem Wettbewerb

Ausgestattet mit Finanzautonomie und neuen Steuerinstrumenten werden die Länder ihre Finanzpolitik strategisch überprüfen. Sie können nun das Niveau und die Struktur der Ausgaben und Einnahmen flexibler auf die lokalen Interessen und Bedürfnisse zuschneiden und besser in die regionale Standortattraktivität investieren. Die besteuerten Personen und Unternehmen werden mit Verhaltensanpassungen auf die Steuer- und Ausgabenänderungen reagieren, was auf die regionale Wirtschaftsentwicklung zurückwirkt. Um solche Anpassungseffekte und mögliche längerfristige Auswirkungen des fiskalischen Wettbewerbs einzufangen, wird ein einfaches Simulationsmodell entwickelt. Dieses wird so kalibriert, dass es in der Ausgangssituation die regionalen Bruttoinlandsprodukte der österreichischen Bundesländer reproduziert.[2] Alle Bundesländer sind sowohl mit einem mobilen als auch einem immobilen Produktionsfaktor ausgestattet. Der immobile Faktor ist proportional zur Bevölkerung zwischen den Bundesländern verteilt. Die Verteilung des mobilen Faktors passt sich so an, dass die Erträge und Einkommen nach Steuern ausgeglichen werden. Damit wird abgebildet, dass in der Realität Beschäftigung und Investition und damit die wirtschaftliche Aktivität in jenen Regionen stärker zunehmen, wo die steuerliche Standortattraktivität und die Qualität der öffentlichen Leistungen besser sind.

Um den fiskalischen Wettbewerb abzubilden, unterstellt das Modell, dass die lokale Finanzpolitik sich in ihren strategischen Entscheidungen über Struktur und Niveau der Ausgaben und Steuern an der lokalen Wohlfahrt orientiert, die mit dem verfügbaren Einkommen und dem Nutzen aus den öffentlichen Leistungen zunimmt. Ausgestattet mit Finanzautonomie muss die Landespolitik entscheiden, ob sie den Bürgern und der Wirtschaft mehr entgegenkommt, indem sie auf öffentliche Ausgaben verzichtet, die Steuern senkt und damit die privaten verfügbaren Einkommen in der Region stärkt. Oder ob sie umgekehrt die regionale Wohlfahrt mehr fördert, indem sie die Steuern anhebt, um besonders nützliche Mehrausgaben zu tätigen. Wir gehen davon aus, dass in der Ausgangssituation in jeder Region, bevor der Steuerwettbewerb einsetzt, gerade die richtige Balance gefunden wird.

Fiskalischer Wettbewerb bedeutet, dass eine Region wirtschaftliche Aktivität zugunsten anderer Regionen, wenn das Paket von Steuerbelastung und lokalen Ausgaben an Attraktivität verliert. Umgekehrt zieht die wirtschaftliche Aktivität an und gewinnt an Steuerkraft dazu, wenn das „Preis-Leistungs-Verhältnis“ steigt. Wenn in der Privatwirtschaft sich der Wettbewerb um Marktanteile verschärft, müssen die Unternehmen entweder den Preis mit höherer Qualität ihrer Produkte rechtfertigen oder die Preise senken. Das Modell bildet analoge Reaktionen ab, wenn der fiskalische Wettbewerb einsetzt. Entweder die Länder finden eine Ausgabenpolitik, die bei den Bürgern und der Wirtschaft besser ankommt (Qualitätssteigerung) oder sie senken die Steuern (Preissenkung). Diese Steuersenkungen können nun auf die eigene Bevölkerung begrenzt werden, anstatt sie wie im derzeitigen Steuerverbund mit den anderen acht Ländern und dem Bund teilen zu müssen. Die Wirtschaftstheorie sagt voraus und das Modell bildet es so ab, dass die verbesserten Anreize für die dezentrale Finanzpolitik im Steuerwettbewerb für eine begrenzte Absenkung der Steuerbelastung genutzt wird, besonders wenn damit auch das gesamtwirtschaftliche Wachstum angeregt und die Standortattraktivität gegenüber dem Ausland steigt. Zusätzlich kommt es zu einer Ausdifferenzierung der regionalen Politik, indem manche Regionen die Steuern mehr und andere weniger absenken oder sogar erhöhen, wenn Bedarf und Bewertung der öffentlichen Ausgaben genügend hoch sind.[3]

Es ist wichtig darauf hinzuweisen, dass die folgenden Berechnungen nicht als Prognosen zu verstehen sind, sondern nur einige wenige illustrative Szenarien unter einer Vielzahl von möglichen Alternativen einfangen können. Auch die möglichen Anpassungen der Länderpolitik und der Besteuerten sind in der Realität wesentlich komplexer, als es mit einem stilisierten Simulationsmodell je abgebildet werden könnte. Es wäre aber wenig hilfreich, über die Einführung einer Finanzautonomie der Bundesländer zu diskutieren, ohne wenigstens eine grobe Vorstellung von möglichen quantitativen Auswirkungen zu haben. Die Ergebnisse können im Lichte der Erfahrungen anderer Länder eingeschätzt werden.

Folgen des Steuerwettbewerbs zwischen den Bundesländern

Konkret werden drei Szenarien simuliert, um einige der wichtigsten An- passungen als Folge eines Steuerwettbewerbs in Österreich darzustellen: (i) fiskalischer Wettbewerb in einer geschlossenen Volkswirtschaft, so dass wirtschaftliche Aktivität weder an das Ausland abwandert noch von dort zufließt; (ii) fiskalischer Wettbewerb in einer offenen Volkswirtschaft, wo die heimische Finanzpolitik die Standortattraktivität gegenüber dem Ausland beeinflusst; und (iii) fiskalischer Wettbewerb, bei dem zu große Unterschiede der wirtschaftlichen Situation durch einen solidarischen Finanzausgleich reduziert werden.

Im Modell wie in der Realität beeinflusst der Finanzausgleich den finanzpolitischen Spielraum einer Region. Wenn eine arme Region Mittel aus dem Finanzausgleich erhält, kann sie diese teilweise in höhere Ausgaben und gleichzeitig in Steuersenkungen fließen lassen. Das beschleunigt die lokale Entwicklung, indem die verbesserte Standortattraktivität zusätzliche wirtschaftliche Aktivität aus den anderen Regionen und dem Ausland anzieht, und begünstigt das Aufholen zum landesweiten Durchschnitt. Umgekehrt muss eine Geberregion Nettozahlungen durch Steuererhöhungen und Ausgabeneinsparungen finanzieren. Das bremst die Entwicklung der reichen Regionen und bindet sie stärker an den nationalen Durchschnitt. Der Finanzausgleich ist also ein zentrales Instrument, um den regionalen Ausgleich und die Konvergenz der Regionen zu befördern. Konkret sieht dieses dritte Szenario vor, dass zusätzlich zu den in Tabelle 7 dargestellten Finanzausgleichsströmen Transfers in Höhe von 5 Prozent der Differenz zwischen des regionalen BIPs pro Kopf und dem bundesweiten BIP-Durchschnitt fließen sollen. Da Burgenland über das geringste BIP pro Kopf verfügt, erhält es die meisten zusätzlichen Mittel aus dem Finanzausgleich, während Wien als reichstes Bundesland am meisten zusätzlich einzahlen muss. Dieses stilisierte Szenario soll grundsätzlich illustrieren, wie ein solidarischer Finanzausgleich wirken kann. Die tatsächliche Umsetzung ist naturgemäß komplexer, weil der horizontale Finanzausgleich sowohl die Ressourcenstärke wie auch die objektive Lastenverteilung berücksichtigen sollte.[4]

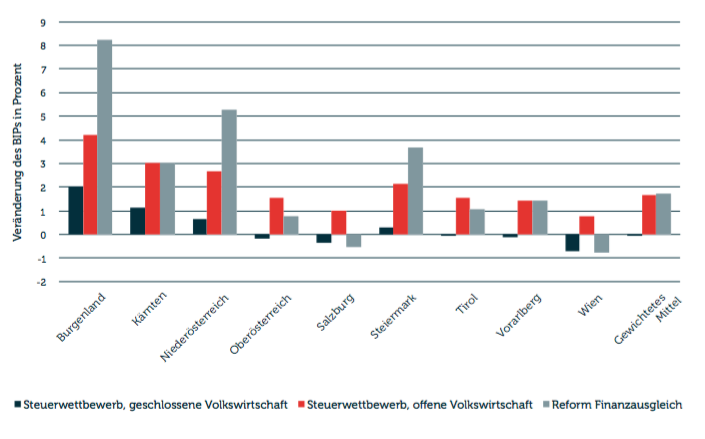

Abbildung 4 fasst nun die ersten Ergebnisse für die Auswirkungen des Steuerwettbewerbs zwischen den Bundesländern auf die entsprechenden lokalen Bruttoinlandsprodukte zusammen. Zusätzlich zu den Auswirkungen auf die einzelnen Bundesländer stellt die letzte Gruppe von Balken das gewichtete Mittel der Bundesländer dar. Wie erwähnt ist der Steuerwettbewerb in einer geschlossenen Volkswirtschaft im Wesentlichen ein Nullsummenspiel, weil die Gesamtmenge an Ressourcen nicht durch Zu- und Abfluss vom bzw. zum Ausland veränderbar ist und es nur zu einer Verlagerung wirtschaftlicher Aktivität von einer zur anderen Region im Inland kommen kann. Die blauen Balken in Abbildung 4 zeigen, dass Steuerwett- bewerb in Österreich die regionale Konvergenz begünstigt. Das Burgenland gewinnt ca. 2 Prozent an zusätzlicher ökonomischer Aktivität. Kärnten, Niederösterreich und die Steiermark gewinnen ebenfalls, vor allem auf Kosten von Wien; aber auch Salzburg, Oberösterreich und Vorarlberg stellen geringfügige Einbußen fest. Aufgrund der Größe von Wien fällt der Rückgang der ökonomischen Aktivität mit 0,74 Prozent deutlich geringer aus als das zusätzliche Wachstum in den anderen Bundesländern. Dies spiegelt teilweise die Ergebnisse der Literatur wider, dass kleine Regionen tendenziell im Steuerwettbewerb gewinnen.

Das Bild ändert sich deutlich, wenn die Volkswirtschaft offen ist, im internationalen Wettbewerb steht, und wirtschaftliche Aktivität aus dem Ausland zufließen oder auch dorthin abfließen kann. Dieses zweite Szenario wird durch die roten Balken dargestellt. Der Steuerwettbewerb veranlasst die Länder zu Einsparungen und Absenkungen ihrer Steuersätze, wie Abbildung 5 zeigt. Damit gewinnen die einzelnen Länder und ganz Österreich an steuerlicher Standortattraktivität dazu. Der ausgelöste Zufluss an wirtschaftlicher Aktivität aus dem Ausland stärkt das heimische Wachstum. Der Steuerwettbewerb führt daher in Summe zu einem Zuwachs an ökonomischer Aktivität von 1,7 Prozent im gewichteten Mittel, wie in Abbildung 4 ersichtlich. Die Hauptgewinner sind wieder kleinere und ärmere Länder, die in Ermangelung anderer Möglichkeiten ihre Steuern tendenziell stärker absenken und damit ihre Standortattraktivität überdurchschnittlich steigern können. Hauptgewinner bleiben also das Burgenland mit 4,25 Prozent Zuwachs und Kärnten mit 3,04 Prozent. Wegen der verbesserten Wettbewerbsfähigkeit gegenüber dem Ausland können auch die ur- sprünglichen Verlierer wie z.B. Wien mit einem Zuwachs von 0,75 Prozent zu Gewinnern werden.

Eine zusätzliche Reform des Finanzausgleichs, um Unterschiede im Pro-Kopf-Einkommen im Hinblick auf mehr regionale Konvergenz etwas abzubauen, löst weitere Anpassungen aus, dargestellt durch die grauen Balken in Abbildung 4. Die Hauptaussage ist sehr eindeutig, und zwar, dass dieser Ansatz zu einer stärkeren Konvergenz der regionalen Bruttoinlandsprodukte führen würde. Die Länder mit unterdurchschnittlichem BIP pro Kopf wie Burgenland (+8,31 Prozent), Kärnten (+3,04 Prozent) und Niederösterreich (+5,32 Prozent) würden stark aufholen, während Salzburg (-0,55 Prozent) und Wien (-0,79 Prozent) durch den Finanzausgleich zumindest kurzfristig in einen Bereich geraten, in dem sie etwas an ökonomischer Aktivität zugunsten der weniger reichen Bundesländer verlieren würden. Im gewichteten Mittel steigt die ökonomische Aktivität um 1,72 Prozent, was den Anstieg im Szenario der offenen Volkswirtschaft ohne reformierten Finanzausgleich minimal übertrifft. Damit zeigt sich, dass ein solidarischer Finanzausgleich zur regionalen Konvergenz beitragen kann, ohne die Wachstumsvorteile von fiskalischer Dezentralisierung aufzuheben.

Auswirkung von Steuerwettbewerb auf die lokalen BIPs

Abbildung 4. Quelle: Eigene Berechnungen

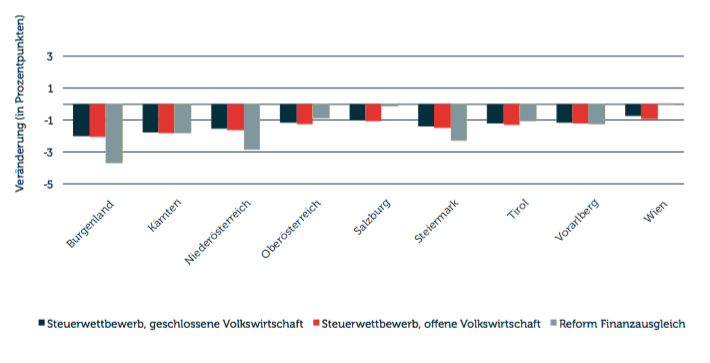

Die Wirkung des Steuerwettbewerbs auf die öffentlichen Finanzen der Bundesländer wird in Abbildung 5 für die lokalen Steuersätze und Abbildung 6 für die lokalen öffentlichen Ausgaben dargestellt. Wie aufgrund der theoretischen Vorüberlegungen zu erwarten ist, sinkt das Steuerniveau in den Bundesländern, wenn Steuerwettbewerb einsetzt.

Die Darstellung in Abbildung 5 zeigt die Änderung der lokalen Steuersätze in Prozentpunkten im Vergleich mit dem Basis-Szenario ohne Steuerwettbewerb, nachdem die Zuweisungen und Ertragsanteile in lokale Steuern umgewandelt wurden. Das bedeutet, dass der Ausgangpunkt für den Steuerwettbewerb ein einheitlicher lokaler Steuersatz von 7,3 Prozent auf das Einkommen ist. Steuerwettbewerb in der geschlossenen Volkswirtschaft führt zu einem deutlichen Rückgang dieses Steuerniveaus. Die Reduktion variiert von -2,09 Prozentpunkten im Burgenland bis zu -0,79 Prozentpunkten in Wien. Die Tatsache, dass Wien als größtes Bundesland den Steuersatz am wenigsten senkt, ist ebenfalls im Einklang mit den theoretischen Erwartungen. Einerseits kann Wien durch die Agglomeration und die zentralörtlichen Funktionen trotz höherer Steuersätze seine Standortattraktivität bewahren und mobile Produktionsfaktoren und wirtschaftliche Aktivität anziehen. Andererseits ist durch die Größe von Wien der mobile Faktor weniger elastisch, so dass Wien mehr Kontrolle über das eigene Steuerniveau hat, ohne einen größeren Abfluss befürchten zu müssen. Das zweite Szenario mit der offenen Volkswirtschaft führt zu einer etwas stärkeren Absenkung des Steuersatzes, im Bereich von -2,13 Prozent- punkten im Burgenland und -0,97 Prozentpunkten in Wien.

Auswirkungen des Steuerwettbewerbs auf die lokalen Steuersätze

Abbildung 5. Quelle: Eigene Berechnungen

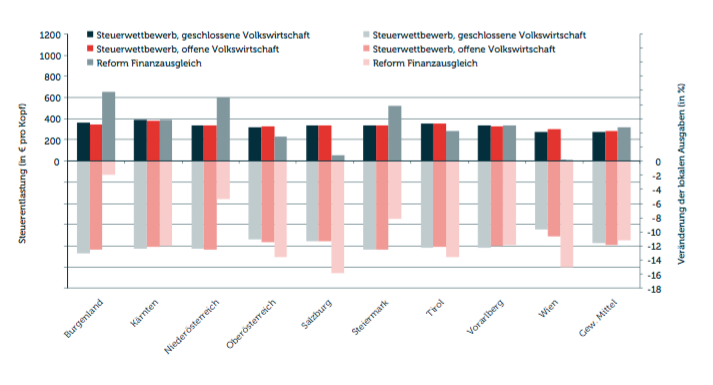

Die etwas stärkere Steuerreduktion ist darauf zurückzuführen, dass mit niedrigeren Steuersätzen zusätzlich wirtschaftliche Aktivität und mobile Steuerbasis aus dem Ausland angezogen werden. Damit lohnt sich eine Absenkung der Steuersätze noch mehr. Ein Blick auf Abbildung 6 zeigt, dass sich die leicht stärkere Steuersatzsenkung in den Bundesländern mit den niedrigsten resultierenden Steuersätzen, Burgenland und Kärnten, nicht in einer stärkeren Reduktion des lokalen Ausgabenniveaus niederschlägt. Generell kann die Absenkung der Steuersätze im Steuerwettbewerb nur mit einer deutlichen Reduktion der lokalen öffentlichen Ausgaben erkauft werden. Es ist jedoch anzumerken, dass der Rückgang zwischen -9,68 Prozent (Wien) und -13,03 Prozent (Burgenland) nicht ausschließlich eine nunmehrige Unterversorgung an lokalen öffentlichen Leistungen darstellt. Aufgrund der ursprünglichen Situation mit fix zugewiesenen Steuereinnahmen durch den primären und sekundären Finanzausgleich gab es für die Bundesländer keine Autonomie, sich an der tatsächlich bevorzugten Ausgabenhöhe der jeweiligen Bürger zu orientieren. Es gab auch kaum einen Anreiz zu Einsparungen, weil die dadurch ermöglichte Verringerung der Steuerbelastung im Wesentlichen zum Vorteil des Bundes und aller anderen Regionen gewesen wäre, und nur zum geringsten Teil der eigenen Region genützt hätte. Damit ist davon auszugehen, dass ein beträchtlicher Teil des Rückgangs der öffentlichen Ausgaben auch eine Korrektur eines potentiell zu hohen Ausgabenniveaus ist und eben nicht automatisch als Wohlfahrtseinbuße betrachtet werden kann. Den geringeren öffentlichen Ausgaben stehen eben höhere private Ausgaben gegenüber, weil die Bürger weniger Steuern zahlen müssen und somit ihr verfügbares Einkommen steigt. Der obere Teil von Abbildung 6 zeigt die ermöglichte Steuerentlastung, die von 384 Euro in Kärnten bis 298 Euro in Wien reicht.

Steuerwettbewerb: Auswirkungen auf Belastung und lokale Ausgaben

Abbildung 6. Quelle: Eigene Berechnungen

Das dritte Szenario zur Reform des Finanzausgleichs im Hinblick auf mehr regionale Konvergenz und zur Förderung der Einheitlichkeit der Lebensverhältnisse verteilt von reichen zu ärmeren Bundesländern um und führt daher zu deutlich stärkeren Steuersenkungen bei den Empfängern Burgenland, Kärnten, Niederösterreich und der Steiermark. Der Gegenpol dazu ist die deutlich geringere Steuerreduktion in Salzburg und in Wien, wo der Steuersatz beinahe unverändert auf dem Niveau von 7,3 Prozent verbleibt und kaum abgesenkt werden kann, weil die höheren Einzahlungen in den solidarischen Finanzausgleich zu finanzieren sind. Gemeinsam mit den Auswirkungen auf das Ausgabenniveau in Abbildung 6 zeigt dies noch einmal deutlich die Wirkungsweise des Finanzausgleichs. Wien und Salzburg müssen die Ausgaben stärker kürzen und gleichzeitig die Steuersätze deutlich anheben (bzw. können sie weniger absenken), um die Finanzausgleichsströme zu finanzieren. Damit ergibt sich trotz des höheren Steuersatzes eine sehr starke Reduktion der lokalen Ausgaben von ca. 15 Prozent. Das bedeutet schlussendlich, dass die Landespolitik die zusätzlichen Lasten sowohl auf die privat verfügbaren Einkommen (über höhere Steuersätze) als auch auf geringere öffentliche Ausgaben verteilt. Mit den empfangenen Mitteln aus dem Finanzausgleich kann dagegen das Burgenland nicht nur die Steuersätze weiter absenken, sondern auch gleichzeitig mehr Ausgaben (im Vergleich zum Steuerwettbewerb ohne Reform des Finanzausgleichs, rote Balken) tätigen. Das begünstigt eindeutig die lokale Entwicklung und das Aufholen zum landesweiten Einkommensdurchschnitt.

Vergleich der Ströme im Finanzausgleich

Die Verteilungswirkungen des horizontalen Finanzausgleichs sind in Abbildung 7 noch einmal graphisch dargestellt. Um die bestehende Unterschiedlichkeit hervorzuheben, sind die Bundesländer nun ansteigend nach dem BIP pro Einwohner gereiht. Die Umwandlung der Ertragsanteile von Lohn- und Einkommensteuer und Körperschaftsteuer führt zu horizontalen Finanzausgleichszahlungen, welche im Großen und Ganzen die Unterschiedlichkeit im BIP pro Kopf widerspiegeln. In diesem ersten Schritt sind die Summen im Finanzausgleich noch moderat. Die Umwandlung der Transfers und Zuweisungen in einen expliziten Finanzausgleich erhöht zum einen die Umverteilung und zum andern wird die Struktur der Umverteilung deutlich verändert. Kärnten und Burgenland erhalten im derzeitigen sekundären Finanzausgleich überdurchschnittlich viel Zuweisungen und Transfers, was sich im starken Anstieg der Zahlungen im Finanzausgleich im zweiten Szenario zeigt. Wird in einem dritten Schritt noch ein solidarischer horizontaler Finanzausgleich eingeführt, der sich ausschließlich an den Unterschieden im Pro-Kopf-Einkommen orientiert, so steigt das Umverteilungsniveau noch weiter an. Die reicheren Bundesländer Wien und Salzburg müssen nun deutlich mehr in den Finanzausgleich einzahlen, während das Burgenland, Niederösterreich und Steiermark mehr herausbekommen, während Kärnten in diesem Szenario kaum besser dasteht, weil es schon jetzt relativ hohe Zahlungen erhält.[5] Allerdings ist zu vermerken, dass die Zahlungen pro Kopf beispielsweise im Vergleich zur Schweiz nicht außergewöhnlich hoch, sondern durchaus eher moderat sind.

Begleitende Reformen für mehr Steuerautonomie

Der Übergang von der derzeitigen Finanzverfassung zu einem System mit fiskalischem Wettbewerb zwischen den österreichischen Bundesländern sollte von weiteren Reformen begleitet werden. Exemplarisch sind hier zwei wichtige Bereiche genannt, welche sich aus den Erfahrungen anderer Staaten mit einem ausgeprägten Föderalismus ergeben. Zum einen muss bei einem echten fiskalischen Wettbewerb die Möglichkeit der Bürger, sich an den öffentlichen Entscheidungsprozessen zu beteiligen, gestärkt werden. Es benötigt eine Stärkung der direktdemokratischen Elemente. Zum anderen muss es hinreichend Transparenz und Kontrolle in den Haushalten der Bundesländer geben. Es wird eine effektive Schuldenbremse auf dezentraler Ebene notwendig.

Die idealen Modellwelten von Tiebout (1956) und Oates (1972) gehen von perfekter Mobilität ohne Verdrängungseffekte und von einem „wohlwollenden Diktator“ aus, der nicht nur die wahren Präferenzen der Bürger genau ermitteln kann, sondern auch die Politik nur zum Wohl der Bürger und niemals im Eigeninteresse gestaltet.[6] Sobald man von diesen eher unrealistischen Vorstellungen abgeht, gibt es einen Einfluss des politischen Systems auf die fiskalischen Entscheidungen. Es ist daher davon auszugehen, dass direkte Demokratie eine disziplinierende Wirkung auf die allzu ausgabenintensiven Versprechungen der Politik hat, und dass durch mehr basisdemokratische Beteiligung die tatsächlichen Präferenzen der Bürger besser bedient werden.[7] Eine frühe empirische Untersuchung von Pommerehne (1978) zeigt für die Schweiz bereits einen negativen Zusammenhang zwischen der Ausgabenhöhe und der Stärke der demokratischen Elemente. Die Tatsache, dass mehr direkte Demokratie, speziell verpflichtende Referenda vor großen Ausgabenentscheidungen, dämpfend auf die Höhe der Besteuerung, die Höhe der Ausgaben und das Schuldenniveau wirken, wird unter anderem auch in Feld und Kirchgässner (2001a, 2001b) bestätigt. Im Gegensatz dazu stellen Asatryan et al. (2013) eine Steigerung der Ausgaben auf lokaler Ebene als Folge der Stärkung der direktdemokratischen Elemente in Deutschland fest. Offensichtlich stimmen die Bürger eben manchmal für und manchmal gegen weitere öffentliche Ausgaben. Die Möglichkeit der Bevölkerung, sich am politischen Prozess zu beteiligen, kann den fiskalischen Wettbewerb in wichtiger Weise ergänzen, um die lokale Politik stärker auf die Interessen der Bürger zuzuschneiden. Liegen, so wie in Deutschland und in noch stärkerem Ausmaß in Österreich, die Einnahmen- und Ausgabenverantwortung nicht einer Hand, so kann es zu erheblichen Fehlanreizen kommen. Eine Zusammenführung der Einnahmen- und Ausgabenverantwortung und ein fiskalischer Wettbewerb sowohl auf der Einnahmen- wie auch auf der Ausgabenseite in Kombination mit einer Stärkung der direktdemokratischen Beteiligung können mithelfen, die lokale Politik stärker auf die Bedürfnisse der Wähler und Unternehmen auszurichten, die mit ihren Steuerzahlungen den Staat finanzieren.

Um einer unverantwortlichen Haushaltspolitik vorzubeugen, braucht es zudem eine effektive Schuldenbremse auf dezentraler Ebene. Die Verschuldung sollte nicht über eine gewisse Schwankungsreserve hinausgehen, die die Steuereinnahmen über die Konjunktur glätten hilft und damit einen stetigen Strom von Ausgaben und Leistungen sichert. Eine zusätzliche Verschuldung sollte nur für die Finanzierung großer Investitionen möglich sein, die über lange Zeit Nutzen stiften, und an einen klaren Rückzahlungsplan gekoppelt werden. Sollte eine Region darüber hinaus Defizite zulassen, dann sollten diese mit automatischen Steuererhöhungen durch Anhebung der Zuschlagssätze beseitigt werden, wenn die Region es versäumt, rechtzeitig andere Maßnahmen zu beschließen. Sollten alle Sicherheitsnetze versagen, dann müsste auch eine Insolvenz möglich sein. Dazu braucht es ein Insolvenzrecht für Bundesländer und Gemeinden. Eine insolvente Region müsste unter zentrale Aufsicht gestellt werden und würde vorübergehend ihre Autonomie verlieren. Sie müsste dabei lokale Steuererhöhungen und Ausgabeneinsparungen akzeptieren, um ihre Verpflichtungen so weit wie möglich zu erfüllen, anstatt andere Regionen oder den Zentralstaat zahlen zu lassen.[8]

Fußnoten

- Diese Werte sind angesichts der Verhältnisse in der Schweiz eher moderat. Dort werden vom reichsten Kanton Zug etwa 2.500 Franken pro Kopf eingezahlt und vom ärmsten Kanton Jura ein gleich hoher Betrag pro Kopf empfangen. Die Aufgabe des solidarischen Finanzausgleichs ist es ja, auf die Einheitlichkeit der Lebensverhältnisse hinzuwirken. ↩

- An dieser Stelle wird das Modell nur nicht-technisch beschrieben. Das Modell orientiert sich am Stand der wissenschaftlichen Literatur, wie er sich nach Keen und Konrad (2013) seit den klassischen Arbeiten von Zodrow und Mieszkowski (1986), Wilson (1986) und Wildasin (1991) präsentiert. Darüber hinaus wurden verschiedene Erweiterungen entwickelt, wie z.B. die Berücksichtigung der Standortattraktivität in einer offenen Volkswirtschaft und die Lösung für nicht-lineare Reaktionsfunktionen, um die Auswirkungen von Finanzausgleichszahlungen auf die lokale Finanzpolitik einzufangen. ↩

- Wenn ein Land seine Steuern erhöht, wandert der mobile Faktor und damit ein Teil der Steuerbasis in andere Regionen ab, was diese begünstigt. Umgekehrt profitiert ein Land, wenn andere Wettbewerber ihre Steuern erhöhen, weil dann mehr wirtschaftliche Aktivität in die eigene Region fließt. Im Steuerwettbewerb muss daher jedes Land strategisch auf die Finanzpolitik in den anderen Ländern reagieren. Die Intensität des Steuerwettbewerbs wird mit sogenannten „Reaktionsfunktionen“ abgebildet. Ein Land reagiert mit höheren Steuersätzen, wenn andere Regionen ihre Steuersätze anheben, und umgekehrt. Je höher die Steigung der Steuerreaktionsfunktion ist, desto intensiver ist der Steuerwettbewerb. ↩

- In der Schweiz dominieren einige der reichsten Kantone mit sehr niedrigen Steuersätzen den Steuerwettbewerb (vgl. Brülhart und Schmidheiny, 2015). Der solidarische Finanzausgleich wirkt daher als Bremse für den Steuerwettbewerb, d. h. er macht weitere Steuersenkungen weniger attraktiv. Dagegen ermöglicht der Finanzausgleich in Österreich den ärmeren Regionen wie Burgenland oder Kärnten, erfolgreich am Steuerwettbewerb teilzunehmen, und verstärkt die Anreize, den lokalen Steuersatz zumindest temporär zu senken. Wien als reichstes Bundesland hat dagegen ein hohes Ausgabenniveau, ist Nettozahler und braucht damit hohe Steuersätze. ↩

- Die Verwendung des BIP pro Einwohner als Umverteilungskriterium greift für einen tatsächlichen solidarischen Finanzausgleich natürlich zu kurz und dient hier hauptsächlich zu Illustrationszwecken. In der tatsächlichen Ausgestaltung müsste ein Finanzausgleich sich an einer hypothetischen Finanzkraft der Bundesländer sowie an objektiven, nicht manipulierbaren Bedarfsgrößen orientieren. ↩

- Der Begriff „wohlwollender Diktator“ steht in der Finanzwissenschaft für eine vereinfachende Modellannahme, wonach die Entscheidungsträger vollständige Entscheidungsbefugnis haben und diese ausschließlich zum Wohl der Gemeinschaft einsetzen. ↩

- Siehe zum Beispiel Matsusaka (1992) für eine frühe theoretische Fundierung, wie direkte Demokratie die Präferenzen besser ermitteln kann. In Jametti (2014) findet sich zusätzlich ein hilfreicher Überblick über den Zusammenhang zwischen direkter Demokratie, Steuerwettbewerb und dem Funktionieren des Föderalismus in der Schweiz. ↩

- Auf europäischer Ebene sind mit dem Fiskalpakt (Schuldenbremse) und der Errichtung des Rettungsschirms ESM (Insolvenzrecht mit zentraler Aufsicht), der Überbrückungskredite nur unter strengen Reformauflagen vergibt, ähnliche Einrichtungen geschaffen worden. ↩

Mehr interessante Themen

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah

Verloren im Papierdschungel: Die erdrückende Last der Bürokratie

Fast schon im Wochentakt schlagen bei den Unternehmen neue Regeln auf. Es kann schon längst nicht mehr als EU-Bashing gelten, den Regelungswahn der Brüsseler Schreibtischakrobaten als unmäßig zu kritisieren. Wir werfen einen Blick in die Giftküche der Bürokratie.

Einschätzung der Wahlprogramme zur Nationalratswahl 2024

Schwerpunkt 1: Mehr Wachstum braucht das Land! Wirtschaftswachstum ist in Österreich zu einem Fremdwort geworden. Nicht nur in der Statistik und in den Prognosen der Institute ist es inzwischen weitgehend der Stagnation gewichen. Auch in den Wahlprogrammen der Parteien kommt es kaum noch vor. Man sollte ja erwarten, dass ein Land, dessen reales Br

Wie wir die Wohnungsnot lösen

Wohnen ist in Österreich nicht teurer als in anderen europäischen Ländern. Die Wohnkostenbelastung liegt unter dem EU-Schnitt. Und doch gibt es Verbesserungsbedarf: Künftige Regierungen sollten den Aufbau von Wohneigentum in der Mitte der Gesellschaft erleichtern, den geförderten Mietmarkt treffsicherer machen und dafür sorgen, dass ausreiche