Im Detail

- 16.06.2016

- Lesezeit ca. 2 min

Wie der Finanzminister unsere Einkommen erhöhen kann, ohne die Steuern zu senken

Seit dem 1. Jänner 2016 ist in Österreich die Steuerreform in Kraft. In der Öffentlichkeit wurde stark diskutiert, ob und in welchem Ausmaß sie die Folgen der kalten Progression für die Steuerpflichtigen ausgleichen würde.

Wenn es gelingt, die kalte Progression zu entschärfen, so werden zukünf- tige Reformen nicht mehr nur die seit der vorhergehenden Steuerreform angefallene kalte Progression kompensieren, sondern die Einkommen tatsächlich entlasten.

Grundsätzlich entsteht die kalte Progression durch das Zusammenwirken eines progressiven Einkommensteuertarifs mit der allgemeinen Preissteigerung. Die Literatur bezeichnet damit das Phänomen einer steigenden durchschnittlichen Steuerbelastung und eines sinkenden real verfügbaren Einkommens, sobald ein höheres, aber nur die Geldentwertung ausgleichendes Einkommen bezahlt wird.[1] Die kalte Progression ist also das Ergebnis von (aufgrund der Inflation) steigenden Einkommen in einem Steuersystem mit progressivem Tarif, das nicht an die Inflation angepasst wird.

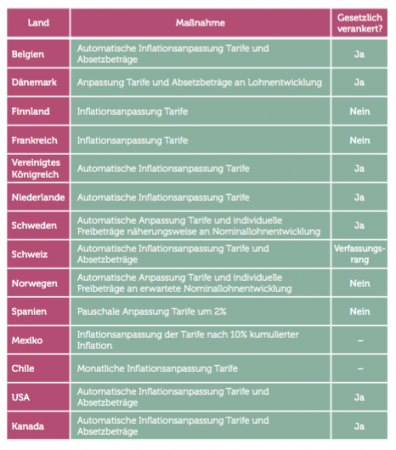

Um die kalte Progression auszugleichen, ist eine Anpassung des gesamten Tarifverlaufs erforderlich. Neben dem Steuertarif sollten auch Sozialversicherungsbeiträge, pauschale Absetzbeträge und Steuerabsetzbeträge automatisch auf Basis eines spezifischen Indexwerts (z. B. Verbraucherpreisindex oder nominelle Einkommensentwicklung) bereinigt werden.[2] Die Anpassung des Steuertarifs an die Inflation ist international durchaus gängig, sie wird laut OECD (2008) bereits in 18 von 30 Ländern umgesetzt. Das nachfolgende Paper gibt einen Überblick über die quantitativen Auswirkungen der kalten Progression in Österreich für die Jahre von 2016 bis 2021. Darüber hinaus zeigen wir, wie andere Länder mit dem Problem der kalten Progression umgehen und wie sich eine Anwendung dieser Maßnahmen in Österreich auswirken würde.

Ländervergleich

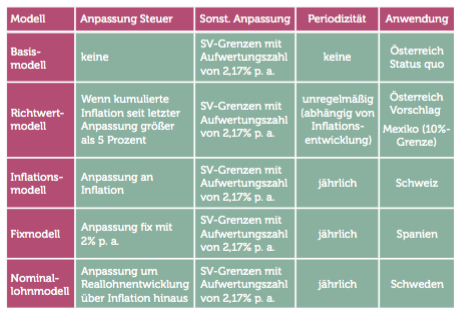

Prinzipiell entsteht die kalte Progression in jedem progressiv ausgestalteten (Einkommens-)Steuersystem infolge von inflationsbedingt steigenden Einkommen. Viele Länder haben daher ihre Steuertarife sowie Steuerabsetz- und Steuerfreibeträge in unterschiedlicher Form an die Preissteigerung angepasst (siehe Tabelle 1).

Wesentliche Unterschiede gibt es dabei in der Ausgestaltung von Ausmaß, Periodizität und rechtlichem Rahmen (siehe Lemmer, 2014). So werden mehrheitlich zumindest die Steuertarife angepasst, weitere Ausgestaltungsmöglichkeiten sind bspw. ein Verzicht auf die Anpassung der höchsten Steuerstufe (im Vereinigten Königreich) oder die teilweise Anpassung von Steuerabsetzbeträgen (in Belgien, Schweden und der Schweiz). Zumeist erfolgt die Anpassung im Ausmaß der angefallenen Inflation, Schweden kompensiert darüber hinaus nicht nur die kalte Progression, sondern auch die Progression aus steigenden Reallöhnen. Die Anpassung in Spanien beruht im Gegensatz dazu auf einer vereinfachten Systematik: Dort werden (bzw. wurden) die Tarife jährlich pauschal an das Inflationsziel der EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More in Höhe von 2 Prozent angepasst.

Entscheidende Unterschiede bestehen außerdem in der Art der Anpassung. Während beispielsweise in der Schweiz die Anpassungen automatisch vorgenommen werden, so erfolgen sie in Frankreich oder Finnland diskretionär, also durch explizite Entscheidungen in Einzelfällen. Fast alle hier genannten Länder passen die Einkommenstarife jährlich an. Chile kompensiert die kalte Progression noch stärker durch eine monatliche Anpassung der Tarifeckwerte an die Inflation. Im Rahmen der Regelung in Mexiko werden die Tarifstufen nur dann an die Preissteigerung angepasst, wenn die kumulierte Inflation 10 Prozent erreicht hat.

Nachfolgend wird einerseits das System in Österreich dargestellt, andererseits werden vergleichend dazu drei Musterländer (Spanien, Schweiz und Schweden) skizziert, die die kalte Progression auf unterschiedliche Weise ausgleichen.

Regelungen zum Abbau der kalten Progression im Ländervergleich

Tabelle 1. Quelle: Lemmer (2014).

Österreich

Das österreichische Einkommensteuersystem ist wie in den meisten europäischen Ländern dem Leistungsfähigkeitsprinzip entsprechend progressiv ausgestaltet. Seit 2016 gibt es sechs Steuerstufen bzw. Grenzsteuersätze. Bei der Berechnung des versteuerbaren Einkommens werden die Beiträge zur Sozialversicherung (SV) vom Bruttolohn abgezogen. Zwar werden dabei die Tarifgrenzen innerhalb der Sozialversicherung mit der Aufwertungszahl[3] angepasst, die Freibetragsgrenze, Absetzbeträge und Steuertarifeckwerte hingegen nicht. Die kalte Progression entsteht daher, sobald das zu versteuernde Einkommen einer Person an die Inflation angepasst wird und in der Folge zumindest die erste Grenzsteuerstufe bei 25 Prozent überschreitet. Die kalte Progression tritt dabei nicht nur bei Personen auf, die durch die inflationsangepassten Einkommen in eine neue Steuerstufe rutschen. Sie betrifft alle Steuerpflichtigen, deren Einkommen eine Preisanpassung erfahren.[4]

Ein Vorschlag für Österreich, der zuletzt vom Finanzminister kam, sieht eine Anpassung der Steuertarifeckwerte – ähnlich der Systematik beim Mietzins – vor, sobald die akkumulierte Preissteigerung (zum Referenzjahr) einen Grenzwert von 5 Prozent überschritten hat. Unklar bleibt dabei, ob und wie sämtliche Tarifeckwerte, Absetz- und Freibeträge angepasst werden sollen. Für eine nachhaltige Lösung wären eine starke gesetzliche Verankerung sowie eine automatisch verpflichtende Anpassung notwendig. Der größte Kritikpunkt einer solchen Regelung liegt aber in der zeitlichen Verzögerung: Da eine Anpassung nicht jedes Jahr erfolgt, wird nur ein Teil der kalten Progression verhindert. Jedes Jahr ohne entsprechende Korrektur bedeutet eine steuerliche Mehrbelastung, obwohl keine reale Kaufkrafterhöhung erfolgt ist. Besonders in Zeiten konstant niedriger Inflationsraten kann es sehr lange dauern, bis eine Anpassung stattfindet. Das kann zu einer erheblichen Mehrbelastung für die Steuerzahler führen, bevor die Preissteigerung schließlich abgegolten wird.

Spanien

Spanien weist ein progressiv ausgestaltetes Einkommensteuersystem auf Bundesebene sowie auf lokaler Ebene (in bestimmten Regionen) auf. Für die Berechnung der Steuerlast werden die Sozialversicherungsabgaben von der Bemessungsgrundlage abgezogen.

Bis 2008 wurden in Spanien die Tarifgrenzwerte pauschal jedes Jahr automatisch um 2 Prozent erhöht; dies entspricht dem langfristigen Inflationsziel der Europäischen Zentralbank (EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More). Aufgrund der Krise wurde diese Anpassung ab 2008 bis auf Weiteres ausgesetzt.[5] Eine Anpassung hat seither nicht mehr stattgefunden (siehe OECD, 2015 und Ernst & Young, 2013).

Schweiz

Auch die Schweiz weist ein progressives Steuersystem auf und hebt sowohl lokale (kantonale) als auch Bundessteuern ein. Beiträge zur Sozialversicherung sowie weitere Absetzbeträge reduzieren die Steuerbasis. Seit 2011 werden die Tarife und Steuerabzüge (zum Großteil) automatisch an die Preisentwicklung (Landesindex der Konsumentenpreise) angepasst. Dies gilt sowohl auf Bundesebene sowie weitestgehend auch auf kantonaler Ebene. Vor 2011 erfolgte die Anpassung, sobald die Preissteigerung im Vergleich zum Referenzjahr einen Schwellenwert überschritten hatte. Allerdings wurde das System im Jahr 2011 umgestellt, da die Inflation über längere Zeit nur geringe Werte erreicht hatte. Das hatte dazu geführt, dass die Tarife und Steuerabzüge nur in großen Zeitabständen angepasst worden waren.

Seit 2011 erfolgt die jährliche Anpassung auf Bundesebene automatisch und ist verfassungsrechtlich verankert. Auf lokaler Ebene erfolgt die Anpassung zumeist ebenfalls jährlich und automatisch, de facto ist die Anpassung in vielen Kantonen unterschiedlich.[6] Eine negative Anpassung, also eine Herabsetzung der Tarifgrenzen bei negativer Preisentwicklung (Deflation), ist generell ausgeschlossen.

Schweden

Die schwedische Einkommensteuer wird ebenfalls sowohl auf lokaler Ebene als auch auf Bundesebene eingehoben. Anders als in der Schweiz werden die Tarife über die Preisentwicklung hinaus an die Reallohnsteigerung angepasst.[7] Dies geschieht automatisch, die entsprechende Regelung ist gesetzlich verankert. Als Näherungswert wird für die Anpassung das Ausmaß der Inflation plus 2 Prozent angesetzt. In manchen Jahren (2004– 2006) fiel die Verschiebung der Tarifgrenzen um einen Prozentpunkt geringer aus als vorgesehen, im Jahr 2009 lag sie darüber. Wie in der Schweiz wird eine negative Preisentwicklung nicht berücksichtigt (siehe OECD, 2015 und Ernst & Young, 2013).

Das Modell und die Daten

Das Modell

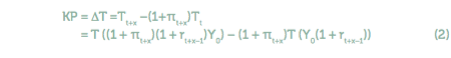

Die kalte Progression wird analog zu Christl und Kucsera (2015) und Gottfried und Witczak (2008) definiert. Steigt das Einkommen (Yt) vom Jahr t ausschließlich mit der Inflation π (keine reale Einkommenserhöhung), so ergibt sich die kalte Progression (KP) aus der Differenz der tatsächlichen Steuerschuld (Tt+x) im Jahr t+x und der inflationsangepassten Steuerschuld ((1 + πt+x)Tt) im Jahr t:

![]()

Hier beschreibt πt+x die kumulierte Inflationsrate zwischen den Jahren t und t+x. Da die Pensionen in Österreich mit der Inflation angepasst werden, kann Gleichung 1 für die Berechnung der kalten Progression für Pensionisten verwendet werden. Unterschiede gibt es in der Besteuerung von unselbstständig Erwerbstätigen und Pensionisten, da die letztere Gruppe geringere Sozialversicherungsbeiträge zahlt, was zu einer höheren Steuerbasis führt.

Steigt das Einkommen stärker/schwächer als das Preisniveau, dann lässt sich die kalte Progression als die Differenz zwischen der Steuerschuld des inflationsangepassten Reallohnes und der inflationsangepassten Steuerschuld des Reallohnes definieren:

Hier beschreibt rt+x die Veränderung der Reallöhne zwischen den Jahren t und t+x. Gleichung 2 definiert die kalte Progression für unselbstständig Erwerbstätige.

Die Einkommensbezieher werden entsprechend den Einkommensklassen (EK) der Lohnsteuerstatistik klassifiziert. Unter der Annahme einer gleichmäßigen Verteilung der Einkommensbezieher und der steuerfreien Bezüge berechnen wir einen gewichteten Effekt der kalten Progression. Für jedes Einkommen innerhalb einer Einkommensklasse, d. h. für jedes Einkommen (gerundet auf ganze Euros) von der niedrigsten (Eil) bis zur höchsten (Eih) innerhalb einer Einkommensklasse i, wird die kalte Progression berechnet (definiert durch die Gleichungen 1 und 2) und mit der entsprechenden Zahl der Personen in der jeweiligen Klasse Ni multipliziert.

Die Berechnung der kalten Progression in Einkommensklasse i ergibt sich wie folgt:

Der Gesamteffekt der kalten Progression innerhalb eines Jahres ergibt sich somit als Summe der Effekte in allen Einkommensklassen (insgesamt 19 Einkommensklassen):

Die Daten

Die Berechnung der kalten Progression basiert auf den Daten der Lohnsteuerstatistik der Statistik Austria für das Jahr 2014. Die Statistik teilt die unselbstständig Erwerbstätigen und Pensionisten nach Bruttobezügen in Einkommensklassen ein. Das Modell basiert auf der Annahme unveränderter Kohortengrößen, d. h. die Anzahl der unselbstständig Erwerbstätigen und Pensionisten bleibt für die Simulationsperiode 2016–2021 unverändert. Grundlage für die Entwicklung der Inflation ist die Prognose des WIFO (Stand April 2016). Für Arbeitnehmer wird die Auswirkung eines Reallohnwachstums von 0,6 Prozent untersucht, das entspricht dem durchschnittlichen realen Bruttolohnwachstum zwischen 2000 und 2014 (Statistik Austria). Die Sozialversicherungsgrenzen sind jedes Jahr mit der sogenannten Aufwertungszahl angepasst. Für die Aufwertungszahl wird der Durchschnittswert des Zeitraums von 2010 bis 2015 in der Höhe von 2,17 Prozent angenommen (Rechtsinformationssystem des Bundes, RIS).

Hauptergebnisse

Das Phänomen der kalten Progression wird anhand eines unselbstständig Erwerbstätigen[8] mit einem jährlichen Bruttolohn von 30.000 Euro veranschaulicht. Im Jahr 2016 zahlt dieser Arbeitnehmer 2.528 Euro Lohnsteuer. Dieselbe Person hätte ohne reale Bruttolohnsteigerung (Lohn ausschließlich mit der Inflationsprognose angepasst) im Jahr 2021 einen Bruttolohn in der Höhe von 32.767 Euro zur Verfügung und müsste 3.227 Euro an Lohnsteuer bezahlen. Ohne den Effekt der kalten Progression würde dieser Arbeitnehmer im Jahr 2021 inflationsangepasst 233 Euro mehr Lohnsteuer bezahlen als im Jahr 2016. Die kalte Progression bewirkt also allein im Jahr 2021 eine Zusatzbelastung von 466 Euro. Kumuliert man die Wirkung der kalten Progression über die Jahre 2016 bis 2021, so ergibt sich eine Mehrbelastung von 1.356 Euro.

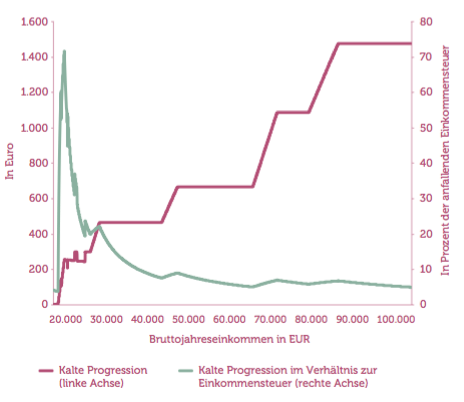

Abbildung 2 zeigt, dass die zusätzliche Belastung infolge der kalten Progression die Steuerpflichtigen unterschiedlich stark trifft: Niedrige Einkommen (zwischen 16.000 Euro und 30.000 Euro Bruttojahreseinkommen) sind relativ am stärksten betroffen. Die absolute Belastung durch die kalte Progression steigt mit dem Einkommen. Die relative Belastung zur gezahlten Gesamtsteuer sinkt hingegen mit steigendem Einkommen. Die zusätzliche Steuerlast durch die kalte Progression ist bei niedrigen Einkommen relativ gesehen am höchsten, da die Progressivität des Steuersystems hier am stärksten ist.[9]

Kalte Progression und die relative Belastung im Verhältnis zur Einkommensteuer im Jahr 2021

Abbildung 2. Anmerkung: Basisjahr 2016, Inflation (WIFO-Prognose), Grundtarif 2016 mit jährlich angepassten Sozialversicherungsgrenzen von 2,17%.

Quelle: Eigene Berechnungen.

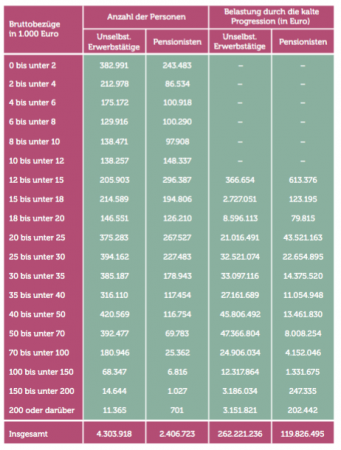

Tabelle 2 zeigt die Ergebnisse für unselbstständig Erwerbstätige sowie Pensionisten für das Jahr 2017 unter der Annahme einer Inflationsrate in der Höhe von 1,7 Prozent und einem Reallohnwachstum von 0,6 Prozent. Vom Gesamteffekt der kalten Progression in Höhe von 382 Mio. Euro entfallen 120 Mio. Euro auf Pensionisten und 262 Mio. Euro auf unselbstständig Erwerbstätige.

Wirkung der kalten Progression in 2017

Tabelle 2. Anmerkung: Basisjahr 2016, Inflation 2016 1,7% (WIFO-Prognose), Reallohnwachstum

0,6%. Grundtarif 2016 mit angepassten Sozialversicherungsgrenzen von 2,17%.

Quelle: Statistik Austria, eigene Berechnungen.

Im vorliegenden Paper wird zwischen fünf Modellen unterschieden, die sich an bestehenden Methoden bzw. Vorschlägen orientieren (siehe Tabelle 3):

Tabelle 3. Quelle: Eigene Darstellung.

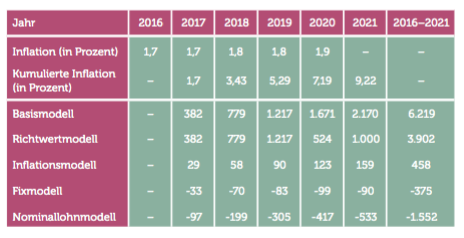

Tabelle 4 zeigt die Berechnung der kalten Progression nach unterschiedlichen Modellen. Das Basismodell beschreibt die Situation in Österreich. Es zeigt im Jahr 2021 eine Mehrbelastung durch die kalte Progression in Höhe von rund 2,2 Mrd. Euro. Für die Periode 2016–2021 liegt diese Mehrbelastung kumuliert bei 6,2 Mrd. Euro.

Im Richtwertmodell, das sich an dem neuen Vorschlag für Österreich orientiert, ist die Wirkung der kalten Progression in den ersten drei Jahren dieselbe wie im Basismodell, da die kumulierte Inflation den Grenzwert von 5 Prozent noch nicht überschreitet. Die Steuergrenzen werden in diesem Modell erst Ende 2019 angepasst, was zu einer niedrigeren kalten Progression im Jahr 2020 führt.[10] 2021 überschreitet die kalte Progression wieder die 1-Mrd.-Euro-Grenze. Es zeigt sich, dass dieses Modell die kalte Progression um mehr als 2 Mrd. Euro im Vergleich zum Basismodell reduziert. Dennoch kommt es zu einer Mehrbelastung in der Höhe von knapp 4 Mrd. Euro. Von einer Abschaffung der kalten Progression kann in diesem Modell daher nicht die Rede sein.

Erfolgt eine Anpassung entsprechend des Inflationsmodells wie in der Schweiz, so bleibt die kalte Progression zwar weiterhin bestehen, aber auf einem sehr niedrigen Niveau.[11] Die kumulierte kalte Progression für die gesamte Periode liegt unterhalb von 500 Mio. Euro. Sollte das ganze Steuersystem (alle Pflichtbeiträge, Werbungskosten, Negativsteuer, Steuerabsetzbeträge usw.) an die Inflation angepasst werden, würde die kalte Progression komplett kompensiert.

Das Fixmodell wie in Spanien führt zu einer Überkompensation der kalten Progression (auch wenn die Absetzbeträge nicht angepasst werden), da die prognostizierte Inflation im untersuchten Zeitraum unter dem Niveau der Anpassung in Höhe von 2 Prozent liegt. Die Entlastung der Steuerzahler liegt kumuliert bis 2021 bei rund 375 Mio. Euro.

Im Nominallohnmodell nach schwedischem Vorbild werden die Steuergrenzen mit den Zuwächsen des Nominallohns (Inflation plus Reallohnwachstum) angepasst; hier liegt die Entlastung der Steuerzahler kumuliert bis 2021 bei über 1,5 Mrd. Euro.

Wirkung der kalten Progression in unterschiedlichen Modellen (in Mio. Euro)

Tabelle 4.

Anmerkung: Basisjahr 2016, Inflation (WIFO-Prognose), Reallohnwachstum 0,6% p. a., Grundtarif 2016 mit jährlich angepassten Sozialversicherungsgrenzen von 2,17%.

Quelle: Eigene Berechnungen.

Weitere Ergebnisse und Sensitivitätsanalyse

Die im Abschnitt zuvor aufgezeigten Berechnungen sind von einer Reihe von Annahmen bzw. Prognosen abhängig, insbesondere der Inflationsprognose. Aus diesem Grund ist die Berechnung der angegebenen Modelle auf der Basis niedriger Inflationsraten von Interesse.

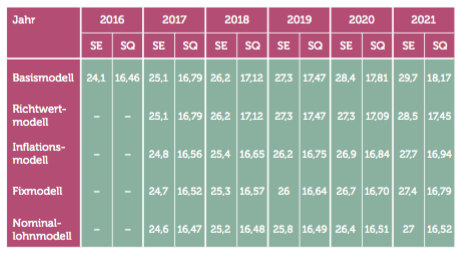

Weiters soll der Effekt der kalten Progression im Rahmen unterschiedlicher Modelle hinsichtlich der gesamten Einkommensteuereinnahmen (Selbstständige ausgenommen) des Staates und der Steuerbelastungsquote dargestellt werden. Tabelle 5 zeigt, dass die Lohnsteuereinnahmen des Staates in allen Modellen gestiegen sind. Der Anstieg liegt im Jahr 2021 zwischen 12 (Nominallohnmodell) und 23 Prozent (Basismodell). Das Richtwertmodell impliziert eine Steigerung der Lohnsteuereinnahmen des Staates in Höhe von 4,4 Mrd. Euro (+18 Prozent) bis zum Jahr 2021. Auch wenn die Steuertarifeckwerte mit der Nominallohnsteige- rung angepasst werden, steigen die Staatseinnahmen aus der Lohnsteuer um 2,9 Mrd. Euro.

Neben den Einkommensteuereinnahmen stellt Tabelle 5 die Steuerbelastungsquote dar, d. h. das Verhältnis zwischen den gesamten Einkommensteuereinnahmen (ausgenommen Selbstständige) des Staates und der Bruttolohnsumme. Alle Modelle – mit Ausnahme des Nominallohnmodells – zeigen eine steigende Steuerbelastungsquote. Den stärksten Anstieg zeigt das Basismodell, hier steigt die Steuerbelastungsquote von 16,46 Prozent in 2016 auf 18,17 Prozent in 2021. Das Richtwertmodell impliziert einen Anstieg der Steuerbelastungsquote auf 17,45 Prozent in 2021, während das Nominallohnmodell die Quote relativ konstant hält.

Einkommensteuereinnahmen (SE – in Mrd. Euro) und Steuerbelastungsquote (SQ – in Prozent) in unterschiedlichen Modellen

Tabelle 5.

Anmerkung: Basisjahr 2016, Inflation (WIFO-Prognose), Reallohnwachstum 0,6% p. a., Grundtarif 2016 mit jährlich angepassten Sozialversicherungsgrenzen von 2,17%.

Quelle: Eigene Berechnungen.

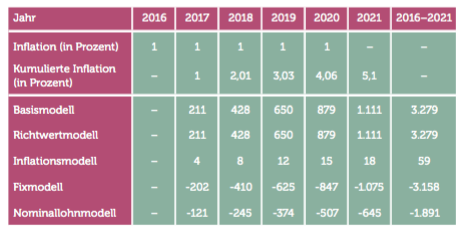

Tabelle 6 stellt ein Alternativszenario mit einem niedrigeren Inflationswachstum dar.[12] Sie zeigt, warum eine regelmäßige jährliche Anpassung des Steuersystems wichtig ist, um die kalte Progression zu vermeiden. Das Richtwertmodell zeigt für die gesamte Untersuchungsperiode eine Belastung durch die kalte Progression von rund 3,3 Mrd. Euro. Die kalte Progression ist damit gleich dem Basismodell, da bei einer jährlichen Inflationsrate von 1 Prozent die Steuertarifeckwerte erst im Jahr 2022 und damit außerhalb der betrachteten Periode angepasst werden. Die kalte Progression in den anderen Modellen liegt jeweils weit darunter. Da die Inflation unterhalb der Anpassung der Tarifeckwerte im Fixmodell liegt, verursacht die Korrektur eine Steuerentlastung von 3,2 Mrd. Euro, – viel höher als das im Modell mit Nominallohnanpassung der Fall ist (1,9 Mrd. Euro).

Wirkung der kalten Progression im Alternativszenario mit 1% Inflation p. a. (in Mio. Euro)

Tabelle 6.

Anmerkung: Basisjahr 2016, Inflation 1 Prozent, Reallohnwachstum 0,6% p. a., Grundtarif 2016 mit jährlich angepassten Sozialversicherungsgrenzen von 2,17%.

Quelle: Eigene Berechnungen.

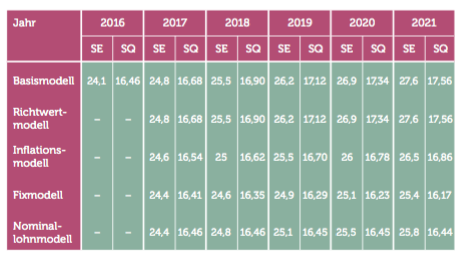

Tabelle 7 zeigt, dass eine Anpassung der Steuertarifeckwerte, welche über die tatsächliche Inflation hinaus korrigiert, zu einer sinkenden Steuerbelastungsquote führt. Wegen weniger stark wachsender Einnahmen könnte die Regierung in diesem Fall die Korrektur aussetzen. Deshalb wäre hier ein Automatismus mit einer starken gesetzlichen Verankerung notwendig. Eine bloße Korrektur für die Inflation (Inflationsmodell) führt weiters zu einer höheren Steuerbelastungsquote, während eine Korrektur im Ausmaß des Nominallohnwachstums (Nominallohnmodell) die (Gesamt-)Steuerbelastungsquote der Bürger stabilisiert.

Einkommensteuereinnahmen (SE – in Mrd. Euro) und Steuerbelastungsquote (SQ – in Prozent) im Alternativszenario in unterschiedlichen Modellen

Tabelle 7.

Anmerkung: Basisjahr 2016, Inflation 1 Prozent, Reallohnwachstum 0,6% p. a., Grundtarif 2016 mit jährlich angepassten Sozialversicherungsgrenzen von 2,17%.

Quelle: Eigene Berechnungen.

Handlungsempfehlungen

Ohne einen Ausgleich der kalten Progression kommt es aufgrund inflationsbedingt steigender Löhne auch zukünftig zu einer Mehrbelastung der Steuerzahler. Für den Zeitraum von 2016 bis 2021 beträgt diese Mehrbelastung nach unseren Berechnungen über 6 Mrd. Euro. Da die Progressivität des Steuersystems im unteren Einkommensbereich höher ist, wird gerade dieser durch die kalte Progression relativ stark belastet. Eine Anpassung ist auch deshalb unbedingt notwendig. Andernfalls könnten die Arbeitsanreize in diesem unteren Einkommensbereich weiter sinken.

Eine Korrektur, die erst nach Überschreiten der kumulierten Inflation von 5 Prozent erfolgt, reduziert zwar die zusätzliche Belastung auf rund 4 Mrd. Euro, führt aber keinesfalls zu einem vollständigen Ausgleich der kalten Progression. Besonders in Zeiten, in denen die Preise über längere Zeit nur geringfügig steigen, führt diese Art der Kompensation zu einer erheblichen Mehrbelastung, weil die Zeitabstände zwischen den Anpassungen wesentlich werden können. So führt beispielsweise unter Annahme einer einprozentigen Inflationsrate pro Jahr eine solche Kompensation zu keiner Reduktion der kalten Progression im betrachteten Zeitraum (2016–2021).

Die pauschale Anpassung von 2 Prozent pro Jahr führt immer dann zu unerwünschten Effekten, wenn die tatsächliche Inflation stark vom vorgegebenen Wert abweicht. Nur durch eine jährliche Anpassung der Steuertarifeckwerte kann eine kalte Progression annähernd verhindert werden. Zur vollständigen Kompensation müssten auch sämtliche Absetz- und Freibeträge angepasst werden. Bei steigenden Reallöhnen führt das progressive Einkommensteuersystem zu einer steigenden Steuerbelastungsquote. Soll diese Quote konstant gehalten werden, so müssen die Steuertarifeckwerte an die Entwicklung der Nominallöhne angepasst werden.

Sämtliche Modelle weisen im Ergebnis steigende Steuereinnahmen des Staates aus (unter Annahme der WIFO-Inflationsprognose). Lediglich die Höhe des Zuwachses wird durch eine Anpassung reduziert. Um die hohe Belastung des Faktors Arbeit nicht weiter steigen zu lassen, plädieren wir von der Agenda Austria für eine Anpassung des Steuersystems an die Entwicklung der Nominallöhne nach schwedischem Vorbild. Eine solche Maßnahme würde nicht nur die kalte Progression ausgleichen, sondern auch jene Progression, die auf reale Lohnzuwächse zurückzuführen ist. Im Ergebnis würde die Belastungsquote der Steuerzahler konstant bleiben und der Staat trotzdem von höheren Einnahmen profitieren. Eine erneute Reform des Steuersystems sollte wenigstens die kalte Progression in ihrer Gänze ausgleichen, wie dies in der Schweiz der Fall ist. Eine automatische Anpassung von Tarifeckwerten sowie Absetz- und Freibeträgen müsste deshalb in Österreich fest in der Verfassung verankert werden.

Fußnoten

- Das um die Inflation steigende Einkommen hält die Kaufkraft konstant. Wenn der progressive Einkommensteuertarif und die steuerlichen Absetzbeträge unverändert bleiben, nimmt das real verfügbare Nettoeinkommen nach Steuern ab und der Durchschnittssteuersatz steigt. ↩

- Boss (2014) definiert die kalte Progression als eine Steuermehrbelastung, die zu einer höheren Steuerquote führt. Wird das Steuersystem mit dem Nominallohnwachstum angepasst, bleibt die Steuerquote unverändert (unter Annahme, dass die Löhne um den gleichen Betrag steigen). ↩

- Die Aufwertungszahl beruht auf der Veränderung der durchschnittlichen Beitragsgrundlage in der gesetzlichen Pensionsversicherung vom drittvorangegangenen zum zweitvorangegangenen Kalenderjahr. Soweit im Einzelnen nichts anderes angeordnet wird, ist die Aufwertungszahl für die Erhöhung der Höchstbeitragsgrundlage und der festen Beträge, die der Beitragsberechnung dienen, heranzuziehen (siehe: Allgemeines Sozialversicherungsgesetz § 108). ↩

- Jeder zusätzlich besteuerte Euro erhöht die durchschnittliche Besteuerung und nähert den durchschnittlichen Steuersatz dem marginalen Steuersatz asymptotisch an. ↩

- Auf lokaler Ebene fand z. T. eine Fortführung statt, z. B. im autonomen Baskenland. ↩

- So erfolgt die Anpassung z. B. in Zürich automatisch alle zwei Jahre und in Genf automatisch alle vier Jahre. Für Details siehe Schweizer Steuerkonferenz (2015). ↩

- Die Anpassung erfolgt über die beiden Bundessteuersätze. Die lokal eingehobenen Steuern entsprechen einer flat tax und unterscheiden sich in der Höhe des Steuersatzes zwischen den Regionen. Dadurch, dass es nur einen Steuertarif und angepasste Absetzbeträge gibt, kommt es auf lokaler Ebene kaum zur kalten Progression. ↩

- Ohne Kinder in Wien. ↩

- Ein ähnliches Bild zeigt die Entwicklung der relativen Belastung zum Nettoeinkommen. Da der Effekt der kalten Progression durch den Höchststeuersatz nach oben begrenzt ist, ist die relative Belastung für höhere Einkommen geringer. ↩

- Die kalte Progression wird aber in diesem Jahr nicht komplett annulliert, da die Inflation im Jahr der Anpassung nicht berücksichtigt ist. ↩

- Die kalte Progression entsteht in diesem Fall aufgrund der nicht an die Inflation angepassten Absetzbeträge. ↩

- Aufgrund der aktuellen wirtschaftlichen Lage in Österreich und der EU ist auch eine geringere Inflation als prognostiziert durchaus möglich. ↩

Mehr interessante Themen

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah

Verloren im Papierdschungel: Die erdrückende Last der Bürokratie

Fast schon im Wochentakt schlagen bei den Unternehmen neue Regeln auf. Es kann schon längst nicht mehr als EU-Bashing gelten, den Regelungswahn der Brüsseler Schreibtischakrobaten als unmäßig zu kritisieren. Wir werfen einen Blick in die Giftküche der Bürokratie.

Einschätzung der Wahlprogramme zur Nationalratswahl 2024

Schwerpunkt 1: Mehr Wachstum braucht das Land! Wirtschaftswachstum ist in Österreich zu einem Fremdwort geworden. Nicht nur in der Statistik und in den Prognosen der Institute ist es inzwischen weitgehend der Stagnation gewichen. Auch in den Wahlprogrammen der Parteien kommt es kaum noch vor. Man sollte ja erwarten, dass ein Land, dessen reales Br

Wie wir die Wohnungsnot lösen

Wohnen ist in Österreich nicht teurer als in anderen europäischen Ländern. Die Wohnkostenbelastung liegt unter dem EU-Schnitt. Und doch gibt es Verbesserungsbedarf: Künftige Regierungen sollten den Aufbau von Wohneigentum in der Mitte der Gesellschaft erleichtern, den geförderten Mietmarkt treffsicherer machen und dafür sorgen, dass ausreiche