Mythos: Die Banken müssen endlich streng reguliert werden, damit sie der Wirtschaft nicht mehr schaden.

- 11.08.2013

- Lesezeit ca. 5 min

Beliebte wirtschaftspolitische Mythen im Stresstest

Wer heute für eine gnadenlose Regulierung der Banken plädiert, liegt im Trend. Seit dem Platzen der US-Immobilienblase und der davon ausgelösten Weltfinanzkrise zählt es zu den gesicherten Erkenntnissen der Wirtschaftswissenschaft, dass die großen Geldhäuser an die kurze Leine genommen werden müssen, will man ein derartiges Desaster in Zukunft verhindern.

Wer wollte das nicht? Die zentrale Wurzel des Problems bleibt hingegen unangetastet: die enge Verflechtung zwischen den hoch verschuldeten Wohlfahrtsstaaten und der Finanzwirtschaft.

Banken und Staat: Eine mehr als 600-jährige Hassliebe

Für die Arbeiterkammer Wien ist die Sache klar: „Die aktuelle Staatsschulden-Krise ist eine direkte Folge der von Banken und Finanzmärkten ausgelösten Wirtschaftskrise. […] Wir brauchen Maßnahmen gegen […] die Unvernunft auf den immer noch unregulierten Finanzmärkten.“ So sieht das AK-Direktor Werner Muhm, wie einer Presseaussendung der Standesvertretung vom 22. Juni 2012 zu entnehmen war. Komplexe Probleme – einfache Erklärungen, konkrete Schuldzuweisungen und detaillierte Lösungspläne, was will man mehr?

Wer dazu aufruft, die Banken endlich an die Kandare zu nehmen, übersieht, dass die Finanzindustrie bereits vor der Krise eine der am stärksten regulierten Industrien überhaupt war und dass die Regulierungsdichte seither deutlich zugenommen hat. Das wiederum bedeutet, dass die Aufseher schlechte Arbeit abgeliefert haben, wenn – wie behauptet – die Krise tatsächlich von den Banken ausgelöst wurde. Vor wie nach der Krise konnten zahlreiche Institute ihre Spekulationsverluste auf Kosten der steuerzahlenden Allgemeinheit sozialisieren. Das vermochte keine andere Branche bisher durchzusetzen, die Verluste waren immer von den Eigentümern zu tragen, wie das in einer erwachsenen Marktwirtschaft auch üblich ist. Was unterscheidet die Banken also von anderen Unternehmen? Ist es die Gier? Eher nein. Gier ist zwar eine nicht sympathische, aber urmenschliche Eigenschaft, die im Unternehmenskontext nach Gewinnmaximierung strebt. Das aber unterscheidet Banken nicht von anderen Unternehmen.

Nun könnte man einwenden, dass die Finanzwirtschaft so etwas wie die Hauptschlagader jedes wirtschaftlichen Kreislaufs und deshalb vordringlich zu retten ist. Das ist zweifellos richtig. Entscheidend für die Sonderbehandlung der Banken ist allerdings, dass sie die Finanziers der schwer überschuldeten Staaten sind. Das war schon immer so und hat dazu geführt, dass Politik und Banken bereits seit mehr als 600 Jahren in einer Hassliebe zueinander stehen, im Zuge derer die gegenseitige Abhängigkeit stetig zugenommen hat.

Eine Idee, die die Welt für immer verändern sollte

Selbst in früheren Zeiten, als die Herrscher noch nennenswertes Vermögen hatten, reichten die laufenden Erträge nie aus, um die Staatskosten zu decken. Daher mussten andere Finanzierungsquellen gefunden werden. Wenn also trotz des staatlichen Besteuerungsprivilegs und des Monopols über das Geldwesen die Finanzierungslücken nicht geschlossen werden konnten, blieb nur mehr ein Weg: der Gang in die Verschuldung. Dies aber war bis zur Neuzeit aus mehreren Gründen leichter gesagt als getan. Erstens gab es in diesen Zeiten kaum Kapital in privaten Händen, das verliehen werden konnte. Und zweitens eliminierte insbesondere das päpstliche Zinsverbot den Anreiz zur freiwilligen Überlassung von Kapital auf Zeit. Das Aufkommen des Bankwesens im Spätmittelalter hat hier für die Politik also ganz neue Möglichkeiten geschaffen.

Die Banken konnten einerseits von der ersten nennenswerten Kapitalakkumulation in der Geschichte der Menschheit profitieren, die sich unter anderem aus den neuen Handelsrouten nach Fernost ergab. Dies versetzte die Banken erstmals in die Lage, größere Summen zu verleihen. Andererseits schafften sie es zusehends, mit kreativen Lösungen bibeltreu das Zinsverbot zu umgehen. Es ist also kein Wunder, dass es seit dem ersten Auftreten der Banken engste Verbindungen zwischen ihnen und der Politik gab. Dies war für beide Seiten ein gutes Geschäft, aber für die Banken auch ein großes Risiko. So trug beispielsweise die Bestechung der Kurfürsten mit Fugger‘schem Geld 1519 entscheidend zur erfolgreichen Wahl Karls des V. zum deutschen Kaiser bei. Die Fugger wurden vom Kaiser für diese Dienste mit dem Monopol an der Tiroler Silber- und Kupferproduktion entschädigt. Die Peruzzi hingegen, eines der ersten Bankhäuser überhaupt, erholten sich nie mehr davon, dass der englische König ihnen in der ersten Hälfte des 14. Jahrhunderts einen großen Kredit zur Begleichung der Kosten eines Kriegs gegen Frankreich nicht zurückzahlte.

Als die notwendigen Summen einzelne Geldgeber zu überfordern begannen, waren die italienischen Banken als Mit-Regenten der Stadtstaaten auch federführend an der Ausgabe der ersten Staatsanleihen beteiligt. Einer, laut dem britischen Historiker Niall Ferguson, „revolutionären Idee, die die Welt für immer verändern sollte“[1]. Anfänglich als Zwangsabgaben konzipiert, um das Zinsverbot des Papstes zu umgehen, ermöglichten Anleihen dem Staat, auf einen Schlag zuvor nicht gekannte Summen aufzunehmen. Diese Innovation war mitentscheidend dafür, dass die Niederländer erfolgreich ihre Unabhängigkeit gegen die Spanier erkämpfen konnten. Die Spanier hatten sich nämlich als unzuverlässige Schuldner erwiesen und deshalb in ganz Europa keine Kredite mehr aufnehmen können, was König Philipp II. mit der Aussage quittiert haben soll: „Ich habe es nie geschafft, diese Sache mit Darlehen und Zinsen zu verstehen.“

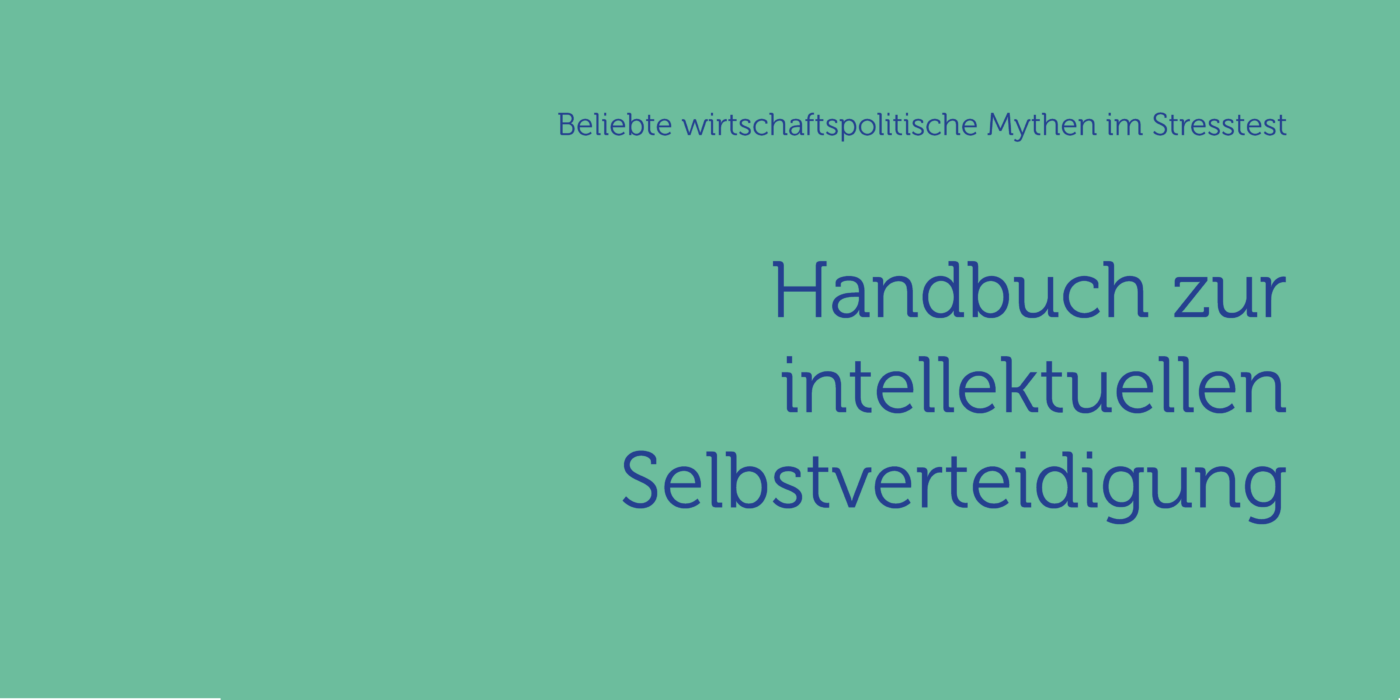

Obwohl das Anleihewesen also im Prinzip auch eine gewisse disziplinierende Wirkung auf das Finanzgebaren haben kann, dominierte in der Praxis der Herdentrieb der Investoren, sodass diese Innovation der Staatsverschuldung Tür und Tor öffnete. Was aber auch dazu führte, dass sich die Staaten aberwitzige Summen liehen, die sie nicht mehr zurückzahlen konnten. In der Abbildung 10 ist die Anzahl der Jahre dargestellt, in denen die angeführten Länder ihren Schuldendienst aussetzten.

Um die Banken nach solchen „Defaults“ wieder als Geldgeber zu gewinnen, musste der Staat weitere Konzessionen machen und dies führte zu einer immer engeren Verquickung von Politik und Banken.

Anzahl der Jahre mit Zahlungsausfällen 1800–2010 bei einer Auswahl europäischer Länder

Abbildung 10. Quelle: Reinhart, C. und Rogoff, K: This Time is different, Princeton University Press (2011), www.reinhartandrogoff.com/data/browse-by-topic/topics/7/

Wer braucht wen?

Durch die Einführung des Wohlfahrtsstaates im 19. Jahrhundert und dessen dynamischen Ausbau wurden immer weitere Lebensbereiche bürokratisiert und dem Markt entzogen. Dadurch ergaben sich neue Anwendungsfelder für politischen Aktivismus, wodurch sich auch der Finanzierungsbedarf der Politik erhöhte. Sehr zur Freude der Banken.

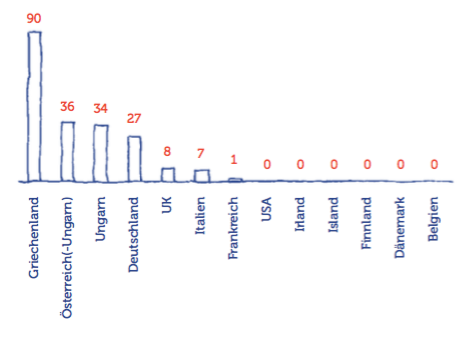

Einnahmen, Ausgaben (in Mio. EUR) in Österreich (Bund)

Abbildung 11. Quelle: OeNB

Wie man in Abbildung 11 sieht, sind beispielsweise in Österreich seit 1957 sowohl die Einnahmen als auch die Ausgaben des Bundes dramatisch gestiegen, wobei der Saldo bis auf 1961 und 1962 stets negativ war (davor fielen in den Jahren 1953 und 1954 Überschüsse an). Ein negativer Saldo muss durch Schuldenaufnahme gedeckt werden und man sieht, dass dieser Nettofinanzierungsbedarf, gemessen als Anteil der Gesamtausgaben, klar nach oben tendiert.

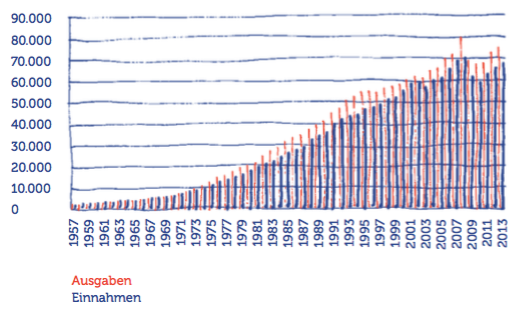

Die Frage ist nun, wer österreichische Staatsanleihen kauft, wer also dem Staat das Geld leiht. Laut der österreichischen Bundesfinanzierungsagentur ist die Republik zu zwei Prozent bei Privatkunden verschuldet, aber zu 50 Prozent bei Banken und Zentralbanken. Das starke Engagement der Banken in den Staatsanleihen ist kein Zufall, sondern durch zahlreiche politische Marktinterventionen begünstigt.

Die Käufer österreichischer Staatsanleihen

Abbildung 12. Quelle: OeBFA (2013)

So müssen Banken, wenn sie dem Staat durch Zeichnung seiner Anleihen Geld leihen, dafür kein Eigenkapital in ihrer Bilanz hinterlegen. Im Gegensatz dazu muss eine Bank für Ausleihungen an erstklassige Unternehmen mittlerweile bis zu neun Prozent der Kreditsumme zur Seite legen, für den Fall eines Zahlungsausfalls. So wollen es die Regulierungswerke namens Basel II und Basel III. Die Banken werden also von der Regulierung dazu animiert, lieber Staaten Geld zu leihen als Firmen mit bester Bonität. Die Vorhaltung von Kapital kommt die Institute nämlich teuer, allein schon wegen der Opportunitätskosten. Das sind jene Erträge, die sie erzielen würden, könnten sie das zu hinterlegende Kapital arbeiten lassen.

Eine weitere politisch installierte Verzerrung zugunsten der Kreditvergabe der Banken an den Schuldner Staat ist darin zu sehen, dass die Banken Staatsanleihen bei der EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More als Sicherheit hinterlegen können, um so an die sehr günstigen Zentralbankkredite zu gelangen. Wie politisch geprägt dieses System ist, zeigt sich auch daran, dass die EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More normalerweise nur Staatsanleihen mit bestimmter Bonität als Sicherheit akzeptiert, aber diese Regel während der Schuldenkrise umgehend aufgeweicht hat, sodass auch griechische und irische Staatsanleihen trotz Ramschstatus hinterlegt werden konnten.

Die Banken sind aber nicht nur als Geldgeber von vitaler Bedeutung für die Politik, sondern auch für die Umsetzung anderer politischer Ziele. Die Politik hat angesichts ihrer schwach ausgeprägten Neigung, mit den vorhandenen Einnahmen auszukommen, ein vitales Interesse an gemäßigter Inflation. Sie ist die für Schuldner schmerzloseste Art, sich der Verbindlichkeiten zu entledigen. Mit fortschreitender Teuerung steigen nämlich die Einnahmen des Staates, die zurückzuzahlenden Verbindlichkeiten steigen hingegen nicht mit der Inflationsrate. Auf diese Art und Weise schafften Länder wie Österreich das Kunststück, die Verschuldung gemessen am Bruttoinlandsprodukt zu senken, obwohl seit Jahrzehnten kein einziger Überschuss erwirtschaftet wurde. Um eine dauerhafte Preisinflation sicherzustellen, wurde zunächst mittels der Zentralbanken das Geldwesen monopolisiert und die Entkoppelung des ausgegebenen Geldes von realen Werten, also von Gold, sukzessive vorangetrieben. Dieses Ziel wurde 1973 mit dem Ende des Bretton- Woods-Systems erreicht. Bis dahin waren die Wechselkurse an den mit Gold unterlegten Dollar gebunden.

Ein weiterer wichtiger Hebel, um die Inflation voranzutreiben und in guter keynesianischer Tradition die Wirtschaft mit möglichst niedrigen Zinsen anzukurbeln, ist das im Zuge der Aufhebung des Goldstandards etablierte sogenannte Teildeckungssystem. Damit ist das Privileg gemeint, dass Geschäftsbanken Kredite nicht nur aus den bei ihnen hinterlegten Termineinlagen (wie Sparguthaben mit Bindungsdauer) vergeben können, sondern auch ein Vielfaches der Gelder, die sie selbst bei der Zentralbank ausgeliehen haben. Dies ist einerseits für die Banken sehr profitabel. Andererseits hat die Politik an dieser Praxis ein handfestes Interesse. Es ist jede Menge günstiges Geld zu haben, das zur Finanzierung der steigenden Staatsschulden eingesetzt werden kann. Dieses System funktioniert, so lange es keinen Bank Run gibt, also nicht mehr als eine kritische Anzahl Kunden gleichzeitig auf ihre Einlagen zugreifen will. Damit das nicht passiert, springen der Staat mit der Einlagensicherung und die Zentralbank als „Lender of Last Resort“ ein: Brechen alle Dämme, steht immer noch die Zentralbank, die über ihr Geldmonopol den Zusammenbruch des Systems verhindert.

Dies führt allerdings dazu, dass die Banken bei der Kreditvergabe risikofreudiger werden und sich dadurch die Wahrscheinlichkeit eines großen Crashs erst recht erhöht. So ist das Teildeckungssystem laut dem Ökonomen Jesus Huerta de Soto die Wurzel vieler Übel. Insbesondere führt die vielfache Hebelung in diesem System dazu, dass mitunter eine einzige, in Schwierigkeiten geratene Bank eine ganze Volkswirtschaft in den Abgrund reißen kann. Dieses Problem der Systemrelevanz bestünde also nicht, wenn Banken jederzeit in der Lage sein müssten, die ihnen anvertrauten Gelder vollumfänglich zurückzahlen zu können.

Die Lösung: Mehr Markt, weniger Politik

Vor dem Hintergrund, dass die Sonderstellung der Banken politisch gewollt ist und die Finanzindustrie schon vor der Krise eine der am stärksten regulierten Branchen überhaupt war, muten die aus der Politik kommenden Forderungen nach strengerer Überwachung wie die Weglegung eines ungeliebten Kindes an, denn die Regulierungsbehörden stehen und standen immer im Verantwortungsbereich der Politik.

Insbesondere große Finanzinstitute profitieren von der Aussicht auf die Sozialisierung ihrer Verluste („Too big to fail“). Aber nicht sie haben die Spielregeln festgelegt und die Gesetze des Marktes eliminiert, sondern die Regierungen demokratisch organisierter Staaten. Selbst wenn die Banken dabei Einfluss genommen haben, sind „Big Business“ und „Big Government“ keine Erscheinungsformen des Kapitalismus, sondern des Korporatismus. Wer von Turbokapitalismus redet, sollte auch vom Neosozialismus nicht schweigen. Angesichts der Ausmaße des Staatseigentums in Europa, der Staatsquoten, der Höhe von Steuern, Abgaben und Verschuldung sowie der Regulierung jedes alltäglichen Lebensbereichs, ist es unredlich, die freie Koordination der Menschen auf Märkten für die Krisen verantwortlich zu machen.

Leidtragende des nimmersatten Staates sind Verbraucher, Unternehmen, Steuerzahler sowie nachkommende Generationen. „Die Vorstellung, staatliche Einmischungen seien eine ‚Lösung‘ für wirtschaftliche Probleme, bewirkt in jedem Land Zustände, die zumindest äußerst unbefriedigend und oft geradezu chaotisch sind. Wenn der Staat nicht rechtzeitig damit aufhört, führen solche Eingriffe unvermeidlich zum Sozialismus“, konstatierte Ludwig von Mises 1959. Diese Einschätzung hat nichts von ihrer Aktualität verloren, weshalb es heute mehr denn je auf die Umsetzung folgender vier Punkte ankommt: Erstens ein funktionsfähiges Preissystem zuzulassen, statt Preise und Zinsen zu manipulieren. Zweitens Geldwertstabilität zu gewährleisten, statt die Finanzierung staatlicher Umverteilungspolitik durch die Notenpresse zu favorisieren. Drittens Privateigentum zu schützen, statt Wohlhabende willkürlich zu schröpfen. Und viertens die Eigentümer für schiefgelaufene Geschäfte haftbar zu machen, statt die Verluste zu sozialisieren und den Steuerzahlern umzuhängen. Nur so kann der ewige Kreislauf des “Too big to fail” durchbrochen werden.

Mit mehr Markt kann die ungesunde Verquickung von Banken und Staaten durchbrochen werden

- Banken und Staaten stehen und standen stets in einem Naheverhältnis zueinander. Ursache hierfür ist der mangelnde Wille der Politik, mit den vorhandenen Mitteln auszukommen.

- Diese Problematik hat sich durch den Wohlfahrtsstaat dramatisch zugespitzt: Die Banken werden nun nicht mehr bloß als Finanziers, sondern auch für die Umsetzung diverser sozialpolitischer Ziele benötigt.

- Um dies zu erreichen, hat die Politik den Banken weitreichende Privilegien, wie das Teilreservesystem, zuerkannt. Damit mussten Kredite nicht mehr vollständig durch Einlagen gedeckt sein.

- Da sich auch weiterhin eher ein Hund einen Wurstvorrat anlegen wird, als dass die Politik spart (Joseph Schumpeter), gibt es nur einen Ausweg aus der ungesunden Verquickung von Banken und Staat: Die durch die Wohlfahrtssysteme weit fortgeschrittene Verstaatlichung immer weiterer Lebensbereiche muss gebremst und die Eigenverantwortung der Bürger gestärkt werden. Das muss auch für Banken gelten: Erwirtschaften sie hohe Verluste, haben dafür nicht die Steuerzahler aufzukommen, sondern die Eigentümer der betroffenen Institute. So wie das in einer erwachsenen Marktwirtschaft üblich ist.

Mehr interessante Themen

Wie Österreich seinen Standort kaputtrepariert und was jetzt passieren muss.

Damit die österreichische Wirtschaft wieder wachsen kann, ist Veränderung nötig. Das Stichwort lautet: schöpferische Zerstörung.

Wie Österreich seit 1917 seinen Wohnungsmarkt systematisch ruiniert.

(Über) 100 Jahre Interventionsspirale im österreichischen Wohnungsmarkt

Die Mietpreisbremse für den freien Markt wird kommen. Und mit ihr eine ganze Reihe an unbeabsichtigten Nebenwirkungen. In Österreich haben wir über 100 Jahre Erfahrung mit Mietpreiseingriffen. Nur gelernt haben wir nichts daraus.

Verbotenes Wissen

Warum Österreichs Schüler so wenig über Wirtschaft wissen. Und warum das nicht gut ist.

Was ist ein Markt? Wie bilden sich Preise? Was ist der Unterschied zwischen Umsatz und Gewinn? Viele Österreicher wissen das nicht; die Welt der Ökonomie ist ihnen ein Rätsel und deshalb oft auch unheimlich. Ein Schulfach Wirtschaft würde diese Defizite schon bei den Jüngsten beheben – und eine Menge Irrtümer aus der Welt schaffen.

Wir. Streichen. Alles.

Eine ökonomische Anleitung zum radikalen Förderstopp

Das Geld ist knapp. Das österreichische Doppelbudget 2025/26 pfeift aus dem letzten Loch. Streichen wir doch einfach ein paar Förderungen, meinen nun manche. Doch leichter gesagt als getan. Am Ende traut sich ja doch wieder keiner, den Rotstift anzusetzen. Die Agenda Austria schreitet mutig voran. Und streicht. Alles.

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.