Das Ende des Sparbuchs

- 23.07.2021

- Lesezeit ca. 3 min

Wie man Aktien zur Sparbuch-Alternative machen kann

Auch wenn es kurzfristig immer wieder zu Bullenmärkten, Blasenbildung, Korrekturen und sogar Crashs kommt: Der globale Aktienmarkt spiegelt langfristig das Wachstum der Weltwirtschaft wider.

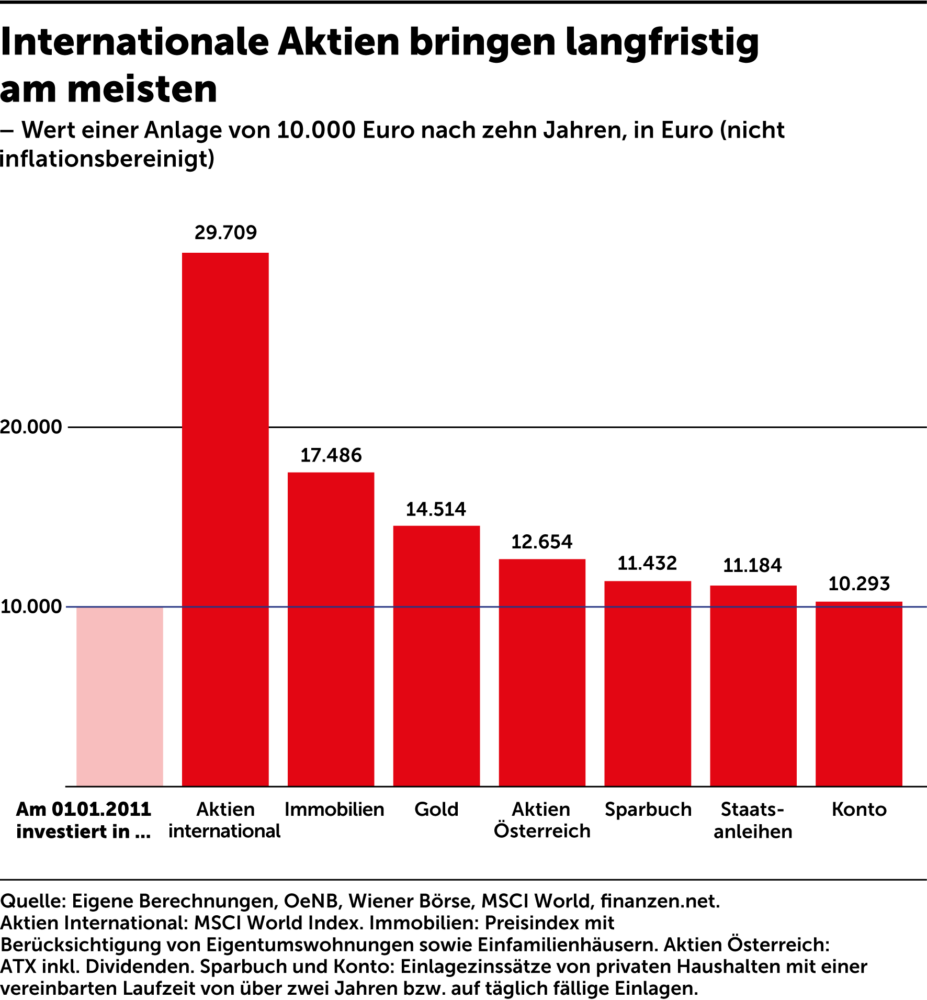

Wer sich ein Stück dieses Marktes kauft, wächst mit der Wirtschaft – und schlägt über einen Zeitraum von zehn Jahren oder mehr viele andere Anlageklassen, das Sparbuch sowieso. Die meisten einschlägigen, langfristigen Studien gehen für die Aktienmärkte von Industrieländern langfristig von einer realen Rendite zwischen sechs und acht Prozent aus.[1] Dennoch werden die potenziellen Renditen aller Anlageklassen von den In-vestoren gerne überschätzt, was wohl an der besonders guten Performance in der jüngsten Zeit liegen dürfte.

Denn in den vergangenen Jahrzehnten waren die Renditen trotz mehrerer Finanzkrisen höher als zuvor: Mehr als acht Prozent pro Jahr in den Industrieländern und mehr als zehn Prozent in den USA.[2] Um ein Beispiel zu nennen: Wer am Beginn seiner Karriere (umgerechnet) 10.000 Euro in einen Fonds investiert hat, der die Industrieländer abdeckt und im Schnitt eine Rendite von sieben Prozent erzielt hat, sitzt nach 40 Jahren auf knapp 150.000 Euro. Kein Sparbuchsparer kommt auch nur annähernd an diese Zahlen heran. Auch im vergangenen Jahrzehnt schlagen Aktien alle anderen Anlageklassen mit großem Abstand. Nicht nur das Sparbuch, sondern auch Gold und Immobilien.

Abbildung 9: Was die verschiedenen Anlageklassen in den vergangenen zehn Jahren abgeworfen haben

Nun gibt es zehntausende Aktien auf dieser Welt und das Beispiel Wirecard hat vielen Kleinanlegern in Österreich und Deutschland erst kürzlich gezeigt, dass Investments in Einzelaktien ein enormes Risiko darstellen. Eine aktuelle Studie kommt sogar zu dem Schluss, dass jede fünfte Aktie im Laufe von zwei Jahrzehnten einen Absturz von 90 Prozent oder mehr mitmachen muss.[3]

Es reicht also nicht, irgendeine Aktie zu kaufen. Man muss diversifizieren. Und verstehen, dass auch ein selbst zusammengestelltes Portfolio aus 20 oder 30 Titeln immer noch unnötiges Risiko in sich trägt. Ein gutes Vorbild, das zu vermeiden, ist der norwegische Staatsfonds, der an mehr als 9.000 Unternehmen weltweit beteiligt ist. Aber Kleinanlegern ist es natürlich nicht möglich, Tausende Einzeltitel aus aller Welt zu kaufen. Das müssen sie auch nicht. Dafür gibt es Fonds.

Ein Fonds ist im Prinzip ein Bündel an Aktien. Was in einem Fonds steckt, bestimmt in der Regel ein Manager. Davon zu unterscheiden sind so genannte Indexfonds, die einen Aktienindex nachbilden und keinen Manager haben, der aktive Investmententscheidungen trifft. In Europa tauchen Indexfonds vor allem in Form von ETFs auf. Das steht für „Exchange Traded Funds“. Diese ETFs sind anders als „normale“ Fonds von Banken oder Fondsgesellschaften direkt an der Börse handelbar, wie einzelne Aktien. So ist es möglich, per Mausklick Tausende Aktien auf einmal zu kaufen.

Aus der Sicht des Anlegers sprechen zwei Argumente für einen breiten Indexfonds (ETF): Je größer die Streuung, desto geringer das Risiko. Mit Hilfe von ein bis drei ETFs kann man sich ein Portfolio zusammenstellen, das mehr als 90 Prozent des gesamten investierbaren Universums weltweit abbildet. Beim Investment wird in der Regel zwischen Aktien aus Industrieländern und solchen aus Schwellenländern unterschieden. Je höher der Anteil aus Schwellenländern, desto höher das Risiko. In den großen Indizes der Anbieter MSCI und FTSE, die mehr als 50 Länder weltweit anbieten, liegt die Bedeutung der „Emerging Markets“ (zu denen auch China gehört) bei rund zehn Prozent.[4]

Diese Indizes werden nach dem Marktwert der Unternehmen berechnet. Rund die Hälfte der Aktien in global gestreuten Fonds kommt deswegen aus den USA, wo die mit Abstand tiefsten Kapitalmärkte angesiedelt sind. Ein weltweites Investment schützt auch vor dem Fehler, zu großes Vertrauen in das eigene Land zu setzen („Home Bias“).

Wenn Firmen auf- oder absteigen, werden sie im Indexfonds automatisch ersetzt. Das erspart dem Anleger Mühen und Kosten. ETFs haben in den vergangenen Jahren einen gewaltigen Boom in Europa erlebt, denn die Gebühren machen meist nur einen Bruchteil dessen aus, was für aktiv verwaltete Fonds verlangt wird.[5]

Fußnoten

Mehr interessante Themen

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah

Verloren im Papierdschungel: Die erdrückende Last der Bürokratie

Fast schon im Wochentakt schlagen bei den Unternehmen neue Regeln auf. Es kann schon längst nicht mehr als EU-Bashing gelten, den Regelungswahn der Brüsseler Schreibtischakrobaten als unmäßig zu kritisieren. Wir werfen einen Blick in die Giftküche der Bürokratie.

Einschätzung der Wahlprogramme zur Nationalratswahl 2024

Schwerpunkt 1: Mehr Wachstum braucht das Land! Wirtschaftswachstum ist in Österreich zu einem Fremdwort geworden. Nicht nur in der Statistik und in den Prognosen der Institute ist es inzwischen weitgehend der Stagnation gewichen. Auch in den Wahlprogrammen der Parteien kommt es kaum noch vor. Man sollte ja erwarten, dass ein Land, dessen reales Br

Wie wir die Wohnungsnot lösen

Wohnen ist in Österreich nicht teurer als in anderen europäischen Ländern. Die Wohnkostenbelastung liegt unter dem EU-Schnitt. Und doch gibt es Verbesserungsbedarf: Künftige Regierungen sollten den Aufbau von Wohneigentum in der Mitte der Gesellschaft erleichtern, den geförderten Mietmarkt treffsicherer machen und dafür sorgen, dass ausreiche