Die Verteilung von Vermögen

- 01.08.2015

- Lesezeit ca. 2 min

Ungleichheit & Verteilung

Vermögen sind in kaum einem Land so ungleich verteilt wie in Österreich. Deshalb wird in Österreich von Teilen der Politik immer vehementer für die Wiedereinführung von Erbschafts- und Vermögenssteuer plädiert.

Die Besteuerung von hohem Vermögen erscheint politisch nicht zuletzt deshalb so attraktiv, weil sie ja nur ein paar „Superreiche“ trifft und sich Bürger deshalb mehrheitlich als Gewinner einer solchen Besteuerung sehen. Aber ist das auch so? Oder treffen höhere Steuern auf Vermögen letztlich doch wieder alle, so wie es das IHS in einer Studie im Jahr 2013 berechnet hat? Zudem: Was ist überhaupt Vermögen und ist es in Österreich tatsächlich so ungleich verteilt?

Was ist Vermögen?

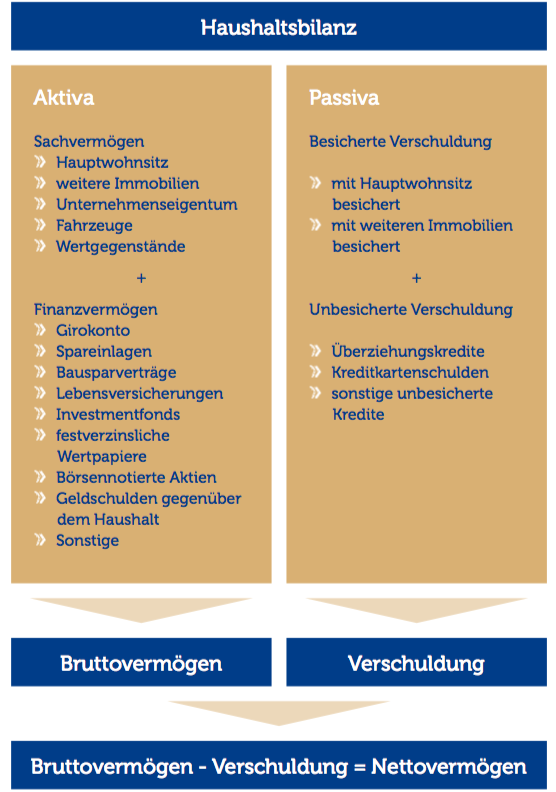

Vermögen ist für die ökonomische Analyse ein recht unbestimmter Begriff. Nach Aristoteles ist Vermögen alles, dem ein monetärer Wert zugewiesen werden kann. Auch Thomas Piketty bedient sich in seinem Bestseller „Das Kapital im 21. Jahrhundert“ dieser breiten Abgrenzung. Zu den wichtigsten Vermögensarten können folgende gezählt werden:[2]

- Geldvermögen (Bargeld, Bankguthaben und Spareinlagen)

- Grund- und Immobilienvermögen, wobei mehrheitlich der Marktwert als Vermögenswert herangezogen wird.

- Finanzvermögen beinhaltet über das Geldvermögen hinaus Anleihen und andere Formen der Geldanlage, wie beispielsweise den Bausparvertrag oder die Lebensversicherung.

- Anlagevermögen, welches Vermögensgegenstände umfasst, die für den dauerhaften Geschäftsbetrieb gedacht sind.

- Sachvermögen beinhaltet Wertgegenstände im Haushalt wie Schmuck, Kunstgegenstände oder auch Gold und Goldmünzen.

- Immaterielles Vermögen beschreibt in erster Linie Ideen, insbesondere solche, die in Form von Patenten und Lizenzen ein Eigentumsrecht aufweisen.

- Humanvermögen umfasst das Wissen und den Bildungsstand von Menschen. Besonders mit dem Fortschreiten der Digitalisierung und der Automatisierung wird die Bildung bzw. Ausbildung der Menschen immer wichtiger und stellt daher einen bedeutenden Aspekt des Vermögens dar.

- Öffentliches Vermögen oder Sozialvermögen ist ein weiteres wichtiges Element von Wirtschaft und Gesellschaft. Hierunter fallen neben der Bereitstellung von physischer Infrastruktur wie z.B. Straßen oder (Ab-) Wasserleitungen auch Dienstleistungen wie z.B. die Gesundheitsversorgung und die Sicherheit (auch Rechtssicherheit). Viele Länder zählen auch die Pensionssicherung und andere soziale Sicherungsnetze dazu. Dieses öffentliche Vermögen muss hauptsächlich über Steuergelder finanziert werden. Je größer das öffentliche Vermögen ist, desto geringer ist die Notwendigkeit, als Privatperson für ebendiese Bereiche eine private Vorsorge zu treffen. Ein großzügig ausgestattetes Pensionssystem bietet weniger Anreiz, privat Vermögen aufzubauen, als ein bescheiden ausgestattetes.

Welche Funktionen hat Vermögen?

Vermögen kann in einer modernen Gesellschaft mehrere Funktionen[3] übernehmen, die für die wirtschaftliche und gesellschaftliche Stellung einer Person relevant sind. Als wichtige Argumentationsbasis für die Besteuerung von Vermögen gilt die Einkommensfunktion des Vermögens. Hält eine Person Vermögen in gewinnbringenden Anlagen, so kann dadurch neben dem Arbeitseinkommen ein zusätzliches Einkommen generiert werden, welches für zusätzlichen Konsum oder zusätzliche Veranlagungen genutzt werden kann. Vermutlich die verbreitetste Funktion von Vermögen ist die Nutzungsfunktion. Etwa die eigene Wohnung oder das eigene Auto. Darüber hinaus füllt Vermögen aber auch eine Sicherungs- und Vererbungsfunktion aus. Ein gewisses Vermögen erlaubt es Menschen, ihren Konsum unabhängig von der Höhe des Arbeitseinkommens zu stabilisieren. In guten Einkommensjahren wird etwas angespart, damit der gewünschte Lebensstandard auch in schlechten Zeiten gehalten werden kann. Die Vererbungsfunktion dient dazu, den Nachfahren einen möglichst einfachen Start in deren Leben zu ermöglichen. Schlussendlich kann hohes Vermögen aber auch eine Machtfunktion haben. Konzentriert sich viel Vermögen auf eine Person oder Personengruppe, so kann diese ihr Vermögen dazu verwenden, wichtige Entscheidungen zu beeinflussen und zu steuern.

Wer besitzt Vermögen?

Die meisten Untersuchungen der Vermögenskonzentration beziehen sich ausschließlich auf private Haushalte (und private Organisationen) und decken folglich nur einen Teil des gesellschaftlichen Gesamtvermögens ab. Neben privaten Haushalten wird oft vergessen, dass auch der Staat (über das öffentliche Vermögen hinaus) in Form von staatseigenen Gesellschaften und öffentlichen Beteiligungen hohe Vermögensbestände hält. Hinzu kommen ausländische Bürger und Unternehmen, die Kirche und private Organisationen wie Stiftungen, Vereine oder Parteien. Je nach Erfassung dieser Ebenen fällt auch die Verteilung mehr oder weniger gleich aus.

Wie wird Vermögen gemessen?

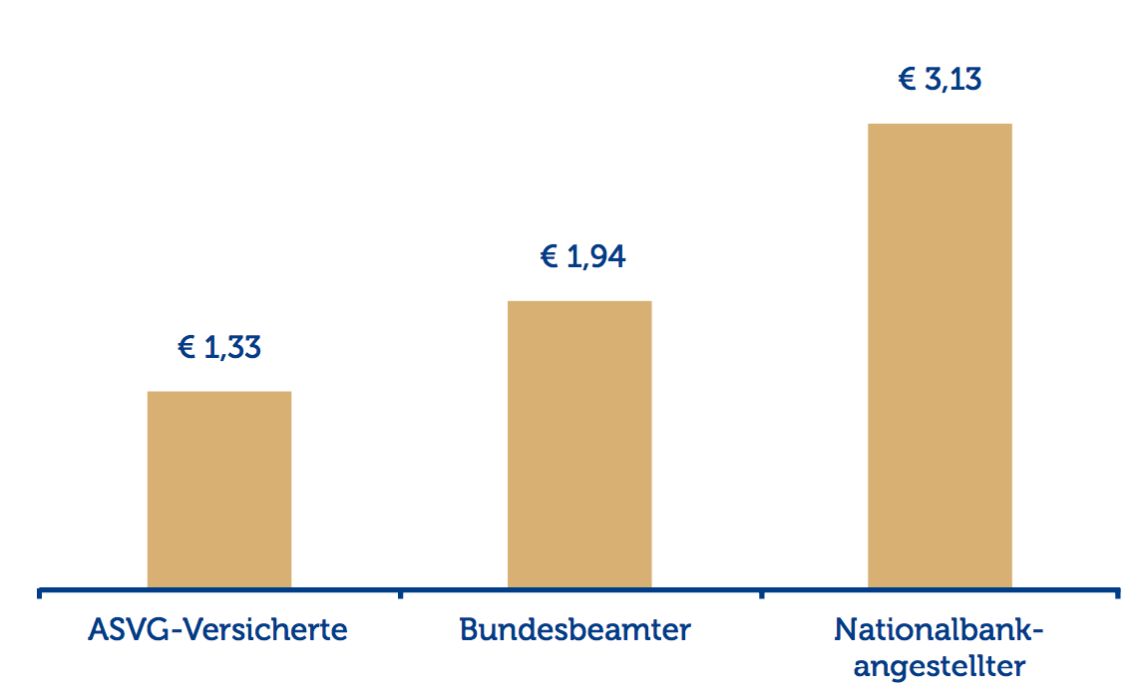

Da Vermögen nicht im selben Ausmaß besteuert wird wie Einkommen, ist die Datenlage ungleich schlechter. Viele nationale und internationale Studien bedienen sich bei der Vermögensmessung deshalb der Interview-Methode. Hier werden ausgewählte Haushalte nach deren Vermögensbesitz in möglichst breiter Form befragt, d.h. die Angaben sind kaum kontrollierbar und nicht unbedingt verlässlich. Dabei werden zumeist nur die Kategorien Geldvermögen, Grund- und Immobilienvermögen, Anlagevermögen und Sachvermögen abgefragt. Eine monetäre Bewertung anderer Vermögensformen ist oftmals schwierig und daher mit hoher Unsicherheit belastet, weil vieles eben nur geschätzt werden kann, also der subjektiven Wahrnehmung unterliegt. Allerdings können auch politische Interessen dahinter stecken. So werden beispielsweise private Altersvorsorgeanlagen, nicht jedoch die öffentlichen Pensionsansprüche berücksichtigt. Das ist insofern relevant, als die meisten Pensionisten in Österreich deutlich mehr ausgezahlt bekommen als sie vorher eingezahlt haben. Sie erhalten somit ein beträchtliches Pensionsvermögen von den nachkommenden Generationen ausgezahlt – was bei der Messung der Verteilung unberücksichtigt bleibt. Ein Bundesbeamter erhält preisbereinigt beispielsweise doppelt so viel Pension ausgezahlt wie für ihn während seiner aktiven Zeit eingezahlt wurde:

Was bringt ein eingezahlter Euro im Schnitt an Pensionsvermögen?

Abb. 12. Quelle: Marin (2013).

Erhebungen über Umfragen wohnt natürlich immer eine große Unsicherheit inne. Das eigene Vermögen kann sowohl krass unter- als auch überschätzt werden. Oft wird argumentiert, dass sehr Vermögende konkrete Angaben zu ihrem tatsächlichen Vermögen verweigern oder es bewusst falsch deklarieren. Demnach wird das tatsächliche Vermögen unterschätzt. Im Zuge der Immobilienblase beispielsweise können Werte auch stark überschätzt worden sein (siehe z.B. Spanien). Die Befragten müssen jeweils den monetären Wert ihres Besitzes schätzen. Zwar sind die Interviewer bemüht, die Befragten vorher so gut wie möglich zu informieren und auf etwaige Vermögensgegenstände hinzuweisen. Dennoch dürften viele Antworten, wenn sie auch keine bewussten Falschaussagen sind, schlichtweg an der Realität vorbei geschätzt sein. Zudem können die Antworten stark durch die Art und Weise der Fragestellung oder auch den Interviewer selbst beeinflusst werden. Die Fehleinschätzung dürfte umso höher sein, je weniger Informationen zu den Marktpreisen von Vermögensgegenständen bekannt sind.[4]

Folge, dass – anders als bei den Einkommen – auch negative Beträge, also „negatives Nettovermögen“, möglich sind. Damit kann die Vermögensverteilung eine deutlich stärkere Streuung aufweisen als jene der Einkommen. Ein weiterer Unterschied liegt darin, dass viele Vermögenswerte sehr volatil und anfällig für Übertreibungen sind. So kann es zu erheblichen Wertänderungen des Finanzvermögens binnen kurzer Zeit kommen. Aber auch Immobilien müssen in ihrem Wert keinesfalls stabil sein, wie man etwa in Spanien (fallende Preise), aber auch in Wien (steigende Preise) sehen kann.

Vermögensbilanz der privaten Haushalte nach HFCS

Abb. 13. Quelle: Household Finance and Consumption Survey (HFCS) Austria 2010.

Wie sind Vermögen in Österreich verteilt?

Typischerweise sind Vermögen deutlich ungleicher verteilt als Einkommen. Dies lässt sich dadurch erklären, dass Vermögen erst über die Zeit aufgebaut werden muss. Je nach Höhe der Einkommen ergibt sich zudem eine veränderte Sparneigung. Bezieher hoher Einkommen haben demnach nicht nur mehr Geld zur freien Verfügung, sie sparen auch einen höheren Anteil ihrer Einkommen an. Wer ein hohes Einkommen hat, wird also auch leichter noch reicher als jemand, der den Großteil seines Nettoeinkommens zur Finanzierung des täglichen Lebens aufwenden muss. Darüber hinaus steigt das Vermögen mit dem Alter an, weil im höheren Alter typischerweise höhere Einkommen erzielt werden und sich Zinsen und Zinseszinsen auf bereits zurückgelegte Ersparnisse positiv auswirken. Auch steigt die Wahrscheinlichkeit des Erbens mit dem Alter. Vermögen ist daher stärker von der Situation im Lebenszyklus abhängig als dies für Einkommen der Fall ist. Niedrige Ersparnisse ergeben sich hingegen insbesondere bei jüngeren Personen, sowie bei Personengruppen, die über ihren Lebenszyklus hinweg wenig in den Arbeitsmarkt integriert waren.

Nicht außer Acht zu lassen ist zudem, dass es sich bei einem erheblichen Teil des Vermögens um produktives Kapital handelt. Also jenes, das in den Wertschöpfungsprozess investiert und damit auch nicht „flüssig“ ist. Jede Investition enthält dabei ein Risiko, dass das investierte Vermögen (teilweise) zerstört wird. Zwangsläufig muss bei einer Investition immer die Chance auf höhere Einkünfte bestehen, damit Menschen bereit sind, dieses Risiko zu tragen. Hier stellt sich die Frage, warum in Österreich nur wenige Menschen gewillt sind, das Risiko und die Chance zu ergreifen, unternehmerisch tätig zu werden. Halten in der Gruppe der vermögendsten fünf Prozent zwei Drittel Unternehmensbeteiligungen, sind es bei der unteren Hälfte der Vermögenden nur zwei Prozent.

Nur wenige Studien und wenige Länder weisen breite belastbare Statistiken aus. Zu den aktuell prominentesten Statistiken über die Vermögensverteilung gehören die von den Nationalbanken durchgeführten Befragungen im Zuge des „Household Finance and Consumption Survey“ (HFCS). Sie beruhen auf Befragungen von möglichst repräsentativen Haushalten in Österreich und ausgewählten Ländern des Euroraums. Darüber hinaus gibt es Studien, die auf Umfragen aufbauen und mittels statistischer Gesichtspunkte versuchen, die Verteilung von Vermögen zu schätzen. Diese sind aber rein hypothetische Werte, die der Realität nicht wirklich entsprechen müssen.

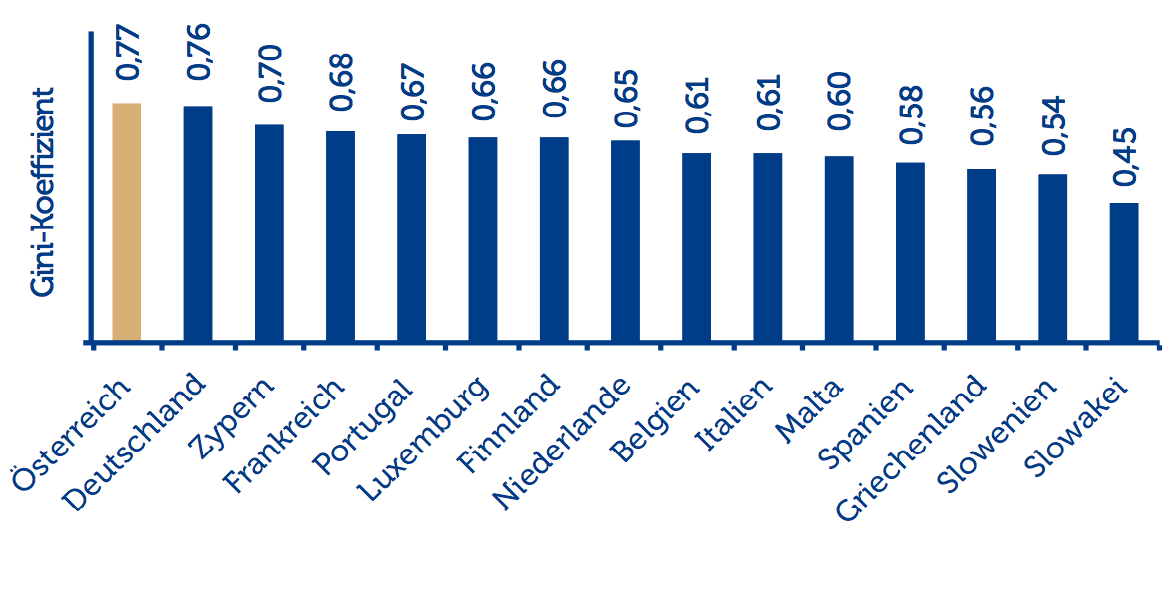

Gemessen wird die Verteilung von Vermögen – wie auch die Verteilung der Einkommen – mittels des Gini-Koeffizienten. Wie bereits erwähnt ergibt sich bei Vermögen typischerweise ein höherer Gini-Koeffizient als bei Einkommen. Im internationalen Vergleich zeigt Österreich für 2010[5] die höchste Ungleichheit der Ver- mögensverteilung aller 15 untersuchten Länder[6] auf.

Gini-Koeffizient der Vermögensverteilung (Netto) EU-Vergleich, 2010

Abb. 14. Quelle: HFCS. Anmerkung: Der Gini-Koeffizient nimmt Werte zwischen 0 (totale Gleichheit) und 1 (totale Ungleichheit) an.

Warum ist Vermögen in Österreich so ungleich verteilt?

Es mag wenige überraschen, dass Vermögen in Österreich nicht sehr gleich verteilt sind. Aber wie ist es möglich, dass Österreich eine überdurchschnittlich gleichmäßige Verteilung der Einkommen aufweist, Vermögen aber so ungleich verteilt sind wie sonst kaum wo in Europa?

Wie der Wohlfahrtsstaat die Statistik verzerrt

Der Sachverständigenrat in Deutschland gibt einen wichtigen Hinweis: „Niedriges privates Vermögen in der unteren Hälfte der Vermögensverteilung kann Ausdruck einer vergleichsweise besseren staatlichen Absicherung sein. Die Haushalte können dann mehr konsumieren, weil sie durch den Wohlfahrtsstaat in elementaren Belangen (Bildung, Gesundheit) abgesichert werden […] Privates und staatliches Vermögen wirken so zusammen und sind beide in unterschiedlicher Weise für den Wohlstand relevant.“[7]

Diese Erkenntnis bestätigt auch der Global Wealth Report der Credit Suisse[8], in dem auch andere Länder als die Euro-Mitglieder aufgelistet sind. Dabei fällt auf, dass die skandinavischen Länder mit gut ausgebautem Sozialstaat ebenfalls eine relativ ungleiche Vermögensverteilung aufweisen. In Norwegen liegt der Gini-Koeffizient wie in Österreich bei 0,778, in Schweden bei 0,803 und Dänemark sogar über 0,9. Lediglich Finnland weist mit 0,664 einen etwas niedrigeren Wert als Österreich aus. Offensichtlich führt ein starkes Sozialsystem, das in all diesen Ländern vorhanden ist, nicht zu einer gleichen Vermögensverteilung, sondern zu einer ungleichen.

Diese Erkenntnis gilt gleichermaßen für den österreichischen Wohlfahrtsstaat, da der Staat hier elementare Lebensrisiken wie Krankheit, Pflege und Arbeitslosigkeit absichert. Eine deutsche Untersuchung[9] zeigt, dass eine Berücksichtigung der Pensionsansprüche in das Haushaltsvermögen in Deutschland den Gini-Koeffizienten um etwa 25 Prozentpunkte[10] reduzieren würde. Auch das Deutsche Institut für Wirtschaftsforschung errechnete für 2010[11] eine Reduktion im Gini-Koeffizienten der Vermögensverteilung von 0,80 vor Berücksichtigung der öffentlichen Pensionen auf 0,64 danach. Die Pensionsersatz- rate liegt in Deutschland deutlich unterhalb jener in Österreich,[12] weshalb davon auszugehen ist, dass dieser Effekt für Österreich noch stärker ausfällt. Eine Studie des IHS[13] aus dem Jahr 2013 kommt zum Schluss, dass die Vermögensverteilung in Österreich erheblich „gleicher“ aussehen würde, wären die staatlichen Pensionsansprüche der Bürger als Vermögenswerte berücksichtigt. Allein schon deshalb, weil die Pensionsansprüche verhältnismäßig gleich verteilt sind (Gini-Koeffizient 0,26). Das IHS schätzt für Österreich einen Rückgang der Ungleichheit des Nettovermögens von 29 Prozentpunkten, womit der Gini-Koeffizient nicht bei 0,77 läge, sondern bei 0,48.

Der stark ausgebaute Sozialstaat mit einer guten Absicherung seiner Bürger ist also mit ein Grund dafür, dass Österreich eine derart ungleiche Vermögensverteilung aufweist. Wären die Pensionsbeiträge nicht an den Staat überwiesen worden, sondern in ein kapitalgedecktes Pensionssystem geflossen, sähe die Statistik über die Verteilung der Vermögen deutlich besser aus.

Selbst die Europäische Kommission[14] weist auf den negativen Effekt hin, den ein generöses öffentliches Pensionssystem auf die Vermögensakkumulation und in weiterer Folge auf deren Verteilung hat.

Allerdings gilt das auch für die meisten anderen EU-Staaten, womit sich am relativen Vergleich wenig ändern würde. Von Kritikern wird auch gerne argumentiert, dass das öffentliche Pensionsvermögen nicht hinzugezählt werden darf. Erstens, weil den Auszahlungen ja auch Einzahlungen gegenüberstehen. Das ist zweifellos richtig. Allerdings übersteigen die Auszahlungen die Einzahlungen bei weitem (Abbildung 12). Zweitens könnten die öffentlichen Pensionsvermögen deshalb nicht berücksichtigt werden, weil die Bürger, anders als bei privaten Pensionsvorsorgesystemen, keinen beliebigen Zugriff auf die eingezahlten Beträge haben, sondern lediglich eine monatliche Auszahlung in Form der Pension bekommen. Schlüssig ist dieses Argument aber nicht, weil die öffentliche Pensionsvorsorge ja die private Vorsorge ersetzt. Wäre dies ein valides Argument, dann könnte der Staat die Vermögensungleichheit auf einen Schlag beseitigen, indem er die gleichen Zugriffsrechte auf öffentliches Pensionsvermögen gewährt wie auf privates.

Wie die Haushaltsstruktur die Statistik verzerrt

Auch wenn es innerhalb eines Landes sinnvoll ist, die Vermögensverteilung auf Haushaltsebene zu betrachten, führt dies dennoch zu Verzerrungen, die einen internationalen Vergleich schwierig machen. Betrachtet man die Haushaltsstruktur in Ländern wie Österreich oder auch Deutschland, so fällt schnell auf, dass sich diese elementar von jener in südeuropäischen Ländern unterscheidet. Leben in Österreich im Schnitt 2,13 Menschen pro Haushalt (Deutschland 2,04), sind es in Italien 2,53, Griechenland 2,64, Spanien 2,68, Portugal 2,71, Zypern 2,76 und Malta 2,85 – also erheblich mehr. Größere Haushalte verfügen tendenziell über ein größeres Vermögen: So haben in Österreich Haushalte mit drei Personen im Median netto knapp zehnmal so viel Vermögen wie Singlehaushalte – weil letztere meist auch jüngere, weniger vermögende Menschen beherbergen. Eine Studie der EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More quantifiziert die Effekte der Haushaltsstruktur auf die Vermögensbildung.[15] Laut dieser Studie erklären sich 50 Prozent der Unterschiede im Nettovermögen zu den anderen europäischen Ländern mit der Haushaltsstruktur für Österreich.[16]

Wie das Alter die Statistik verzerrt

Neben der Haushaltsstruktur wirken auch Unterschiede in Bildung, Alter und Erwerbstätigkeit verzerrend. Diese sozioökonomischen Merkmale sind dahingehend interessant, als höhere Bildung generell mit einem höheren Einkommen und damit einer höheren Sparquote einhergeht. Das Alter hingegen gibt Aufschluss darüber, wie viel Zeit bereits zum Sparen gewesen ist. Im Median besitzt ein Haushalt mit einer Referenzperson[17] im Alter zwischen 50 und 64 netto 16-mal mehr Vermögen als ein Haushalt, deren Referenzperson zwischen 16 und 29 Jahre alt ist.

Mieter oder Eigentümer, das ist die zentrale Frage

Eine weitere Unschärfe entsteht durch die Aggregation aller Vermögensgegenstände in eine Gesamtvermögensgröße. Zu diesem Trick hat bereits Piketty in seiner Auswertung gegriffen, damit die von ihm vorgelegten Daten auch die richtige Geschichte erzählen. So hat sich Matthew Rognlie[18] die von Piketty vorgebrachten Daten genauer angesehen und kam zu einem überraschenden Befund: Nicht die Kluft zwischen Arbeit und Kapital vergrößert sich, sondern jene zwischen Mietern und Vermietern.

Interessant ist dieser Befund schon deshalb, weil die mit Abstand wichtigste Vermögenskomponente in allen Ländern des HFCS das Grund- und Immobilienvermögen ist. Aber gerade beim Wohneigentum gibt es große Unterschiede zwischen den Ländern. Während im Osten und im Süden Europas die große Mehrheit der Menschen in den eigenen vier Wänden lebt, sind es einzig in Österreich und Deutschland weniger als die Hälfte:

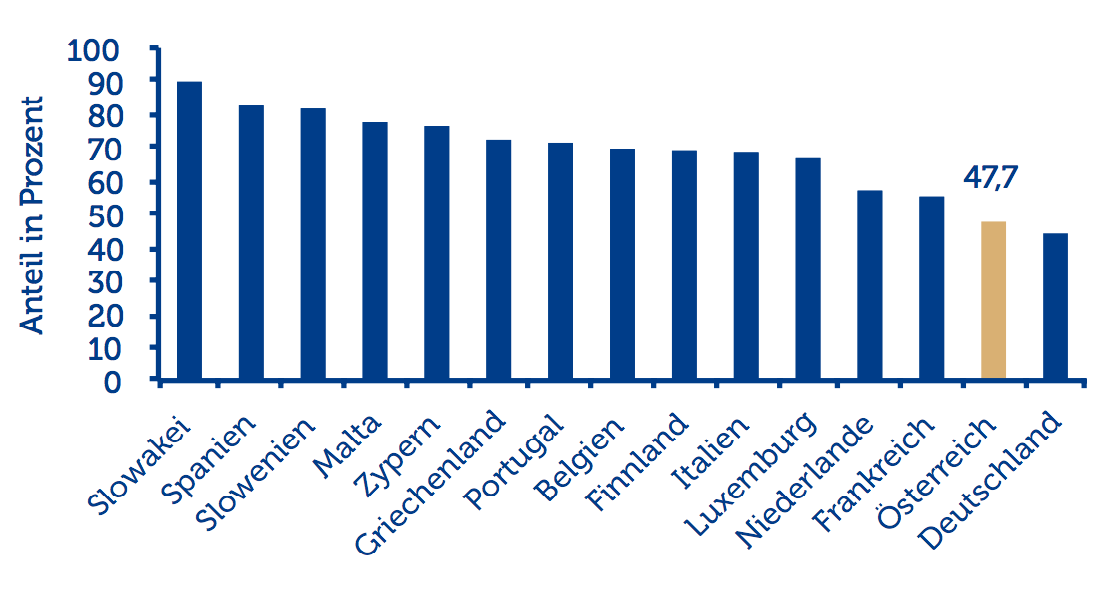

Anteil der Hauptwohnsitzeigentümer EU-Vergleich, 2010

Abb. 15. Quelle: HFCS.

Dieses Phänomen ist politisch auch nicht ungewollt, wird in Österreich doch das Mieten gefördert, insbesondere durch den öffentlichen Wohnungsbau. In Deutschland und Österreich kommen Mietpreisbremsen hinzu. So können hierzulande Mieten aufgrund der strengen Regulierung maximal mit der Inflationsrate mitwachsen und auch das nur zeitverzögert. Eine exzessive Besteuerung der Arbeitseinkommen tut das Übrige, um den Erwerb von Immobilienvermögen zu erschweren. Wer in Österreich 50.000 Euro brutto im Jahr verdient, zählt bereits zu den Besserverdienern. Netto bleiben davon 31.600 Euro übrig. Damit lässt sich nur schwer Vermögen aufbauen. Vergessen wird, dass auf den Betrag von 50.000 Euro brutto noch einmal 15.500 Euro an „Dienstgeberbeiträgen“ dazu kommen, die vom betreffenden Arbeitnehmer zu erwirtschaften sind. Womit der Staat von Bruttoeinkommen in der Höhe von 50.000 Euro im Jahr 33.900 Euro an Steuern und Sozialabgaben kassiert. Das führt zur paradoxen Situation, dass der Staat einen erheblichen Anteil an den Arbeitseinkommen für sich beansprucht, den Bürgern aber gleichzeitig mit dem Einsatz von Steuergeld günstige Mietwohnungen zur Verfügung stellt.

Das alles führt dazu, dass Immobilienvermögen in Österreich sehr ungleich verteilt sind. Nur 7,5 Prozent in der unteren Vermögensverteilungshälfte besitzen auch den Wohnraum, den sie als Hauptwohnsitz nutzen. Daher ist es kein Zufall, dass ausgerechnet Deutschland und Österreich eine besonders hohe Ungleichheit bei der Vermögensverteilung ausweisen. Das Nettovermögen der Wohneigentümer ist im Mittel fast zehnmal so hoch wie jenes der Mieter.

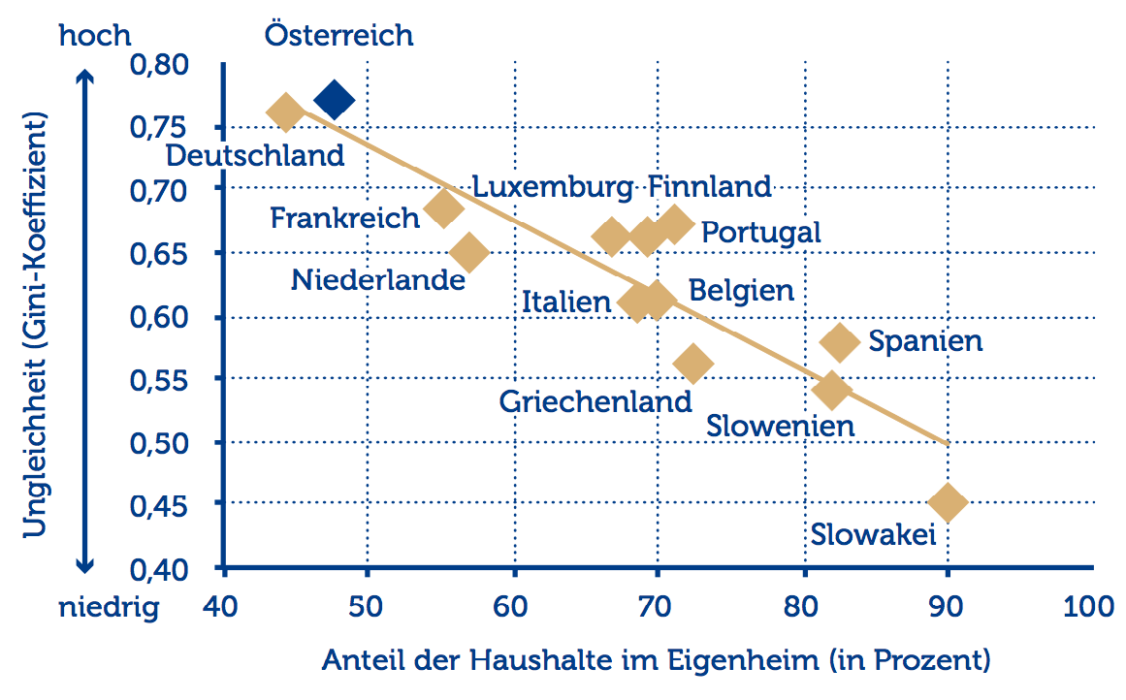

Vergleicht man die Vermögensungleichheit mit dem Anteil der Haushalte mit Wohneigentum, so zeigt sich, dass dadurch ein Großteil der Unterschiede der Vermögensungleichheit zwischen den Ländern erklärbar ist.[19]

Zusammenhang Vermögensverteilung und Wohneigentum (2010)

Abb. 16. Quelle: HFCS.

Arme Deutsche, vermögende Südländer?

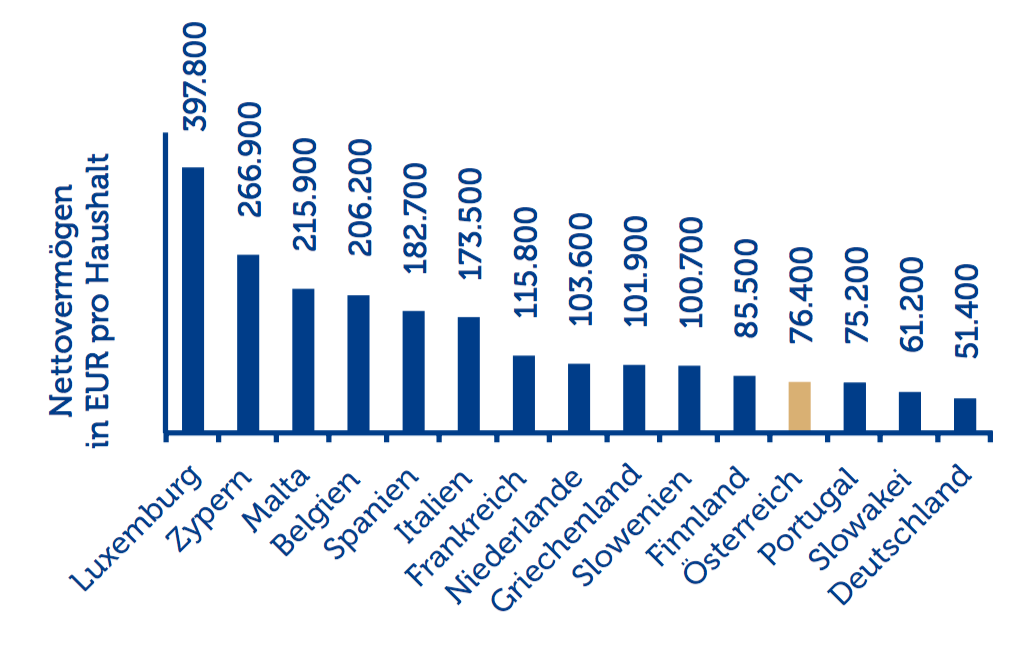

In Ländern, in denen der Anteil an Wohneigentum sehr hoch ist (wie der Slowakei mit 90 Prozent oder Spanien mit 83 Prozent) macht das Wohneigentum auch mehr als die Hälfte des Vermögens aus (in der Slowakei sind es 74 Prozent, in Spanien 53 Prozent). Dies führt umgekehrt aber dazu, dass das Nettovermögen des Medianhaushalts[20] in Deutschland das geringste Vermögen aller 15 untersuchten Länder ausweist – niedriger als jenes der Slowakei oder Portugals. Trotz eines der höchsten BIP pro Kopf in Europa weist auch Österreich ein auffallend niedriges Nettovermögen auf. Würde auch noch die Kaufkraft berücksichtigt, läge Österreich vor Finnland und Deutschland nur mehr an drittletzter Position. Allein diese Zahlen zeigen, wie angreifbar die veröffentlichten Vermögensvermessungen sind.

Nettovermögen der Haushalte (Median) EU-Vergleich, 2010

Abb. 17. Quelle: HFCS.

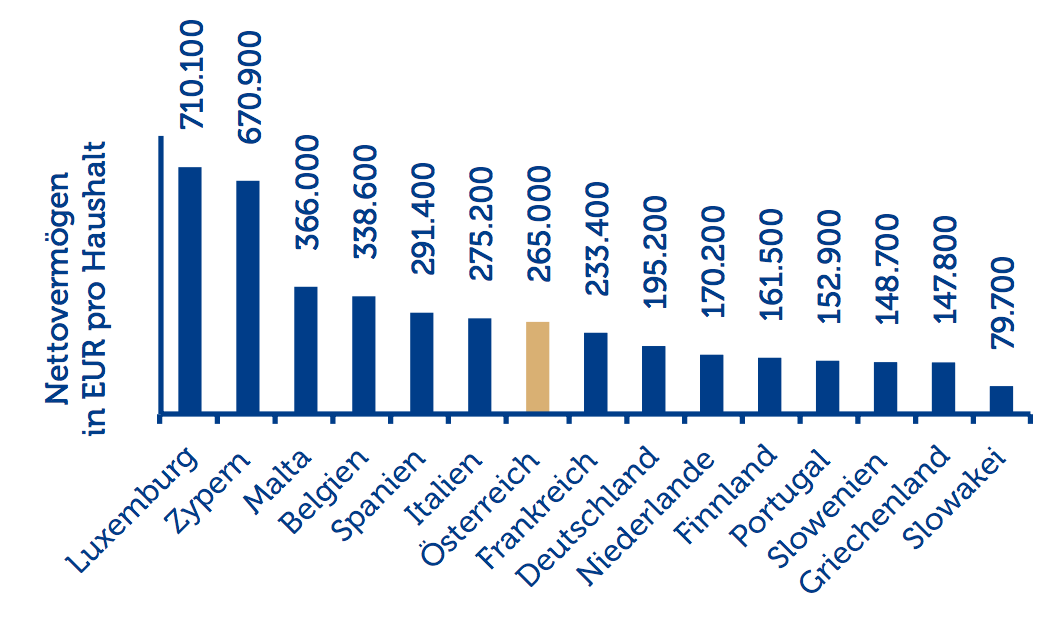

Zur Erinnerung: Das Medianvermögen zeigt jenen statistischen Wert, bei dem die Hälfte der Haushalte mehr Vermögen besitzt und die andere Hälfte weniger. Besitzt ein österreichischer Haushalt mehr als 76.400 Euro an Vermögen, so gehört er zur vermögenderen Hälfte im Land. Hat ein Haushalt weniger, so wird er der vermögensärmeren Hälfte zugeordnet. Es ist daher ein guter Wert, um das Vermögen in der Mitte der Gesellschaft zu bestimmen. Das Durchschnittsvermögen hingegen berechnet sich aus dem gesamten Nettovermögen dividiert durch die Zahl der Haushalte. Es zeigt also, wie viel Vermögen ein Haushalt in Österreich hätte, wenn alle Haushalte gleich viel Vermögen besäßen. Würde man die Summe aller Nettovermögen auf die österreichischen Haushalte verteilen, so hätte jeder Haushalt ein Vermögen von 265.000 Euro. Anders als beim Nettomedianvermögen liegen Österreich und auch Deutschland hier im Mittelfeld der Euroländer. Ist das Durchschnittsvermögen deutlich höher als das Medianvermögen, dann deutet dies darauf hin, dass es in der oberen Vermögenshälfte eine überschaubare Zahl von sehr großen Vermögen gibt. Entsprechend ist die Differenz auch tendenziell in jenen Ländern höher, die einen größeren Gini-Koeffizienten aufweisen.

Wenngleich das Medianeinkommen einen besseren Überblick darüber gibt, wie viel Vermögen in der Mitte der Gesellschaft vorhanden ist, so ist das Durchschnittsvermögen ein Maß dafür, wie viel Vermögen es in einer Gesellschaft je Haushalt gibt.

Nettovermögen der Haushalte (Durchschnitt) EU-Vergleich, 2010

Abb. 18. Quelle: EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More (2013).

Aufgrund von Abweichungen der Befragten von der eigentlichen Verteilung in Österreich kann es zu einer Schlagseite in die eine oder andere Richtung kommen. Es zeigt sich, dass die Haushaltsstruktur im HFCS oftmals von jener der Statistik Austria abweicht. So ist die Gruppe der jüngeren Haushalte (16-29 Jahre) mit geringerem Einkommen im HFCS stärker repräsentiert als bei Statistik Austria. Auf der anderen Seite erscheinen Unternehmensbeteiligungen und Wohneigentum im Vergleich zur Statistik Austria unterrepräsentiert.[21] Eine Verteilung, der anstelle der Werte des HFCS jene der Statistik Austria zugrunde lägen, könnte daher anders aussehen als die Ergebnisse im HFCS.

Wie die Geldpolitik der EZB die Ungleichheit erhöht

Eine nicht ganz unwesentliche Rolle für die Entwicklung der Vermögen spielt seit Ausbruch der Krise im Jahr 2008 die Europäische Zentralbank. Die lockere Geldpolitik im Euroraum sollte die Wirtschaft in Europa befeuern und der deflationären Preisentwicklung entgegenwirken. Dabei steht die Zentralbank vor der Herausforderung, die enormen Unterschiede hinsichtlich der Inflationsraten in der Eurozone auszugleichen. Während es in den krisengeschüttelten Ländern wie Griechenland oder Spanien zu einer Geldaufwertung (Deflation) kommt, verzeichnen andere Länder, allen voran Österreich, Inflationsraten, die zu einer Geldentwertung führen. Eine Inflation wirkt tendenziell wie eine Umverteilung von unten nach oben. Ursa- che hierfür ist, dass reiche Personen ihre Vermögen in einer Form anlegen, deren Renditen der Inflation angepasst werden. Kleine Vermögen hingegen werden oftmals direkt konsumiert. Ein Anstieg der Preise reduziert daher umgehend die Kaufkraft.

Seit der Ankündigung der EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More, mindestens bis September 2016 monatlich 60 Milliarden Euro an frischem Geld zusätzlich in den Markt zu leiten, steigen Wertanlagen rapide an. Allen voran die Aktien. So legte der DAX seit Jahresbeginn 2015 bis zum Höhepunkt Mitte April um 27 Prozent zu,[22] der ATX war bis zu seinem Höhepunkt im Mai mit 23 Prozent[23] im Plus und steht dem DAX somit in nichts nach. Auch die Immobilienpreise sind seit der Krise in die Höhe geschossen. Wohneigentum ist 2014 um knapp 40 Prozent teurer als 2008.[24] Das deshalb, weil viele vermögende Bürger durch die Geldpolitik der EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More mittel- bis langfristig eine hohe Inflation fürchten und deshalb in Immobilien („Betongold“) flüchten. Durch die starke Nachfrage bei einem beschränkten Angebot sind die Preise naturgemäß nach oben geschossen. Dabei kam es aber in vielen Fällen nur zu Buchgewinnen – wer heute eine 120 Quadratmeter-Wohnung um 40 Prozent über dem Preis von 2008 verkauft, zahlt zwar für diese 40 Prozent Wertsteigerung Steuern. Kauft sich dieselbe Person aber wieder eine 120 Quadratmeter-Wohnung derselben Kategorie, sind auch um 40 Prozent mehr zu bezahlen als 2008. Der tatsächliche Gewinn ist also Null bzw. sogar ein Verlust.

Da sowohl Aktienvermögen wie auch Immobilienvermögen in Österreich aus den erwähnten Gründen konzentriert in vergleichsweise wenigen Haushalten auftreten, ist es nicht weiter überraschend, dass die derzeitige Geldpolitik tendenziell ein Auseinanderdriften der Vermögen zur Folge hat.

Einmal vermögend, immer vermögend?

Wesentlich bedeutender als die Abbildung des Vermögens zu einem bestimmten Zeitpunkt ist aber die Frage, inwieweit es Menschen möglich ist, im Lauf ihres Lebens die relative Vermögensposition zu verändern. Inwieweit kann es also jemandem gelingen, im Zuge eines Erwerbslebens vom armen Studentenhaushalt zum vermögenden Haushalt aufzusteigen? Diese intra-generationelle Mobilität ist auch Ausdruck der Chancengerechtigkeit. Ist die Mobilität hoch, dann ist es möglich, im Zeitverlauf von einer niedrigen in eine hohe Vermögensgruppe aufzusteigen, aber auch von einer höheren in eine niedrigere abzusteigen.

Da einander die Haushalts-, Verteilungs- und Vermögensstrukturen in Deutschland und Österreich sehr ähnlich sind und für Deutschland die bessere Datenlage vorhanden ist (Daten aus dem sozio-oekonomischen Panel[25]) wird in der Folge darauf Bezug genommen.

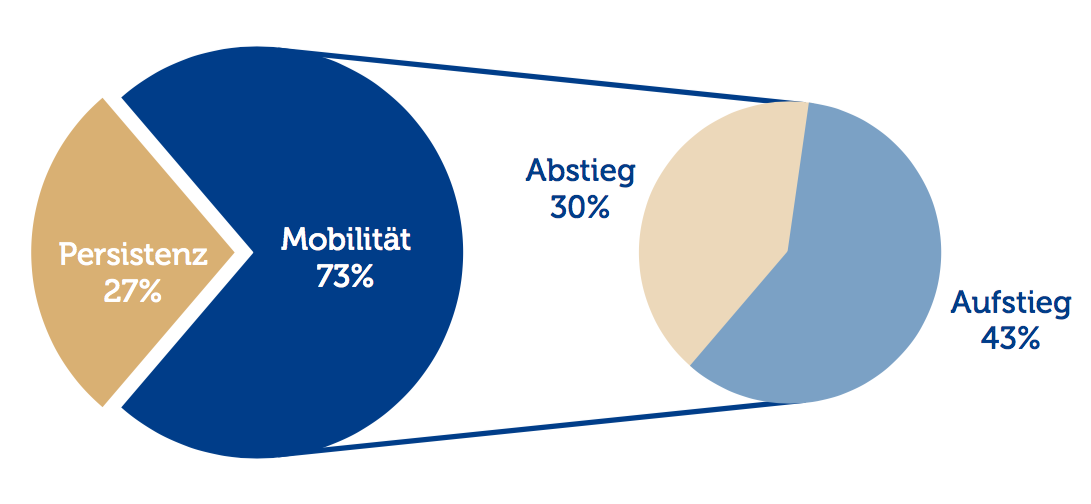

Vermögensmobilität in Deutschland

Abb. 19. Quelle: Deutsches Institut für Wirtschaftsforschung Berlin (DIW).

Betrachtet man Personen (über 16 Jahre) nach den Vermögensdezilen[26] im Jahr 2002 und ordnet diese zehn Jahre später in die Vermögensverteilung von 2012 ein, so zeigt sich, dass 73 Prozent der Personen einem anderen Vermögensdezil angehören als zehn Jahre zuvor. Lediglich 27 Prozent der Personen sind in ihrem Dezil verblieben (bzw. befinden sich nach zehn Jahren wieder in diesem). Diese überraschend hohe Mobilität zeigt, dass eine Analyse der Verteilung unabhängig vom jeweiligen Lebenszyklus der Personen viel zu kurz greift. Eine hohe Ungleichheit in einem Land kann daher auch Ausdruck dafür sein, dass es Menschen möglich ist, im Laufe des Lebens Vermögen erfolgreich aufzubauen.

Die Mobilität ist sowohl am unteren wie auch am oberen Rand der Vermögensdezile geringer, da hier eine Veränderung nur in eine Richtung möglich ist. Da der Wohlstand insgesamt über die zehn Jahre gestiegen ist und die teilnehmenden Personen zehn Jahre älter und damit tendenziell wohlhabender geworden sind, kommt es zu mehr Aufstiegen als Abstiegen in diesem Zeitraum. Dies führt auch dazu, dass die Persistenz im zehnten Dezil höher ist als im ersten Dezil.

Fußnoten

- Siehe IHS (2013). ↩

- Diese Liste erhebt keinen Anspruch auf Vollständigkeit. ↩

- Siehe Hauser (2007). ↩

- Laut der österreichischen Erhebung des „Household Finance and Consumption Survey“ (HFCS) aus 2010 gibt es signifikante Differenzen zwischen der Selbsteinschätzung in der Verteilung von Vermögen der Befragten und ihrer tatsächlichen Position. ↩

- Die Erhebung wurde mit Ausnahme Spaniens (2008), Finnlands (2009), Griechenlands (2009) und der Niederlande (2009) im Jahr 2010 durgeführt. ↩

- Dazu zählen Belgien, Deutschland, Finnland, Frankreich, Griechenland, Italien, Luxemburg, Malta, Niederlande, Österreich, Portugal, Slowakei, Slowenien, Spanien und Zypern. ↩

- Siehe Sachverständigenrat (2009). ↩

- Siehe Credit Suisse (2013). ↩

- Siehe Kallweit und Weigert (2014). ↩

- Dies entspricht einer Reduktion in dem Ausmaß, wie sie bei der Einkommensverteilung vor und nach Transfers entsteht. ↩

- Siehe DIW (2010). ↩

- Laut Knell (2013) liegt diese in Österreich bei rund 60 Prozent. ↩

- Siehe IHS (2013). ↩

- Siehe Europäische Kommission (2013). ↩

- Siehe EZB (2014a). ↩

- Dieser Effekt wirkt sich aber auf die Verteilung des Vermögens nur geringfügig aus. ↩

- Jene Person mit dem höchsten Einkommen im Haushalt. ↩

- Siehe Rognlie (2015). ↩

- Siehe auch EZB (2014b). ↩

- Das Nettovermögen eines Haushalts ergibt sich aus der Summe aller Vermögenswerte abzüglich der Summe aller Schulden, vgl. Abb. 13. Der Medianhaushalt ist hier jener Haushalt, der gleichviel vermögendere wie weniger vermögende Haushalte innerhalb der Gesellschaft hat. ↩

- Siehe auch Leidwein (2013). ↩

- Höhepunkt am 13.04.2015. Inzwischen ist der Kurs durch Marktturbulenzen wieder zurückgegangen. Am 08.07.2015 datiert der DAX gegenüber Jahresbeginn bei einem Zuwachs von knapp 11 Prozent. ↩

- Höhepunkt am 15.05.2015. Inzwischen ist der Kurs durch Marktturbulenzen wieder zurückgegangen. Am 08.07.2015 datiert der ATX gegenüber Jahresbeginn bei einem Zuwachs von knapp 8 Prozent. ↩

- Siehe Hauspreisindex laut EUROSTAT (Stand April 2015). ↩

- Das Sozio-oekonomische Panel (SOEP) ist eine repräsentative Wiederholungsbefragung, die bereits seit 30 Jahren läuft. Im Auftrag des Deutschen Instituts für Wirtschaftsforschung Berlin werden jedes Jahr in Deutschland etwa 30.000 Befragte in fast 11.000 Haushalten befragt. Die Daten geben Auskunft zu Fragen über Einkommen, Erwerbstätigkeit, Bildung oder Gesundheit. Weil jedes Jahr die gleichen Personen befragt werden, können langfristige soziale und gesellschaftliche Trends gut verfolgt werden. ↩

- Ein Dezil teilt die zu untersuchende Einheit in zehn gleich große Gruppen. So entspricht das oberste Vermögensdezil der Gruppe mit den vermögendsten zehn Prozent der Haushalte. ↩

Mehr interessante Themen

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah

Verloren im Papierdschungel: Die erdrückende Last der Bürokratie

Fast schon im Wochentakt schlagen bei den Unternehmen neue Regeln auf. Es kann schon längst nicht mehr als EU-Bashing gelten, den Regelungswahn der Brüsseler Schreibtischakrobaten als unmäßig zu kritisieren. Wir werfen einen Blick in die Giftküche der Bürokratie.

Einschätzung der Wahlprogramme zur Nationalratswahl 2024

Schwerpunkt 1: Mehr Wachstum braucht das Land! Wirtschaftswachstum ist in Österreich zu einem Fremdwort geworden. Nicht nur in der Statistik und in den Prognosen der Institute ist es inzwischen weitgehend der Stagnation gewichen. Auch in den Wahlprogrammen der Parteien kommt es kaum noch vor. Man sollte ja erwarten, dass ein Land, dessen reales Br

Wie wir die Wohnungsnot lösen

Wohnen ist in Österreich nicht teurer als in anderen europäischen Ländern. Die Wohnkostenbelastung liegt unter dem EU-Schnitt. Und doch gibt es Verbesserungsbedarf: Künftige Regierungen sollten den Aufbau von Wohneigentum in der Mitte der Gesellschaft erleichtern, den geförderten Mietmarkt treffsicherer machen und dafür sorgen, dass ausreiche