Österreich in der Corona-Krise

- 04.06.2020

- Lesezeit ca. 10 min

Kapitel 7: Den Eigenkapitalismus stärken

Österreich hat keine Kapitalkultur. Unseren Unternehmen fehlt es an Eigenkapital, sie sind zu stark auf Fremdkapital von Banken angewiesen. Gerade in Zeiten der Krise ist das eine Schwäche. Alternativen führen aber ein Schattendasein. Die Österreicher scheuen den Kapitalmarkt. Dass staatliche Lösungen zwar gut gemeint sind aber eben nicht immer sinnvoll, zeigt die Erfahrung mit Staatsbeteiligungen in Österreich. Wie der Staat auch ohne Parteifreunde im Aufsichtsrat helfen kann, lesen Sie hier.

Die Österreicher haben ein schwieriges Verhältnis zum Kapital. Zwar besteht eine ausgeprägte Neigung der Bevölkerung zum Sparen, also zum Aufbau von Kapital. Fast 300 Milliarden Euro liegen in etwa auf heimischen Sparbüchern. Aber am Einsatz, an der Verwendung dieses Kapitals, hapert es gewaltig. Es fehlt an Risikobereitschaft, Wissen, Neugier und Fantasie in der Bevölkerung, das Geld besser zu nutzen. Denn letztlich geht es darum, die Bevölkerung am Vermögenszuwachs zu beteiligen. Es fehlt aber an den nötigen Instrumenten und am politischen Willen, etwas daran zu ändern. Diese Abneigung besteht nicht ganz zufällig, sondern ist das Resultat eines jahrelangen politischen Feldzuges gegen Aktienmärkte. In Österreich werden diese nicht als Möglichkeit gesehen, sich am Erfolg der Wirtschaft zu beteiligen, sondern als „Glücksspiel der Reichen“. So kommt es auch, dass am „Roulette-Tisch“ der Start-up-Finanzierung weitgehend staatliche Akteure sitzen.

Aber ohne Kapitalmärkte bleibt den Unternehmen nur der Gang zur Bank, um ihre Investitionen finanzieren zu können. Österreich ist ein Fremdkapitalland. Dazu passt, dass Fremdkapital steuerlich attraktiver ist als Eigenkapital und auch zu keinem Machtverlust der Unternehmer an die Teilhaber führt. Die Finanzierung über Banken hat in Österreich und weiten Teilen Europas lange Tradition.

Solange die Wirtschaft gut läuft, ist das nicht weiter problematisch. Treten aber Krisen auf, so sind die Unternehmen anfälliger in eine Überschuldung und damit in eine existenzbedrohende Lage zu geraten. Ein Phänomen, das wir in Österreich gerade in Echtzeit mitverfolgen können. Die KMUs, die mit der Großindustrie das Rückgrat der österreichischen Volkswirtschaft bilden, verfügen traditionell über eine dünne Decke an Eigenkapital.

Verstärkt wurde das Problem letztlich auch dadurch, dass die Banken durch Änderungen in der Gesetzgebung heute zwar die einzige Finanzierungsquelle für Unternehmen darstellen, aber durch Auflagen oftmals das Risiko nicht mehr tragen dürfen. Damit wollte die Politik die Wirtschaft nach der Finanz- und Wirtschaftskrise im Jahr 2008 stabiler aufstellen, ohne aber gleichzeitig mit der Stärkung des Kapitalmarktes den Unternehmen Alternativen anzubieten.

Jetzt wäre es an der Zeit, die Weichen für einen modernen Eigenkapitalismus in Österreich zu stellen, der das Land und seine Wirtschaft für die Zukunft stark macht. Eigenkapital ist die Basis jedes Unternehmens und damit der gesamten Wirtschaft. Mangelt es an Eigenkapital, ist es auch um die viel zitierte Resilienz schlecht bestellt. Das könnte in der laufenden Wirtschaftskrise zu einer Pleitewelle führen. Sofortiges Gegensteuern ist daher essentiell.

Wie Unternehmen die Krise finanzieren

Im Zuge der Corona-Pandemie ist es zu einem erheblichen Nachfragerückgang gekommen, besonders in den Bereichen des Gastgewerbes sowie der Kultur und Freizeit, wo behördliche Anordnungen eine Ausübung der Tätigkeit während des Lockdowns quasi unmöglich gemacht haben. Aber auch die Sektoren Bau, Verkehr und Produktion müssen Schätzungen der Nationalbank zufolge auf etwa ein Drittel der Nachfrage verzichten.[1]

Weit mehr als die Hälfte der Einzel- und Kleinunternehmen verzeichnete in den Wochen des Lockdowns Umsatzverluste von über 70 Prozent.[2] Ein Viertel dieser erwartet, dass es Jahre dauern wird, bis das Vorkrisenniveau wieder erreicht werden kann.

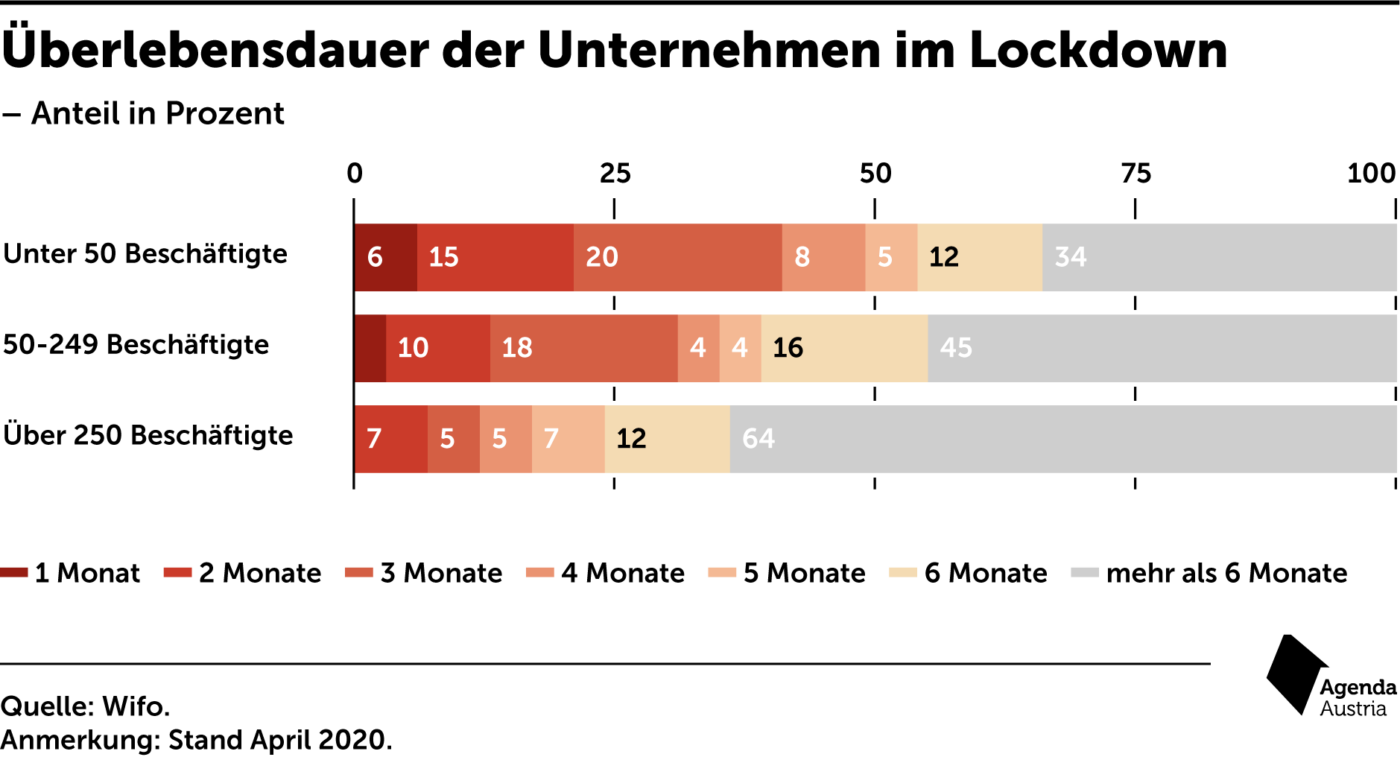

Staatliche Hilfsprogramme hatten vor allem zwei Zielsetzungen: erstens die Arbeitnehmer mit einem ausgeweiteten Kurzarbeitsprogramm vor der Arbeitslosigkeit zu schützen, und zweitens mit Hilfsgeldern und Krediten die Zahlungsfähigkeit der Unternehmen zu erhalten. Dennoch zeigt sich die Mehrheit der Unternehmen einer Umfrage der Universität Wien zufolge unzufrieden mit den Hilfsmaßnahmen.[3] Im April gaben knapp 50 Prozent der Kleinunternehmen[4] an, den Betrieb noch maximal vier Monate durch einen Lockdown bringen zu können.

Abb. 1: Die eingeschränkte Betriebsamkeit setzt den Unternehmen zunehmend zu. Lediglich ein Drittel der Kleinunternehmen sieht sich in der Lage den Lockdown weitere sechs Monate zu überstehen.

Fremdkapital als kurzfristige Finanzierungsmaßnahme

Verschiedenste Interventionen wurden von Unternehmen und Staat gesetzt, um die Krise überstehen zu können. Neben Einsparungen und Zahlungsaufschüben wird kurzfristiges Geld durch Fremdkapital erschlossen. Das Fremdkapital wird in diesem Fall entweder in Form von Bankkrediten oder staatlichen Liquiditätshilfen ausgeliehen.

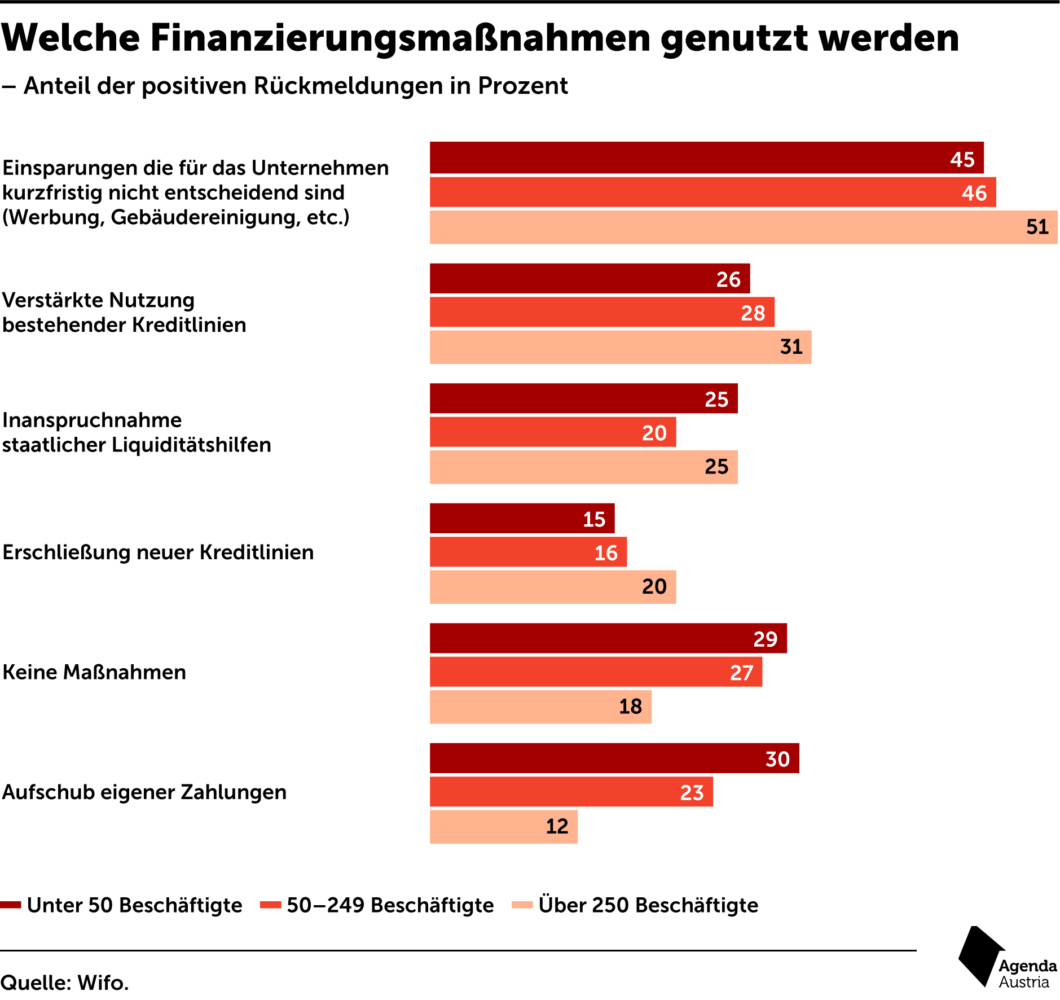

Der Vorteil der in Abbildung 2 dargestellten Fremdkapitalarten ist, dass diese relativ kurzfristig zur Verfügung gestellt werden können. Bank- oder Lieferantenkredite stehen hier auch in dieser Krise hoch im Kurs, um das Überleben der Unternehmen zu sichern.[5]

Abb. 2: Während alle Unternehmen selbst im Betrieb einsparen, können größere Unternehmen tendenziell eher bestehende Kreditlinien ausnutzen oder neue Kredite aufnehmen als kleine Unternehmen. Während nur 12 Prozent der Unternehmen mit über 250 Beschäftigten eigene Zahlungen aufschieben mussten, trifft dies bei Unternehmen mit weniger als 50 Beschäftigten nur bei 30 Prozent zu.

Fehlendes Eigenkapital führt zu geringer Krisenrobustheit

Im Gegensatz dazu steht das Eigenkapital, das unter anderem durch Einlagen der Unternehmer selbst, durch die Ausgabe von Aktien oder durch Venture Capital/Private Equity Fonds entsteht.[6] Eigenkapital ist zwar für die Kapitalgeber risikobehafteter als Fremdkapital, weil letzteres im Falle einer Insolvenz vor dem Eigenkapital bedient wird. Für das Unternehmen selbst ist allerdings dieses langfristige Eigenkapital wichtig für eine robuste Finanzierungsstruktur, die Krisen standhält. Ausreichend Eigenkapital erhöht die Kreditwürdigkeit und lässt ein Unternehmen auch größere Umsatzschwankungen überstehen.

Die Krise hat auch seine Spuren in der Finanzierungsstruktur hinterlassen: Ungefähr 20 Prozent der Unternehmer weisen mittlerweile ein negatives Eigenkapital auf, was die Insolvenzgefahr deutlich erhöht. Negatives Eigenkapital bedeutet, dass die angefallenen Verluste die Eigenmittel aufgezehrt haben. Meist deutet dies auf ein schlechtes Wirtschaften in den vorangegangenen Jahren hin. Insbesondere bei KMUs fehlt das Eigenkapital, wobei dessen Verteilung sehr heterogen ist.[7] Kleine Unternehmen mit wenig Eigenkapital sind in einer Krise daher stärker gefährdet als große Unternehmen mit mehr Beschäftigten.

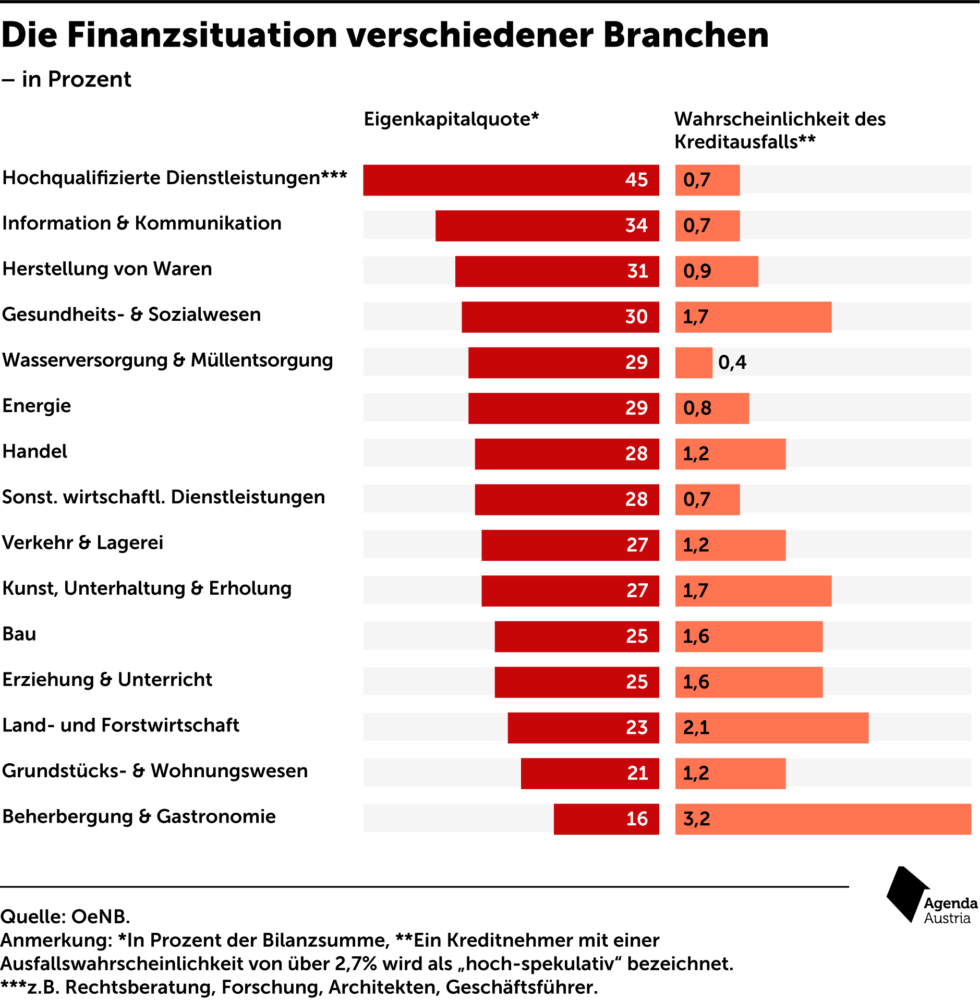

Branchen mit hoher Eigenkapitalquote haben tendenziell niedrigere Kreditausfallswahrscheinlichkeiten. Während die Höhe der optimalen Eigenkapitalquote branchenabhängig ist, zeigt sich dennoch das einheitliche Bild, dass Unternehmen mit höherem Eigenkapital krisenrobuster sind. Während die Branchen “Informations- und Kommunikationstechnologie” sowie die freiberuflichen Dienstleister eine sehr geringe Ausfallswahrscheinlichkeit gekoppelt mit einer hohen Eigenkapitalquote aufweisen, ist bei der “Beherbergung und Gastronomie” das Gegenteil der Fall.

Da diese Branche auch die am stärksten von Corona getroffene darstellt, stellt die geringe Eigenkapitalquote ein akutes Problem dar. Zusätzlich benötigen die Branchen Eigenkapital in der Höhe von mindestens acht Prozent und eine durchschnittliche Tilgungsdauer von 15 Jahren, um Liquiditätshilfen zu bekommen. Aufgrund des hohen Kostendrucks schafft dies beispielsweise die Hotellerie in vielen Fällen nicht. Daher können Kredite aufgrund der aktuellen Bankenregulierungen nicht einmal mit einer 100-prozentigen staatlichen Garantie vergeben werden.

Abb. 3: Die optimale Eigenkapitalquote eines Unternehmens ist abhängig von der Branche. Insbesondere freiberufliche Dienstleistungen zeigen einen sehr hohen Anteil an Eigenkapital.8

Um in Krisen gegen Insolvenzen gewappnet zu sein, muss bereits davor Eigenkapital aufgebaut werden. Dies ist insbesondere auch für junge Unternehmen und Start-ups ein Problem. Denn der Markt, um Risikokapital in größerem Ausmaß anzuzapfen, ist in Österreich viel zu gering ausgeprägt. Es fehlt an der Kultur, um private Anleger für österreichische Unternehmen zu begeistern und auch an Größe des hiesigen Kapitalmarktes. Venture Capital Fonds sind in der österreichischen Kapitalmarktlandschaft selten. Auch Private Equity Fonds sind kaum vorhanden. Insbesondere bei der Unternehmensgründung müssen sich daher viele Start-ups auf staatliche Förderungen verlassen. Hier rächt sich die kapitalmarktfeindliche Politik der vergangenen Jahrzehnte. Die einzigen, die hierzulande das Risiko finanziert haben, waren Banken. Dies ist aufgrund der aktuellen Regulierungen nun nicht mehr in dem Umfang möglich, schließlich sollen die Banken einen großen Bogen um das Risiko machen.

Staatsbeteiligung: eine problematische Idee

Österreich weist im Zusammenhang mit Staatsbeteiligungen an Unternehmen eine lange Geschichte auf, die allerdings nicht sehr ruhmreich ist. Auch in der jetzigen Krise werden die Rufe nach direkten Staatsbeteiligungen an großen heimischen Unternehmen laut. Staatsbeteiligungen sind allerdings aus verschiedensten Gründen keine echte Alternative zu Kreditvergaben und ähnlichen Liquiditätshilfen:

— Wie im Fall der Austrian Airlines zu sehen ist, werden Staatsbeteiligungen vor allem bei großen Unternehmen diskutiert, denen „Systemrelevanz“ unterstellt wird. Dies führt zu Verzerrungen am Markt, da diese Großunternehmen durch die Staatsbeteiligung höhere Risiken eingehen können. Der Staat als Eigentümer kann Verluste besser verkraften und Investitionen werden leichter getätigt.

— In Österreich ist Postenschacherei in staatlichen bzw. staatsnahen Betrieben die Norm. Die jeweils aktuelle Regierung besetzt oft nach Parteibüchern und nicht nach Qualifikation, was zu ineffizienter Geschäftsführung führen kann und auch tut.

— Ist der Staat erst einmal beteiligt, dauert es oft sehr lange, bis er seine Beteiligung wieder verkauft. Die Corona-Krise ist, anders als viele Krisen zuvor, ein exogenes Event. Das bedeutet, dass nicht Probleme im Unternehmen selbst, sondern ein Virus und dann in weiterer Folge die staatlichen Maßnahmen zu vielen wirtschaftlichen Problemen und Insolvenzen geführt haben. Daher sollte sich der Staat auch bei der Lösung dieser Krise ausschließlich darauf beschränken, den Schaden zu beseitigen und Unternehmen in der Aufarbeitung zu unterstützten, anstatt selbst als Akteur einzugreifen oder gar Profit daraus schlagen zu wollen.[9]

Der Eigenkapitalmarkt muss gestärkt werden

Wie eingangs erwähnt, herrscht in Österreich eine große Lust am Sparen – es mangelt aber an Fantasie beim Einsatz des Kapitals. Institutionelle Investoren werden zusätzlich durch veraltete Vorschriften eingeschränkt. Stiftungen investieren traditionell konservativ und verzichten so auf Rendite. Das führt dazu, dass der Kapitalmarkt massiv unterentwickelt ist – sowohl an der Börse als auch im vorbörslichen Bereich. Gleichzeitig hat sich das Umfeld für alle (Sparer, Kleinanleger, Investoren und Unternehmen) in den vergangenen Jahren massiv gewandelt.

Der Zins ist tot, die Jagd nach Rendite wird immer schwieriger. Geld einfach rumliegen zu lassen, war schon in den vergangenen zehn Jahren keine gute Idee. Das gilt nicht nur für Kleinanleger. Venture Capital und Private Equity sind in Österreich stark unterentwickelte Sektoren. Nur wenige Start-ups oder KMUs gehen an die Börse, es mangelt also an attraktiven Investmentmöglichkeiten. Das ergibt einen toxischen Cocktail, bei dem beide Seiten verlieren: Die Unternehmen und die Investoren.

Die Krisenbewältigung durch immer mehr Geld aus den Notenbanken und Staaten wird diesen Trend zusätzlich anfeuern. Aktien werden an den Märkten zunehmend als Wertspeicher interpretiert, weil sie Anteile an realen Unternehmen darstellen und damit eine Alternative zu „Geldsparen“ bieten, das immer sinnloser wird. Dieses Umfeld bietet auch eine Chance, wenn man sich der Bedeutung des Kapitalmarktes für Privatpersonen, Unternehmer und die gesamte Volkswirtschaft bewusst wird und rasch handelt. Die Ausgabe von Aktien bringt Unternehmen Eigenkapital und den Anlegern eine Chance, ihr Geld zu vermehren. Eine Win-win-Situation – aber nur, wenn diese an sich simplen Einsichten sich gesellschaftlich durchsetzen. Denn Analysen zeigen, dass Aktien langfristig zu den besten Anlageformen gehören.[10] Ein weiter Weg, denn auch um die „Financial Literacy“ ist es in Österreich schlecht bestellt, es fehlt an Grundlagenwissen über Geld, Zins und Kapital. Das muss korrigiert werden – je schneller, desto besser. Hier stehen auch Unternehmen in der Pflicht.

Fußnoten

- OeNB (2020). ↩

- Universität Wien (2020a). ↩

- Universität Wien (2020b) sowie Universität Wien (2020c). ↩

- Betriebe mit weniger als 50 Beschäftigten. ↩

- Die Ausgabe von Unternehmensanleihen wäre eine weitere Möglichkeit, langfristig Fremdkapital zu generieren. Auch das Pandemie-Notfallprogramm der Europäischen Zentralbank zielt auf die Liquiditätsversorgung der Unternehmen ab, indem Unternehmensanleihen gekauft werden. ↩

- Während Venture Capital Fonds in vielversprechende Start-Ups investieren, setzen Private Equity Fonds ihre Investitionen in späteren Perioden der Unternehmensgeschichte an. ↩

- Hölzl (2020). ↩

- OeNB (2020). ↩

- OeNB (2020). ↩

- Jordá et al. (2017). ↩

Mehr interessante Themen

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah

Verloren im Papierdschungel: Die erdrückende Last der Bürokratie

Fast schon im Wochentakt schlagen bei den Unternehmen neue Regeln auf. Es kann schon längst nicht mehr als EU-Bashing gelten, den Regelungswahn der Brüsseler Schreibtischakrobaten als unmäßig zu kritisieren. Wir werfen einen Blick in die Giftküche der Bürokratie.

Einschätzung der Wahlprogramme zur Nationalratswahl 2024

Schwerpunkt 1: Mehr Wachstum braucht das Land! Wirtschaftswachstum ist in Österreich zu einem Fremdwort geworden. Nicht nur in der Statistik und in den Prognosen der Institute ist es inzwischen weitgehend der Stagnation gewichen. Auch in den Wahlprogrammen der Parteien kommt es kaum noch vor. Man sollte ja erwarten, dass ein Land, dessen reales Br

Wie wir die Wohnungsnot lösen

Wohnen ist in Österreich nicht teurer als in anderen europäischen Ländern. Die Wohnkostenbelastung liegt unter dem EU-Schnitt. Und doch gibt es Verbesserungsbedarf: Künftige Regierungen sollten den Aufbau von Wohneigentum in der Mitte der Gesellschaft erleichtern, den geförderten Mietmarkt treffsicherer machen und dafür sorgen, dass ausreiche

Wie wir das Sozialsystem finanzierbar halten

Der Sozialstaat ist eine Errungenschaft, um die uns viele Menschen auf der Welt beneiden – aber auch eine finanzielle Belastung, die sich immer schwerer stemmen lässt. Die nächste Regierung wird um Sparmaßnahmen nicht herumkommen, wenn das System zukunftsfit bleiben soll. Für die Bürger muss das nicht unbedingt Verschlechterungen mit sich br