Fehler, die Vermögen kosten

- 16.12.2020

- Lesezeit ca. 5 min

„Everybody has a plan until he gets punched in the face.“ Diese Weisheit stammt nicht vom legendären Investor Warren Buffet, sondern vom legendären Boxer Mike Tyson. Aber sie läßt sich perfekt aufs Investieren umlegen. Theoretisches Wissen ist das eine, praktische Umsetzung das andere. Am Ende müssen fast alle Investoren sich eingestehen: Fehler sind ok, vielleicht sind sie sogar notwendig. Man muss aber aus ihnen lernen. Die Börse ist auch ein Weg zur Selbstfindung.

„Investieren ist simpel, aber nicht einfach.“ Das war jetzt von Warren Buffet. Was aber sind die gängigsten Fehler, die dem kleinen Privatanleger die Rendite verhageln? Arroganz ist schon mal weit oben auf der Liste. Denn die Studien sind eindeutig: Professionelle Fondsmanager schaffen es nicht dauerhaft, den Markt zu schlagen. Einige von ihnen aber schon. Privatanleger liegen dank ihrer vielen Fehler meist weit zurück. Sie können im Schnitt froh sein, wenn sie die Inflation besiegen. Um aus dieser Masse auszuscheren, um nicht zum Durchschnitt zu gehören, muss man sich beobachten – und lernen, sich nicht im Weg zu stehen.

Buy low, sell high: Unser Hirn spielt gegen uns. Das ist nicht unsere eigene Schuld. Wie James Montier in seinem Buch über „Behavioral Investing“ schreibt: „Die Evolution geschieht mit der Geschwindigkeit eines Gletschers. Deswegen sind unsere Hirne heute perfekt vorbereitet auf die Herausforderungen, die wir vor 150.000 Jahren in der afrikanischen Savanne meistern mussten. Aber wahrscheinlich sind sie schlecht geeignet für das Industriezeitalter der vergangenen 300 Jahre und völlig überfordert mit dem Informationszeitalter, in dem wir aktuell leben.“

Wer sein Geld an der Börse anlegt, ist diesem Beschuss an Informationen jeden Tag ausgesetzt. Smartphones haben das Investieren einfacher und günstiger gemacht – aber auch ein neues Level der Reizüberflutung ermöglicht. Unser Hirn sagt uns, dass wir bei Panik davonlaufen sollen. Und dass wir an guten Momenten festhalten sollen. Deswegen tun Privatanleger (und viele Profis) in extremen Börsephasen immer genau das falsche. Sie verkaufen in Panik und kaufen in der Euphorie. Schon Warren Buffet hat uns gesagt, dass wir es genau umgekehrt machen sollen. Dass wir gierig sein sollen, wenn andere Angst haben. Und ängstlich sein sollen, wenn andere Gier zeigen. Aber wie? Ein Trick kann sein, eine Art Shoppingliste von Aktien zu haben – mit Einstiegspreisen, zu denen man einen Kauf für günstig erachten würde. Mit so einer Liste bewaffnet, kann man einen Crash als Chance betrachten.

Aber der überzeugte Indexinvestor kauft keine Einzelaktien, sondern den ganzen Markt. Er kann nur versuchen, sich auf Nachkäufe in Schwächephasen zu konditionieren. Es zu trainieren wie einen Muskel. Die Anleger der Fondsgesellschaft Vanguard, wo das Indexinvestment erfunden wurde, haben diesen Schritt schon geschafft. In den vergangenen Krisen verzeichnete Vanguard als einzige Fondsgesellschaft stets Zuflüsse. Aber es war ein weiter Weg – und am Ende muss jeder Investor ihn für sich selbst gehen.

Dabei kann dieser Spruch helfen: Time in the Market is better than timing the market. Wer versucht, günstig zu kaufen und zu hohen Kursen zu verkaufen, verfolgt zwar die älteste Börsestrategie überhaupt. Aber er spekuliert auch. Und zwar auf sich selbst. Auf seine Fähigkeit, die Bewegungen des Marktes einzuschätzen. Aber wann der Tiefpunkt und der Höhepunkt einer Kursbewegung erreicht wurden, wissen wir immer nur im Nachhinein. Mittendrin ist es ein Ratespiel. Und wer falsch kauft und verkauft, kann viel Rendite einbüßen. Deshalb sollte man ein breit gestreutes Indexinvestment eher mit einem Sparbuch vergleichen. Da bemüht man sich ja auch nicht, durch geschicktes Timing die Rendite zu maximieren. Vielmehr versucht man, möglichst viel Geld zu verdienen, um es aufs Sparbuch zu packen. Dieses Investment in das eigene Können, das Humankapital, ist in Zusammenspiel mit Geduld vielleicht die beste Strategie überhaupt.

Wo wir schon bei der Geduld sind: Hin und her macht Tasche leer! Noch so eine tolle Weisheit mit einem sehr wahren Kern. Hand aufs Herz: Die allerwenigsten von uns sind beinharte Indexinvestoren, die alles in den breitesten Fonds stecken. Irgendein Investmenthobby leistet sich fast jeder. Vielleicht sind es Wohnungen. Oder Gold. Oder Bitcoin. Oder einzelne Aktien. Oder bestimmte Sektoren. All das ist aus orthodoxer Sicht des passiven Anlegers tatsächlich Unsinn. Aber wenn es schon sein muss, dann wenigstens sinnvoll.

Heißt: Nicht hin und her schieben! Nicht heute kaufen und morgen verkaufen. Daran verdient höchstens der Broker. Und es sind nicht nur die Gebühren, die an der Rendite knabbern. Wer sprunghaft hin und her handelt, ist anfällig für die „Investment-Pornographie“ der Medien. Irgendeinen Hype gibt es immer. Sei es Internet, Blockchain, Wasserstoff oder Tesla. Sei es ein Land, ein Sektor oder ein Rohstoff. Investoren müssen lernen, zu verkraften, dass sie nicht überall dabei sein können. Sonst rennen sie nur hinterher und sind am Ende nirgends dabei.

Das bringt uns zu unserer letzten Weisheit: Verliebe dich niemals in eine Aktie. Im Jahr eins nach Wirecard mag das logisch klingen, aber mitten drin im Hype ist es viel schwieriger sich gegen die eigene Überzeugung zu wehren, einen Winner! gefunden zu haben. Oft werfen Investoren Geld Aktien hinterher, die ihnen schon Erfolg gebracht haben. Das kann funktionieren. Kritisch wird es aber, wenn die Gesamtstrategie leidet und am Ende ein zu großer Patzen des eigenen Geldes in nur einem Titel steckt. Dass nennt sich dann Klumpenrisiko und kann ein gewaltiges Problem sein.

Denn Einzeltitel sind immer viel riskanter als Fonds, in denen hunderte oder sogar tausende Aktien stecken. Wer einen weltweiten Indexfonds hat, dürfte seine Verluste mit Wirecard kaum gespürt haben. Wer nur Wirecard hatte, steht jetzt ohne Kapital dar. Nun ist das natürlich ein extremes Beispiel, ein Jahrhundertbetrug. Aber jede Firma und jede Branche kann von Konkurrenten, Staatseingriffen und anderen Überraschungen überrumpelt werden. Das ist ein Risiko.

Gefühle machen an der Börse nur Probleme. Wer sie unter Kontrolle hat, fährt immer besser.

Gastkommentar von Nikolaus Jilch für „OWN360“ (30.11.2020)

Mehr interessante Themen

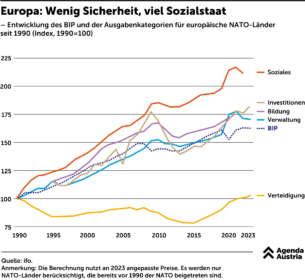

Europa: Wenig Sicherheit, viel Sozialstaat

Der Wahlsieg Donald Trumps bringt die europäischen NATO-Staaten in finanzielle Nöte. Der wiedergewählte US-Präsident drängt die Europäer, ihren vertraglichen Verpflichtungen nachzukommen. Erster Adressat für diese Botschaft ist Deutschland, das sich eigenen Angaben zufolge nur zwei Tage verteidigen kann, bevor der größten Volkswirtschaft E

Warum Finanzbildung für Schüler so wichtig ist

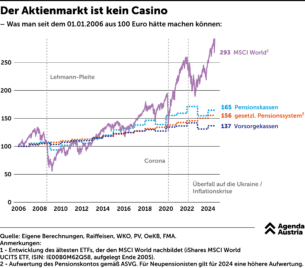

Dass führende Politiker in Österreich nicht viel vom Aktienmarkt halten, ist nicht neu. Daher wollen sie auch nicht, dass in den Schulen etwas darüber erzählt wird. Lieber bedienen sie klassenkämpferische Ressentiments und malen die in Rauch aufgegangene Altersvorsorge an die Wand. Dabei zeigen die Zahlen, dass es sich lohnt, etwas über Aktie

So wichtig sind die Investitionen in Bildung

Die ersten Jahre sind entscheidend für die sprachliche und soziale Entwicklung eines Menschen. Kinder sind in frühen Jahren besonders lernfähig. Was in dieser Zeit verpasst wird, erhöht später die Kosten für das Bildungssystem, aber auch für die Gesellschaft insgesamt.

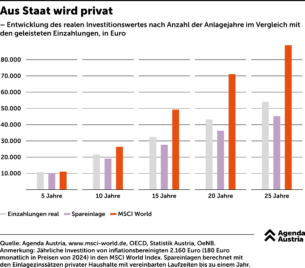

Aus Staat wird privat

Hätte jemand vor zehn Jahren angefangen, jeden Monat 180 Euro aufs Sparbuch zu legen, dann hätte er zwar real einen Teil seines Vermögenszuwachses schon wieder an die Inflation verloren, trotzdem hat er fast 20.000 Euro zur Verfügung.

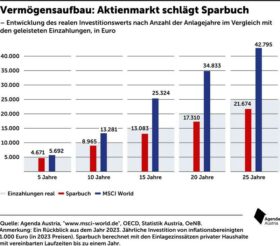

Mit Aktien Vermögen aufbauen statt mit dem Sparbuch davon träumen

In Österreich ist es mittlerweile schwierig, sich aus eigener Kraft ein Vermögen aufzubauen. Das liegt auch daran, dass Sparformen wie Sparbuch oder Lebensversicherung – die beliebtesten Anlageformen der Österreicher – kaum Ertrag abwerfen.

Was sollen wir bloß mit unserem Geld machen?

Hören Sie “Eine Frage noch…” auf Apple Podcasts, Spotify und Buzzsprout Die Zinsen sind zuletzt zwar leicht gestiegen, doch die Inflation verharrt auf dem höchsten Wert seit Jahrzehnten. Geld auf Sparbüchern und Girokonten verliert massiv an Wert. Leider hinterlassen die multiplen Krisen auch an den Börsen tiefe Spuren. Der AT