Deckeln wir die Zinsen und machen weiter Schulden!

- 24.06.2022

- Lesezeit ca. 4 min

Die jüngsten Ideen der EZB würden die Eurozone in einen gefährlichen Teufelskreis führen. Ein Zinsdeckel käme Italien zwar recht, würde aber die Inflationsbekämpfung erschweren. Und die muss jetzt das Ziel der Währungshüter sein.

Wieder einmal muss Corona als Begründung herhalten: „Die Pandemie hat dauerhafte Schwachstellen in der Wirtschaft des Euro-Währungsgebiets hinterlassen, die zu einer ungleichmäßigen Übertragung der Normalisierung unserer Geldpolitik auf die einzelnen Länder beitragen“, heißt es etwas verschwurbelt in einer Erklärung der Europäischen Zentralbank (EZB) vom 15. Juni. Übersetzt heißt das: Die jüngst beschlossene Erhöhung der Leitzinsen um bescheidene 0,25 Prozent wirkt sich in den Mitgliedsländern der Währungszone unterschiedlich aus.

Vor allem das hoch verschuldete Italien bekam umgehend ein Problem. Die Zinsen italienischer Zehn-Jahres-Anleihen stiegen auf vier Prozent, das höchste Niveau seit 2014. Auf Dauer wäre das für Italien kaum zu stemmen. Überlegt wird deshalb, die Differenzen in der Zinsentwicklung zu begrenzen. Doch so ein „Zinsdeckel“ wäre ein weiterer schwerer Eingriff der Notenbank in die Marktmechanismen – mit möglicherweise massiven Auswirkungen auf das langfristige Fortbestehen der Währung. Diesen Fehler darf die EZB nicht schon wieder machen.

Falsche Anreize

Tatsächlich greift es zu kurz, die Pandemie für die aktuellen Probleme einiger Euroländer verantwortlich zu machen. Corona hat die Schwierigkeiten vergrößert, das stimmt. Aber die Wurzel des Übels liegt viel tiefer. Die Hauptverantwortung trägt nicht das Virus, sondern die falschen Anreize der EZB.

Wichtigste Aufgabe der europäischen Notenbank ist die Sicherung der Preisstabilität. Laut EZB-Definition ist dieses Ziel erreicht, wenn die Inflationsrate bei zwei Prozent liegt. Weil die Teuerung in der Eurozone jahrelang deutlich unter ihrem Ziel lag, konnte die EZB in großem Stil Staatsanleihen kaufen und damit immer noch mehr Geld in Umlauf bringen. Das nutzte den Regierungen der Euroländer, weil sie für neue Schulden kaum Zinsen bezahlten. Insbesondere die bekannten Sorgenkinder wie Italien profitierten von dieser Politik. Solange die Inflation niedrig blieb und die Zinsen faktisch bei null lagen, waren die Schulden egal. Es gab deshalb auch keinen Anreiz für die nationalen Regierungen, ihre Staatshaushalte in Ordnung zu bringen. Nun ist eingetreten, wovor viele Ökonominnen und Ökonomen jahrelang gewarnt hatten: Die Zinsen steigen, die Schulden werden zur massiven Last.

Stark unterschiedliche und sich schnell verändernde Zinsen innerhalb der Währungsunion sind tatsächlich ein Problem. Denn sie führen dazu, dass die Geldpolitik der EZB in den einzelnen Eurostaaten unterschiedlich wirkt, was die Bekämpfung der Inflation schwieriger macht. Wer nun aber denkt, man könne diese Unterschiede einfach durch einen Deckel zum Verschwinden bringen, übersieht das Wesentliche: Zinsen senden wichtige Signale.

Die Höhe von Anleihezinsen beruht unter anderem auf der Einschätzung der Anleger, ob es einem Staat möglich sein wird, seine Schulden zurückzuzahlen. Je höher das Risiko, dass dies nicht gelingt, umso höher die Zinsen, die verlangt werden. Ein Ausschalten dieser Marktmechanismen würde langfristig dazu führen, dass die EZB einen immer größeren Teil der risikoreichen Staatsschulden ankaufen müsste, um die Zinsen niedrig zu halten. Es würde immer schwieriger werden, aus diesem Modus wieder auszusteigen.

Schwerer Entzug

Wie dieser Teufelskreis funktioniert, sieht man schon jetzt. Einige Länder befinden sich seit Jahren in der Abhängigkeit der de facto bedingungslosen Anleihekäufe der EZB. Dass der Entzug nicht leicht sein würde, war vorauszusehen. Wenn die Notenbank jetzt wieder eingreift, verlängert und verschärft sie damit nur die Abhängigkeit der Schuldenstaaten. Eine Rückkehr zu vernünftig ausgestalteten Fiskalregeln würde in weite Ferne rücken.

Ein Zinsdeckel würde die Inflationsbekämpfung schwerer, wenn nicht gar unmöglich machen. Leitzinserhöhungen können nicht mit künstlich billiger Staatsverschuldung einhergehen. Sollte Italien wirklich ins Trudeln geraten, gäbe es andere Möglichkeiten, helfend einzugreifen. Als Beispiel sei hier das OMT-Programm genannt, mit dessen bloßer Ankündigung Mario Draghi im Jahr 2012 die Märkte beruhigen konnte. OMT steht für Outright Monetary Transactions. Es handelt sich um ein Anleihekaufprogramm, das nur in Kraft treten kann, wenn der betreffende Staat bereits die Rettungsfazilitäten des Europäischen Stabilitätsmechanismus in Anspruch genommen hat.

Ein Zinsdeckel suggeriert, dass die Mechanismen des Markts ohne Konsequenzen ignoriert oder ausgeschaltet werden können. Doch das ist falsch. Mittelfristig würde dieser Kurs die Probleme nur verschlimmern und die Eurozone noch instabiler machen. Der aktuelle Fokus der EZB muss darauf liegen, die Preise wieder in den Griff zu bekommen. Alles andere ist schlicht gerade nicht ihre Aufgabe und bringt die gesamte Währungsunion in Gefahr.

Gastkommentar von Heike Lehner, “Der Standard” (24.06.2022).

Mehr interessante Themen

Die Zinswette der Madame Lagarde

Kredite im Euro-Raum werden wieder billiger. Hoffentlich ist das nicht der nächste schwere Fehler der Europäischen Zentralbank.

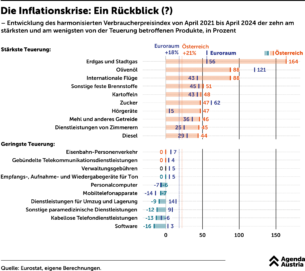

Was seit 2021 teurer, was billiger geworden ist

Langsam, sehr langsam nimmt der Inflationsdruck in Österreich ab. Die Statistik Austria hat am Freitag die erste Schnellschätzung für Mai veröffentlicht: 3,3 Prozent waren es noch im Vergleich zum Vorjahr.

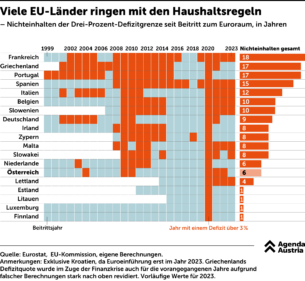

Wie oft die EU-Länder auf Maastricht „pfeifen“

Die Finanzpolitik in Europa steht derzeit unter steigendem Druck. Nicht nur die Jahre der Corona-Pandemie und der Teuerungskrise haben die Schulden steigen lassen. Auch in wirtschaftlich guten Jahren wurde fleißig mehr Geld ausgegeben als eingenommen. Nun steigen die Zinsen – aber die Staatsausgaben wachsen munter weiter.

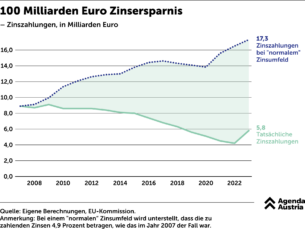

Nullzinsphase: Das 100 Milliarden Euro Zinsgeschenk

Das Niedrigzinsumfeld hat den Regierungen europaweit Zeit erkauft, strukturelle Reformen durchzuführen und Schuldenstände zu reduzieren. Passiert ist das Gegenteil. Schulden mit hohen Zinsen wurden mit neuen Schulden und niedrigen Zinsen refinanziert, um immer mehr Schulden aufzunehmen. So ist die Schuldenquote in Österreich im Zeitverlauf immer

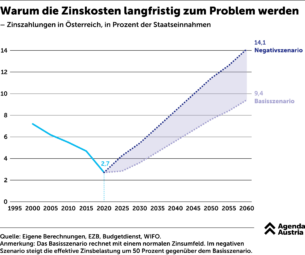

Warum die Zinskosten langfristig zum Problem werden

Das Österreichische Institut für Wirtschaftsforschung (WIFO) prognostizierte in einer Analyse für das Finanzministerium, dass die Schuldenquote bis 2060 aufgrund der genannten Kostentreiber auf über 120 Prozent des BIP steigen wird, falls die Politik nicht gegensteuert. Das würde die Refinanzierungskosten für Österreich erheblich erhöhen.

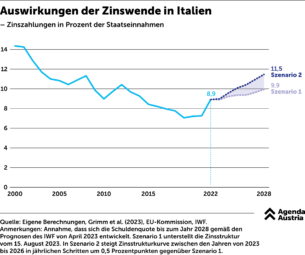

Auswirkungen der Zinswende in Italien

Nun ist Österreich noch eines der Länder mit vergleichsweise hoher Bonität unter Kreditgebern. Italien dagegen entging erst vor kurzem knapp einer Bewertung auf Ramschniveau.