Debit Suisse, das Ungeheuer vom Zürichsee

Foto: © DENIS BALIBOUSE / REUTERS / picturedesk.com

- 25.03.2023

- Lesezeit ca. 4 min

Nie wieder werde eine Bank so groß sein, dass sie im Ernstfall von den Steuerzahlern gerettet werden muss. Ein leeres Versprechen, wie wir seit dem Schweizer Bankdebakel wissen.

Das nenne ich mal einen Abgang: War die Credit Suisse 2007 noch knapp 100 Milliarden Franken wert, wurde die zweitgrößte Bank der Schweiz vergangenes Wochenende für gerade einmal drei Milliarden Franken vom Branchenprimus UBS verschluckt. Der Fairness halber sei erwähnt, dass sich die UBS nicht wirklich um den Deal gerissen hat. Sie hatte keine Wahl, es war eine von den Behörden orchestrierte Zwangshochzeit, um den Schweizer Finanzplatz vor dem Absturz zu bewahren. Aber wie ist das eidgenössische Bankdebakel einzuordnen? Sechs Erkenntnisse bieten sich an.

Erstens haben wir aus der Finanzkrise 2008 nichts gelernt. Nie wieder sollte eine Bank so groß werden, dass sie mit dem Geld der Steuerzahler gerettet werden muss, um die Kernschmelze des Finanzsystems zu verhindern. Nie mehr „too big to fail“ lautete die Parole. Mit der Übernahme der Credit Suisse durch die UBS hat die Schweiz ein neues Bankenungeheuer geschaffen: Die Bilanzsumme der Großbank ist doppelt so groß wie die Wirtschaftsleistung der Schweiz. Geht bei der neuen Mega-Bank in Zukunft etwas schief, werden die Europäische Zentralbank, die Federal Reserve und die Bank of England wohl gemeinsam ausrücken müssen, um einen drohenden Flächenbrand unter Kontrolle zu bringen. Die Schweizer Nationalbank wird als Feuerwehr nicht mehr ausreichen.

Zweitens kann keine Regulierung der Welt weitere Bankenpleiten verhindern. So dick kann die Eigenkapitaldecke gar nicht sein, dass sie einen „Bank-Run“ verhindern könnte. Deshalb müssen einmal mehr die Schweizer Steuerzahler zur Rettung ausrücken. Sie haften in Höhe von neun Milliarden Euro für drohende Verluste, die in der fusionierten Bank auftauchen könnten. Zudem stellt die Schweizer Nationalbank 200 Milliarden Euro an Liquiditätshilfen bereit. Der Führung der UBS wird damit ein Persilschein ausgestellt: Die Manager können volles Risiko nehmen: Geht die Rechnung auf, freuen sich die Aktionäre über hohe Gewinne, geht die Aktion schief, wird die Rechnung kurzerhand den Steuerzahlern rübergeschoben. „Moral Hazard“ in Reinkultur. Das ist nicht nur gegenüber den Steuerzahlern eine unhaltbare Situation, sondern auch gegenüber den (viel kleineren) Konkurrenten, denen dieser steuerfinanzierte Fallschirm nicht zur Verfügung steht.

Drittens wäre eine temporäre Verstaatlichung der Credit Suisse die vermutlich bessere Lösung gewesen. Zwar gehört es nicht zu den Kernaufgaben des Staates, eine Bank zu führen. Aber wer in der Stunde der Not das rettende Geld gibt, sollte auch die Entscheidungsmacht über das Aktienkapital bekommen. In diesem Fall ist das nun einmal der Schweizer Staat, der die Credit Suisse nach erfolgreicher Sanierung hätte weiterverkaufen können. Zumal der eidgenössischen Regierung in jüngerer Vergangenheit schon einmal Vergleichbares gelungen ist – ausgerechnet bei der UBS. Als diese im Zuge der Finanzkrise 2008 ins Schlingern geriet, ist der Schweizer Staat mit Wandelanleihen in Höhe von 6 Milliarden Franken eingesprungen, um diese einige Jahre später mit 1,2 Milliarden Franken Gewinn wieder abzustoßen. In Österreich wäre so etwas undenkbar. Wenn der Staat einmal seinen Fuß in ein Unternehmen setzt, kriegt ihn niemand mehr aus dem Haus.

Viertens liefert die Rettung der Credit Suisse den Kritikern der Marktwirtschaft jede Menge Stoff. Das Gejohle in den Reihen der Linken ist nicht zu überhören, sie können aus dem Vollen schöpfen: Der Kapitalismus musste wieder einmal vom Staat vor sich selbst gerettet werden, während sich die versagenden Manager mit millionenschweren Boni verabschieden. Das hat allerdings weniger mit der Marktwirtschaft zu tun als mit einem gut organisierten Selbstbedienungsladen auf Kosten der Aktionäre. Der Grund, warum ausgerechnet die Banken immer wieder zu den großen Problembären werden, ist eben jener, dass die schärfste Sanktionierung, die die Marktwirtschaft zu bieten hat, im Finanzbereich außer Kraft gesetzt ist: Der Untergang des Unternehmens im Falle seines Scheiterns.

Fünftens sollten wir die Folgen des grassierenden Geldsozialismus nicht ausblenden. Gemeint ist das Fluten der Märkte mit unbegrenzten Mengen an billigem Geld. Das erleichterte vor allem reformfaulen Regierungen das politische Leben, aber jetzt rächt sich ein schwerer Regulierungsfehler. Während Banken alle Kredite, die sie an erstklassige Schuldner vergeben, mit Eigenkapital unterlegen müssen, fehlt diese Anforderung, wenn sie Staaten Geld leihen. Weshalb Banken beherzt Staatsanleihen aufgekauft haben. Mit der Zinswende haben diese Papiere aber deutlich an Wert verloren, was einige Banken ins Taumeln brachte. Wie etwa die kalifornische Silicon Valley Bank, die einen beträchtlichen Anteil ihrer Einlagen in zehnjährige Staatsanleihen investierte.

Sechstens wird das nicht die letzte Bankenkrise gewesen sein. Solange es keine Möglichkeit gibt, scheiternde Geldinstitute geordnet abzuwickeln, werden immer wieder die Steuerzahler zum Handkuss kommen.

Kolumne von Franz Schellhorn für den “profil” (25.03.2023).

Mehr interessante Themen

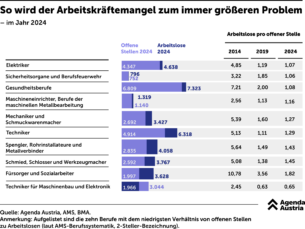

Arbeitskräftemangel in der Wirtschaftskrise

Trotz der wirtschaftlichen Talfahrt und der steigenden Arbeitslosigkeit fehlen heimischen Unternehmen die Arbeitskräfte. Besonders in technischen, handwerklichen und Gesundheitsberufen übersteigt die Zahl offener Stellen weiterhin das Angebot.

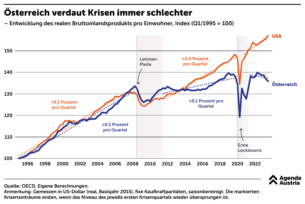

Was die USA nach Krisen besser machen

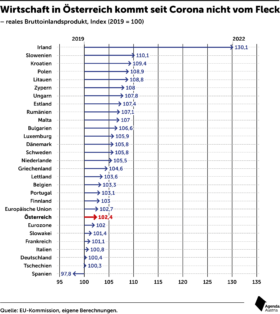

Seit der Finanzkrise stürzt die österreichische Wirtschaft von einer Malaise in die nächste. Das Bruttoinlandsprodukt (BIP) pro Kopf entwickelt sich im Schnitt schwächer als zuvor. Corona hat die Situation noch verschlimmert. In den USA wuchs das BIP pro Kopf nach beiden Krisen unbeeindruckt weiter, wie eine Auswertung der Agenda Austria zeigt.

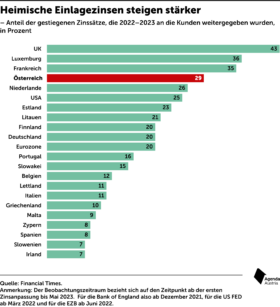

Wie oft geben Banken höhere Zinsen an die Sparer weiter?

Der Leitzins wurde von der Europäischen Zentralbank (EZB) erst kürzlich auf 4,25 Prozent gesteigert. Banken parken ihr Geld bei der EZB aktuell für 3,75 Prozent. Nur einen Bruchteil davon bekommen Sparer.

Hätte Diplomatie den russischen Angriff auf die Ukraine verhindern können?

Leigh Turner war britischer Botschafter in der Ukraine und in Österreich und lebte auch lange in Russland. Seine Erfahrungen als Diplomat verarbeitete er nun in einem unterhaltsamen und lehrreichen Buch. „The Hitchhiker´s Guide to Diplomacy“ verknüpft Einblicke in die Welt der Diplomatie mit persönlichen Erlebnissen des Autors.

Die Mietpreisbremse: Ein Perspektivwechsel

Die Empörung über die abgesagte Mietpreisbremse ist groß. Manche finden, sie wäre die gerechte Strafe für die Vermieter gewesen; der geplante Wohnkostenzuschuss sei dagegen ein Geschenk an sie. Beides ist falsch.

Österreichs Wirtschaft hinkt hinterher

Im vergangenen Jahr wuchs Österreichs Wirtschaft so stark wie zuletzt in den 1970ern. Das reale Bruttoinlandsprodukt stieg um 4,6 Prozent gegenüber dem Vorjahr. Doch diese Zahl allein sagt noch nicht sehr viel aus. So tut sich Österreich deutlich schwerer, die Folgen der Pandemie hinter sich zu lassen als andere Länder. Trotz des guten Vorjahre