Bitcoin verbieten? Das wird schwer.

- 31.03.2021

- Lesezeit ca. 4 min

Hedgefonds-Legende Ray Dalio warnt vor einem Bitcoin-Verbot. Das ist verständlich. Aber ist es auch realistisch?

Teil 1: Was die USA und Nigeria gemeinsam haben

Was Ray Dalio zu einem möglichen Bitcoin-Verbot sagt, sollte man sich anhören. Der Mann hat mit Bridgewater den größten Hedgefonds der Welt aufgebaut. Er hat mehrere Bücher und unzählige Aufsätze über die Geschichte von Märkten, Blasen, Währungen und Geldpolitik geschrieben. Kurz: Er weiß, wovon er spricht. Oder?

Dalio hat schon mehrfach durchscheinen lassen, dass er sich mit Bitcoin zumindest grundsätzlich beschäftigt hat. Er sieht die Innovation, die die Technologie bringt. Ein nichtstaatlicher, dezentraler Wertspeicher. „Digitales Gold“ wenn man so will. Daher kommt auch Dalios ultimativer Schluss: Die Staaten werden Bitcoin verbieten, sagt er. Weil sie Konkurrenz nicht schätzen. Er vergleicht die Situation mit dem Goldverbot der 1930er-Jahre in den USA.

Geschicktes Manöver oder aufrichtige Prognose?

Nun gibt es zwei Möglichkeiten.

A) Dalio tut, was Hedgefondsmanager gerne tun: Er nutzt seinen medialen Einfluss, um den Preis von Bitcoin zu drücken, während er einkauft. Diese Möglichkeit darf man nicht ausschließen. Immerhin hat er erst vor wenigen Wochen gesagt, dass Bridgewater sich Bitcoin sehr genau ansieht – und auch einen Fonds mit Bitcoin-Beteiligung auflegen könnte. Dalios grundlegendes Szenario für die nächsten Dekaden liest sich in großen Teilen wie ein Bitcoin-Buch. Er erwartet eine fortgesetzte Abwertung der staatlichen Währungen durch extrem lockere Geldpolitik und eine steigende Nachfrage nach „goldähnlichen Assets“ von Investoren, die sich vor dieser der Politik der Notenbanken schützen wollen.

B) Dalio glaubt wirklich an massiven Widerstand seitens des Staats – bis hin zu einem kompletten Bitcoin-Verbot in den USA. Das ist fraglos ein äußerst problematisches Szenario für Bitcoin. Amerika hat die größten und wichtigsten Finanzmärkte, es ist schon heute Heimat für einige der wichtigsten Bitcoin-Unternehmen (Coinbase, Gemini, Kraken, Tesla). Ein Verbot hätte massive Auswirkungen.

Aber wie realistisch ist so ein Bitcoin-Verbot?

Dalio vergleicht die Situation mit Gold in den 1930er-Jahren. Dieser Vergleich hinkt aus mehreren Gründen. Die USA operierten damals unter einem Goldstandard. Die Landeswährung war an Gold gebunden. Der private Goldbesitz wurde verboten, damit der Staat das Gold einsammeln konnte, um sich im internationalen Spiel der Kräfte besser zu stellen. Nun ist Gold – wie Bitcoin – in der Menge begrenzt und ein Geld, das keine Nation kennt. So gesehen sind beide vergleichbar. Aber die USA operieren heute nicht auf einem Bitcoin-Standard. Es gibt keinen Grund, Bitcoin „einzusammeln“.

Bitcoin-Verbot in Nigeria gescheitert

Jüngstes Beispiel: Nigeria. Das afrikanische Land ist der zweitgrößte Bitcoin-Markt weltweit – nach den USA. Die digitale Wirtschaft und Bitcoin bieten gewaltige Chancen, das Wachstum ist in diesen Bereichen enorm. Kein Wunder: Die Landeswährung wertet seit Jahren ab, Bitcoin wertet auf. Auch für Zahlungen der afrikanischen Diaspora zurück in die Heimat bieten Kryptowährungen eine sehr attraktive Alternative. In Relation zur Bevölkerung hat Nigeria heute die höchste Bitcoin-Nutzungsrate weltweit. Ein Drittel aller Nigerianer nutzt heute Bitcoin und das Verbot hat die Beliebtheit von Bitcoin in der Bevölkerung nur angeheizt – nicht gedämpft.

Das Bitcoin-Verbot in Nigeria ist gescheitert. Nach wenigen Wochen rudert die Notenbank zurück und stellt klar: Banken dürfen weiterhin keine Bitcoin-Services anbieten – der breiten Bevölkerung ist die Nutzung aber sehr wohl erlaubt. „Die Zentralbank Nigerias hat keine Einschränkungen für die Nutzung und den Handel mit Kryptowährungen erlassen und wir wollen die Menschen nicht davon abhalten, damit zu handeln“, hieß es aus der Notenbank: „Was wir getan haben, ist den Banken zu verbieten, Transaktionen mit Kryptowährungen durchzuführen.“

Heißt: Es gibt kein Verbot für Kryptowährungen oder Bitcoin in Nigeria, denn wenn Bitcoin etwas nicht braucht, dann sind es Banken. Die Kontroverse, hinter der auch innenpolitische Gründe zu vermuten sind, wird aber weitergehen. Im Grunde befindet sich Nigeria in einer ähnlichen Zwickmühle wie die USA: Verbietet man Bitcoin, würgt man die Innovation im Fintechsektor ab – und der wird für beide Staaten immer wichtiger. Verbietet man es nicht, muss man sich auf die neue Realität einstellen, die Bitcoin bringt. Namentlich: Eine Art „Schweizer Bankkonto“ für jedermann, weltweit. Das hat für die Nutzer, die sich vor staatlicher Ausbeutung, Abwertung und Kontrolle schützen wollen, große Vorteile. Aus staatlicher Sicht ist es aber, gelinde gesagt, eine gewaltige Herausforderung.

Mehr dazu in Teil 2.

Disclaimer: Dieser Text sowie die Hinweise und Informationen stellen keine Steuerberatung, Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen lediglich der persönlichen Information und geben ausschließlich die Meinung des Autors wieder. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Die Inhalte von derbrutkasten.com richten sich ausschließlich an natürliche Personen.

Kolumne „Junges Geld“ von Nikolaus Jilch auf „derbrutkasten.com“ (26.03.2021)

Mehr interessante Themen

Warum Finanzbildung für Schüler so wichtig ist

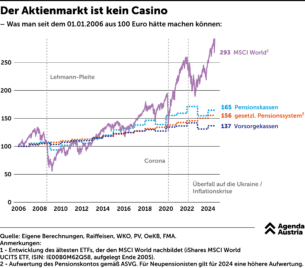

Dass führende Politiker in Österreich nicht viel vom Aktienmarkt halten, ist nicht neu. Daher wollen sie auch nicht, dass in den Schulen etwas darüber erzählt wird. Lieber bedienen sie klassenkämpferische Ressentiments und malen die in Rauch aufgegangene Altersvorsorge an die Wand. Dabei zeigen die Zahlen, dass es sich lohnt, etwas über Aktie

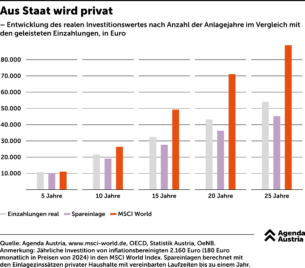

Aus Staat wird privat

Hätte jemand vor zehn Jahren angefangen, jeden Monat 180 Euro aufs Sparbuch zu legen, dann hätte er zwar real einen Teil seines Vermögenszuwachses schon wieder an die Inflation verloren, trotzdem hat er fast 20.000 Euro zur Verfügung.

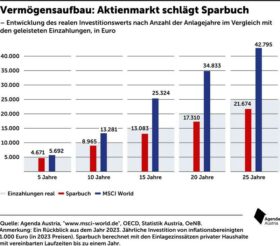

Mit Aktien Vermögen aufbauen statt mit dem Sparbuch davon träumen

In Österreich ist es mittlerweile schwierig, sich aus eigener Kraft ein Vermögen aufzubauen. Das liegt auch daran, dass Sparformen wie Sparbuch oder Lebensversicherung – die beliebtesten Anlageformen der Österreicher – kaum Ertrag abwerfen.

Wie sicher ist das Geld auf der Bank?

Die Silicon Valley Bank in Kalifornien ging vor Kurzem pleite, die Credit Suisse in der Schweiz musste mit dem größten Mitbewerber, der UBS, fusioniert werden, um nicht ebenfalls in die Insolvenz zu rutschen. Geht das jetzt so weiter? Folgen womöglich noch größere Crashs?

Mit der einen Inflation die andere schlagen

Wer sein Geld richtig anlegt, kann aus der Teuerung ein Geschäft machen.

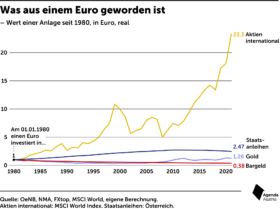

Was aus einem Euro seit 1980 geworden ist

Die Inflation erreicht dieser Tage ungeahnte Höhen. Als Sparer ist man der Teuerung schonungslos ausgeliefert. Am Sparbuch gibt es schon seit Jahren keine Zinsen mehr. Durch die Inflation verliert man real sogar Geld. Was aus einem Euro wurde, der 1980 investiert wurde, zeigt eine Berechnung der Agenda Austria.